鉅亨網新聞中心

金融界網站訊 9月7日,昨日,央行行長周小川在G20會議上表示匯率已趨於穩定,股市調整已大致到位。中國財政部長樓繼偉在會議上表示,中國經濟已進入新常態,增速預計將保持在7%左右,並且這一狀態可能持續4到5年的時間。晚間,證監會連夜表態:多措施穩定股市,研究指數熔斷機制,抑制股指期貨過度投機。

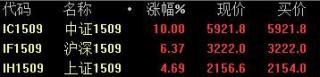

小長假期間的一連串利好促使股市止跌企穩。早間股指期貨整體分化高開,隨后震盪上行,上午收盤時,中證500期指漲10%,報收於5921.8點;滬深300期指漲6.37%,報收於3222.0點;上證50期指漲4.69%,報收於2156.6點。

從貼水情況來開,由於今日期指的大幅上漲,貼水得到了明顯的收斂,目前IC主力貼水426.20點,IF主力貼水153.50點,IH主力貼水61.63點。

股指期貨1509主力合約

上周五晚間,中金所再次公布嚴控投機措施,其中主要有:單個產品、單日開倉交易量超過10手的構成異常交易行為;非套保持倉保證金提高至40%,套保持倉保證金提高至20%;日內平倉交易手續費標準提高至萬分之二十三。

這種震撼到底到了怎樣的程度?

盡管中金所此前已三番兩次出招,但勝利日小長假前夕放出這則訊息,還是讓整個市場為之震驚。市場人士紛紛表示“股指期貨已經沒有交易價值”、“股指期貨功能基本消失”,諸多文章以“紀念股指期貨”為話題進行回顧。專業人士普遍認為,正是近期專家、學者、股民對期指持續不斷的輿論轟炸,逼出了監管層的“自殘”行為。那么這幾項措施到底有多嚴重,讓人震撼到什么程度呢?基金君這里先略作分析:

首先,“10手”限制,每天你不管開多單還是空單,開滿10手之后就算違規。中金所8月25日第一次出手的時候,這個數字是“600手”;8月28日第二次出手的時候,這個數字是“100手”,由此可見力度大到難以想象。一個股民每天買上10手股票也是常事,何況期貨市場。此招讓程式化、高頻交易基本告別股指期貨。對於規模稍大的機構來說,除了做套保不受限,10手限制使其在期指上的交易也基本上失去意義了。

其次,40%保證金,在世界期貨歷史上都極為罕見。按照滬深300股指期貨2965點的收盤價和40%保證金計算,一手保證金在36萬左右,此前正常時期保證金是10%。原來可以做4手的錢,現在只能做1手,資金成本上升了4倍。那些剛湊夠50萬開戶門檻的投資者,現在入場只夠做上1手。另外,套期保值保證金提至20%,機構套保成本也大為提高。

第三,當日平今倉萬分之二十三的手續費。“當日平今”即為俗稱的“T+0”,粗略估算,“T+0”一次手續費為2000多塊!即便是只做一手的投資者,對於如此恐怖的手續費恐怕也已望而卻步。而8月26日之前的手續費是萬分之0.23,8月26日之后的手續費是萬分之1.15,萬分之二十三的力度大家可以體會吧。滬深300股指期貨一個點是300塊,投資者必須做對8個指數點,“T+0”才有賺錢的意義,如此一來,日內交易急劇下降幾乎不可避免。

第四,如果有人想通過多開幾個賬戶規避,那么“加強股指期貨市場長期未交易賬戶管理”也將堵上這個漏洞。

綜上所述,想必讀者都已看出,哪怕您僅是個剛夠格的投資者,都已經覺得期指“沒法做”了。下周一開市后的期指,應該再也不用為“抑制投機”而擔憂了。從這個意義上說,在今年做到全球第一的中國股指期貨,其實已經“廢了”。接下去最大的可能,是期指逐漸成為只有零星成交的小品種。

從理性上看,世界上任何一個交易所,都做不出如此堪稱不可思議的“自殘”舉動。那么,究竟是怎樣的壓力迫使這個世界第一品種走到如此境地呢?

針對期指的慘烈“輿論戰”

6月15日以來的大跌成為了期指命運的轉折點。2010年4月16日期指上市后,滬深300股指期貨經過5年的發展,基本做到了日成交量100-200萬手,日持倉量20萬手左右的大品種,用來衡量期指成熟度的成交持倉比也在5比1左右,已經逐漸向成熟市場靠攏。然而股災的發生,引來了鋪天蓋地對於期指的指責,其中以劉姝威、葉檀、易憲容等非業內專家的聲音最為響亮。當然,也不乏巴曙松等學者的反擊,這其中尤以巴曙松的《股指期貨,該責難還是該大力發展》為代表,論證了“股指期貨市場始終自身多空平衡,沒有給股市施加壓力,反而承接了股市拋壓。據統計,2015年6月15日至7月31日,股指期貨日均吸收的凈賣壓約為25.8萬手,合約面值近3,600億元,這相當於減輕了現貨市場3,600億元的拋壓。”但這一研究公布后,依然遭致了網友們的猛攻。

也就是從6月底開始,由於融券頻道關閉、個股大量停牌,期指相對於現貨的“貼水”大幅增加,市場指責期指帶動下跌的聲浪逐漸增大。於是,期指“限制開空”等訊息不斷傳出,外界也將此視為監管層應對輿論壓力的動作。然后正是這些非常規的措施,引發了一些參與期指的長線、穩定資金流出,持倉量大幅減少,導致了期指成交持倉比的惡化,這在一定程度上又為外界指責期指“過度投機”提供了佐證。而管控措施的進一步出臺,又導致期指流動性的進一步消失,導致期指貼水進一步加大,貼水擴大又進一步加劇了非專業的人士的怒火,將之又視為期指“帶動下跌”的證據。由此,期指市場陷入了百口莫辯的惡性循環,直至最後用異常慘烈的方式“自廢武功”以求自保。

不論這場巨大的論戰中誰對誰錯,這一情景都將載入中國資本市場發展的史冊。同樣的事件,曾經在世界第一和第二大經濟體中都發生過,並且都成為了后世研究的經典。

先看當年的第二大經濟體日本。1990年日本股市崩盤后,輿論紛紛譴責股指期貨是下跌元兇,甚至有些學者專門出書論證股指期貨導致股市下跌。在此壓力下,日本對股指期貨實行了提高保證金、征稅、增手續費等系列手段,“廢掉”了股指期貨。不過隨著日本股市步入長達20多年的熊市,后來的人們也逐漸看到了是泡沫破滅造成了股災,對於期指的爭議在1995年以后就逐漸褪去,但日本期指的市場已經被新加坡占據了較大份額。

而美國則是在1987年爆發的“八七股災”之后,迸發出了對於股指期貨的強烈質疑,以至於美國財政部長布雷迪出了《布雷迪報告》進行譴責,美國調查機構以臥底形式進入期貨公司調查。隨著調查深入,以及美聯儲主席格林斯潘的國會作證、諾貝爾經濟學獎得主莫頓米勒的獨立調查完成,美國股指期貨並未像日本那樣遭受抑制,反而加快了發展步伐。

從歷史經驗看,各國股指期貨發展,都經歷了較大的磨難。中國期指市場能否躲過此劫,是像日本期指一蹶不振,還是像美國期指涅槃重生,大家不妨拭目以待。

沒了股指期貨,我們將失去什么

股指期貨是股票價格指數期貨的簡稱,是指以股票價格指數為標的物的期貨。比如滬深300股指期貨,就是以滬深300指數為標的進行指數交易的期貨品種。投資者根據自己對股市的走向預期,報出不同的價格指數進行交易,如果認為指數會漲,便買進股指期貨,反之則賣出。股指期貨的最大作用,是投資者可以拿來做套期保值。

如果一個投資者看好格力電器(000651,咨詢),想要長期持有獲取分紅收益,同時又不想在大盤下跌中被迫止損拋售,他就可以做相應的股指期貨空單,相當於給持股買了一份“保險”,這就是套期保值。對他來說,大盤下跌風險就被轉移到了期指多頭身上。很明顯,運用期指套期保值的人,其實本質也是多頭,而且其目的就是為了不賣掉股票。如果是一家機構運用期指做套期保值,那么也會有利於其長期持股,減少其在股災中的拋壓。這也是前述巴曙松研究的理論基礎。

那么,在期指實質上“自殘”以后,會出現哪些可能的后果呢?

首先,失去了套期保值這把“保護傘”的機構投資者,其行為將徹底回歸散戶化,財富管理能力將大幅下降。在股市中與散戶完全一樣追漲殺跌,接下去的市場波動可能會進一步加大。而剛剛發展起來的中國對沖基金行業,也將因為失去工具而大幅萎縮。不少基金專戶、券商資管、理財產品的規則可能將不得不終止。從此絕對收益是路人。

滬上一家私募基金在6月中上旬對市場做出了準確的判斷,大幅度降低倉位,只留下了極為看好的部分優質個股並進行了期指套保。由於準確的操作,該基金逃過了6月最初的暴跌。但是隨后由於股指期貨一再“限空”,該機構不得不在暴跌中大量拋售股票,引發了基金凈值的大幅回撤也在事實上形成了對市場的拋壓。而就整個市場而言,面臨這樣局面的私募又何止一家。

因此有業內人士感嘆,失去了股指期貨,整個財富管理行業都將倒退十年,回到完全“靠天吃飯”的時代。

其次,一個失去了“做空機制”的市場,可能會變得更加情緒化。從成熟市場來看,有做空機制,市場的意見能夠得以更好的博弈,價格也會更快更高效地趨於真實。這種真實有時可能也是以泡沫提前一步被刺破為代價,對於情緒高漲的大眾來說,也許難以接受。但是在滅掉期指這個“不配合者”之后,市場會不會迎來更為波瀾壯闊的大漲和大跌,會不會恢復到從前從998點暴漲到6124點再暴跌回1664點的那種巨幅波動的市場環境?

而第三點,也是非常現實的一點是,期指是沒有國界的。中國股指期貨消滅了,新加坡、美國的涉中國期指可能會迅速發展壯大。對應國內市場的新加坡A50股指期貨,已成為國內股指期貨的首要替代標的。近期伴隨著國內股指期貨的“不斷自殘”,新加坡的股指期貨倒是不斷加強宣傳,吸引內資出海交易。該做期指的繼續做期指,只不過監管會變得更難了。只是,普通基民可能很難再有渠道分享這一“跨國”避險工具了。

股指期貨簡介

一、股指期貨的基本概念

期貨是與現貨相對應的,是一種由交易所統一制定的、在將來某一特定的時間和地點交割一定數量產品或金融資產的標準化合約。期貨包括商品期貨和金融期貨,股指期貨是金融期貨的重要品種之一。

股指期貨是股票價格指數期貨的簡稱,是指以股票價格指數為標的物的期貨。雙方約定在未來的某個特定日期,可以按照事先確定的股價指數的大小,進行標的指數的買賣,到期后通過現金結算差價來進行交割。比如滬深300股指期貨,就是以滬深300指數為標的進行指數交易的期貨品種。投資者根據自己對股市的走向預期,報出不同的價格指數進行交易,如果認為指數會漲,便買進股指期貨,反之則賣出。

二、股指期貨的基本作用

股指期貨主要發揮風險規避、分散和轉移作用。這是通過套期保值來實現的,投資者可以通過在股票市場和股指期貨市場兩個市場反向操作達到規避風險的目的,有利於幫助投資者規避股票現貨市場的價格風險。

對整個市場而言,股指期貨有利於化解股票市場的系統性風險,即發生系統性風險時,各種股票的市場價格會朝著同一方向變動,單憑股票市場的分散投資顯然無法規避價格整體變動的風險。股指期貨具有賣空機制,擔心股票市場會下跌的投資者可以通過賣出股指期貨合約來減輕集體性拋售對股票市場造成的負面影響,有效對沖股票市場整體下跌的系統性價格風險。

另外,股指期貨由於采用保證金交易制度,交易成本很低,因此被機構投資者廣泛用來作為一種提高資金設定效率的手段。機構可以利用很少的資金買入股指期貨,從而可以獲得股市上漲的平均收益,提高資金總體的設定效率。

三、股指期貨的基本制度

(一)保證金制度

期貨合約的買賣不需要付合約價值的全部金額,只要交納合約價值的一定比例,作為履約的保證。這一制度確保了期貨市場的高度流動性,可以在化解風險方面提供更高的效率。2010年4月17日滬深300股指期貨上市時,中金所將保證金標準定為18%。考慮市場實際需求,經過幾次調整,2014年9月1日起,保證金標準再次下調為10%,且設立最低保證金標準為8%,2015年4月新上市的上證50和中證500股指期貨同樣采用了這一標準。

(二)漲跌停板制度

中金所對股指期貨產品實行漲跌停板制度,上證50、中證500和滬深300股指期貨合約的漲跌停板幅度均為上一交易日各股指期貨結算價的±10%。我國股票現貨市場目前設置了每日±10%的漲跌停板,因此各股指期貨產品均設置了與現貨市場相同的±10%的漲跌停板幅度。

(三)持倉限額制度

持倉限額是指交易所規定會員或者客戶對某一合約單邊持倉的最大數量,通過設置持倉限額制度,交易所可以分散單個合約的持倉集中度,防范某些客戶利用持倉優勢操縱市場價格。

(四)大戶報告制度

根據多個股指期貨產品的情況,中金所對大戶報告制度進行了適當的調整,通過采用分產品、多產品合並等不同形式的報告標準,細化報告要求,及時了解投資者在所有股指期貨產品總體持倉的情況,做好風險的預研預判,切實防范系統性風險的發生。

(五)強行平倉制度

強行平倉制度是交易所在監測到會員或客戶已經發生風險時采取的措施,強行平去會員、客戶持有的股指期貨頭寸,以避免因市場波動而導致風險進一步擴大,防范出現股指期貨嚴重違約事件,將不穩定因素消滅在初始階段。

(六)強制減倉制度

強制減倉是當市場出現重大風險,如連續兩個及兩個以上交易日的同方向漲跌停等情況時,中金所為迅速、有效化解市場風險,防止會員大量違約而采取的措施。

四、股指期貨的發展歷史

從國際成熟資本市場發展歷程來看,股指期貨是金融期貨中歷史最短、發展最快的品種之一。1982年全球首個股指期貨在美國上市。經過30多年的發展,股指期貨成為國際上成熟的金融期貨產品,全球已有股指期貨產品400多個,這已經成為現代資本市場結構的基本特征。各個國家都將發展金融期貨等金融衍生品市場,作為國家金融戰略來考慮,通過占領金融領域的“制高點”,維護本國金融安全。

我國在2010年4月16日上市了滬深300股指期貨,在2015年4月16日上市了上證50、中證500股指期貨。

五、中國為何需要股指期貨

(一)加強基礎制度和基礎設施建設,健全股票市場內在穩定機制,抑制單邊市場。在一個缺乏對沖工具的市場,投資者只能通過單邊做多才能盈利,市場無法在多空雙方的平等博弈中實現平衡制約。股指期貨提供的雙向交易和風險對沖機制,有助於平抑股市頻繁、大幅波動,是市場基礎制度和基礎設施建設之必需。

(二)提供避險保值工具,抑制財富劇烈波動,有效保護各類投資者利益。股指期貨具有流動性好、交易便捷和沖擊成本低的特點,面對市場風險,投資者能夠靈活運用避險規則,采取套期保值操作。推出股指期貨,提供市場避險工具,成為保護投資者利益最好的制度性措施。

(三)推動長線資金入市,積極推動機構投資者發展。有了股指期貨這一避險工具,機構投資者采取套期保值操作,穩定經營業績,從而吸引更多長線資金進入。

(四)倡導理性投資、長期投資理念,培育先進市場文化。通過股指期貨進行避險,有助於改變市場上的過度投機氛圍,改變熱衷炒作題材股、重組股的習慣,營造避險文化,讓投資者深刻領會到“上漲也有風險、下跌也是機會”,形成長期投資、價值投資、理性投資理念,培育股市先進文化。

上一篇

下一篇