【于洋(鐵礦石組)】短期近強遠弱 中線依然偏空思路

鉅亨網新聞中心

短期近強遠弱,中線依然偏空思路

—鐵礦石規則

於洋

操作思路、品種和方案:

操作思路:

在上一份報告中,我們強調的觀點是空頭思路延續,但10月中下旬有階段性反彈可能,提示空單在此時間點之前空頭逐步獲得了結,反彈可輕倉參與多單,但在高位重新介入空單。這一思路,本報告將延續。而市場如預期,在十一節后現貨市場補庫的帶動下出現了反彈,考慮到鐵礦石供需結構轉換,處於供大於求的階段,而且主流四大礦山仍在持續擴大產能,所以中長線看空思路不變。

上一份報告觀點:“考慮到年底鋼廠或有原材料的補庫需求,我們將空頭規則制定在10月中旬前。10月下旬以后,盡管鋼廠現在維持低庫存規則,但由於考慮到焦煤、焦炭冬季北方運輸到南方,天氣是不確定因素,鋼廠或會提前補庫。鐵礦石也由於國外巴西、澳大利亞11月份開始進入雨季,或持續至下一年3、4月份,所以鋼廠也有提前補庫可能。只是由於港口庫存高企,補庫力度或有所減弱。總體年底補庫需求是空頭的風險,所以操作上在10月中旬以后短線空頭考慮回避。條件適合可以嘗試短線多單的機會,並在補庫結束以后在反彈高點再次介入空頭。”

一、行情影響要素分析

(一)短期支撐市場的關鍵因素

1、節后補庫因素推動

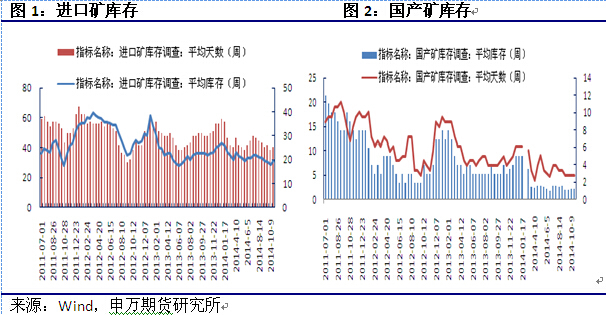

由於鋼廠層面資金的緊張,今年以來一直維持原材料的低庫存水平,據我的鋼鐵網調研樣本量來看,11年以來,進口礦最高天數在40天以上,今年以來最高天數在30天。國產礦最高天數在12天,今年以來只有6天左右。這種低庫存的狀態下,我們看到十一節前並沒有明顯的補庫動作,十一節后,由於節日期間的消耗,以及環保、apec會議等要求燒結機等前端限產等因素影響下市場的補庫需求爆發,各大成交平臺成交量級都有所放大,港口鐵礦石庫存連續數周出現下滑,對價格形成了一定的支撐。

根據相關的污染防治檔案顯示,唐山市apec會議期間停工工地涉及(企業)項目22項。細覽全文,檔案涉及鋼鐵、焦化、電力企業分別為48家、26家、14家。其中鋼廠方面燒結機有41%停產,7.8%分時停產,合計占所涉燒結機數量的48.8%(近半數),通篇並無涉及鋼鐵企業高爐及生產線。而且鋼廠為了應對燒結機的限產,逐步加大入爐塊礦配比。據悉,目前唐山大部分鋼廠外礦采購比例高於 90%,部分企業入爐塊礦比例達15-20%。雖然由於apec會議,唐山地區鋼廠燒結機停產比例較大,但是燒結廠可以提前多備庫存,甚至是適當提升入爐塊礦比例。所以從這個角度來說,限產對鐵礦石,尤其是塊礦,反而有一定支撐力度。

從主要港口鐵礦石庫存情況看,截止至10月24日,總量為10581萬噸,從9月19號以來,連續四周下降,下降789萬噸,降幅6.94%。現在這個量級如果往前追溯,相同的量級還要追溯到2月底。從2014年3月到9月,市場的港口庫存始終在11000萬噸以上。鐵礦石港口庫存的下降反映了市場的需求情況。

2、鐵礦石運量階段性下降

2、鐵礦石運量階段性下降

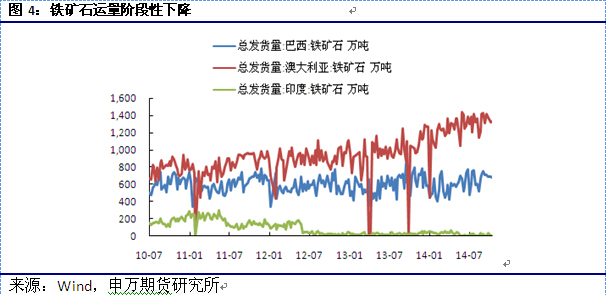

從近期來自三大來源地總發貨情況來看,出現階段性下降。印度10月以后維持在零的水平,巴西、澳大利亞自9月7號以后發貨量降低。短暫的發貨量降低,使得市場有了喘息之機。

3、季度性供給規律:三季度達供給尖峰,但增速下降

3、季度性供給規律:三季度達供給尖峰,但增速下降

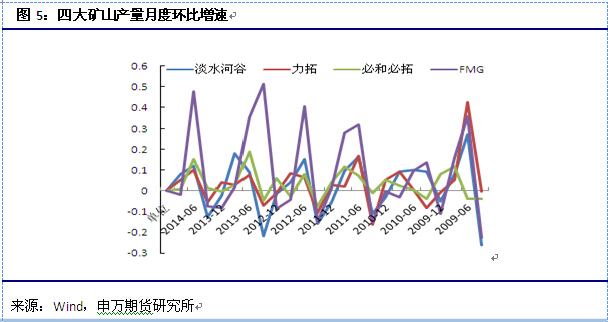

從四大礦山季度生產規律來看,大概率出現二、三季度產量增速為正,二季度產量迅速放大,三季度增速有所將放緩,四季度產量增速進一步下降,甚至季度環比下降的情況。所以根據歷史規律看,四季度供給壓力或有階段性減弱可能。 但這表現在增量上,絕對量仍是上漲。

4、鋼廠盈利背景下,粗鋼產量將維持高位

4、鋼廠盈利背景下,粗鋼產量將維持高位

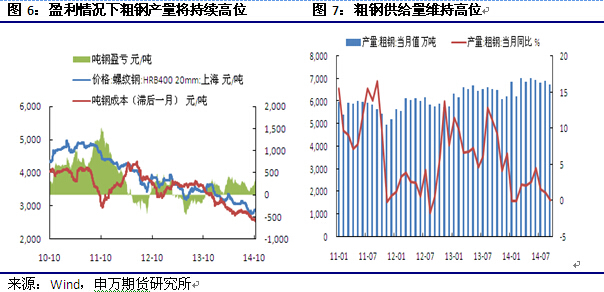

需求角度來說,粗鋼供給量維持高位,對原材料有需求。在有盈利的背景下,鋼廠減產並不明顯,開工率仍保持較高水平。進入十月以來,小幅減產或由於政策性因素以及例行檢修。

探究產量何時拐頭關注焦點要集中在鋼廠盈虧上。在有盈利或者盈虧平衡的情況下,鋼廠難有大規模減產動力。從最近的鋼廠盈利狀況看,前期回落之后再次反彈,市場供給量恐將持續高位。

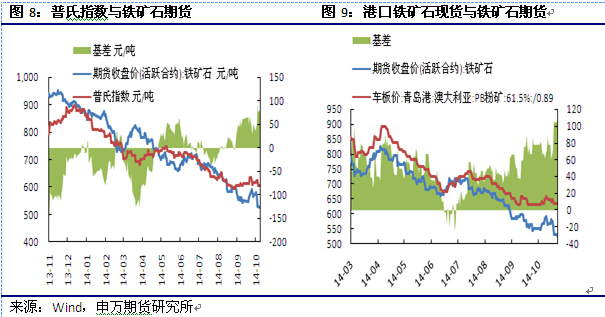

5、期貨大幅貼水對價格形成支撐

從普氏指數以及港口鐵礦石現貨價格來看,均升水於期貨價格,而且近期升水在擴大,由於是在鐵礦石主力合約轉換為05之后,由於近強遠弱,期貨貼水幅度進一步加大。據10月27日數據顯示,期貨1505貼水於普氏指數近80點,與青島港:澳大利亞:pb粉轉換為干基計算貼水100元左右。由於期貨貼水較多,且還在擴大,盡管一方面反映市場對后期預期的悲觀,但是短期或對價格的下跌形勢形成一定支撐。

由於對遠月的預期悲觀,以及受到焦煤、焦炭跨月期貨合約結構轉換的影響,鐵礦石近遠月價差持續擴大。而且由於現貨市場近期表現堅挺,對近月合約也有一定支撐。

(二)中長期供大於求格局已形成,趨勢性下行不可逆

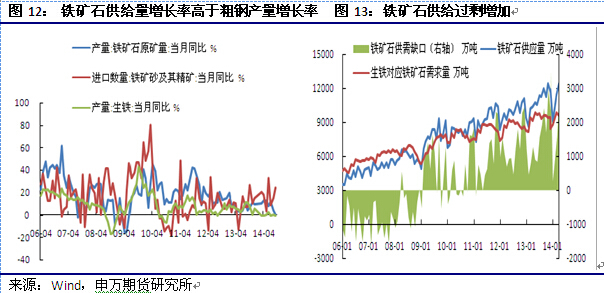

1、供給量持續放大,供給壓力明顯

在供給層面的分析中,需要考慮國外及國內礦山的產量及發貨,以及港口庫存情況。從國外的情況看,四大礦山的產量除fmg以外,都在創新高。后期仍將繼續釋放。

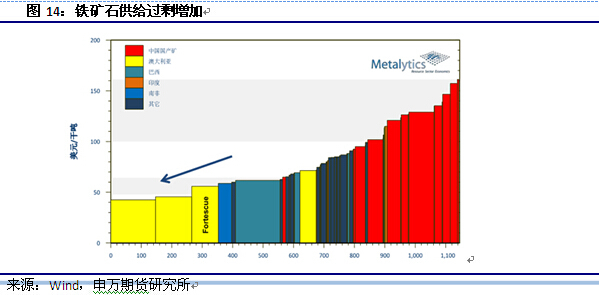

四大礦山現階段鐵礦石的產量以及15年的繼續擴產計劃,使得鐵礦石供應量仍會繼續放大。對市場的影響還會持續。2014年9月力拓完成將基礎設施年處理能力提至2.9億噸的擴建項目,預計2015年上半年末還將提至3.6億噸。2013/14財年,fmg投資92 億美元的年產1.55億噸擴建項目完成,2014年6月年化產能達到1.6億噸。由於jimblebar礦年產能擴至5500萬噸及黑德蘭港生產率提升, 必和必拓預計2014/15財年西澳鐵礦石產量約2.45億噸,且致力於將鐵礦石年產能提升至2.6-2.7億噸。淡水河谷正積極提升卡拉加斯礦區產量,待serrasul項目和serranorte項目建成后,到2017年鐵礦石年產能有望達到4.6億噸。

表一:國際四大礦商鐵礦石產量

| 力拓產量(按股權計) | 必和必拓產量 | 淡水河谷產量 | fmg產量 | |

| 2014年第一季度(萬噸) | 5234 | 4928 | 7106 | 2960 |

| 同比增長 | 8.47% | 22.57% | 9.58% | 17% |

| 2014年第二季度(萬噸) | 5753 | 5664 | 7945 | 4380 |

| 同比增長 | 11% | 18.78% | 12.57% | 27.7% |

| 2014年第三季度(萬噸) | 6045 | 5709 | 8573 | 4290 |

| 同比增長 | 13.24% | 16.62% | 3.14% | 23% |

| 2014年前三季度(億噸) | 1.7 | 1.63 | 2.36 | 1.16 |

| 同比增長 | 10.99% | 19.12% | 8.1% | 23.07% |

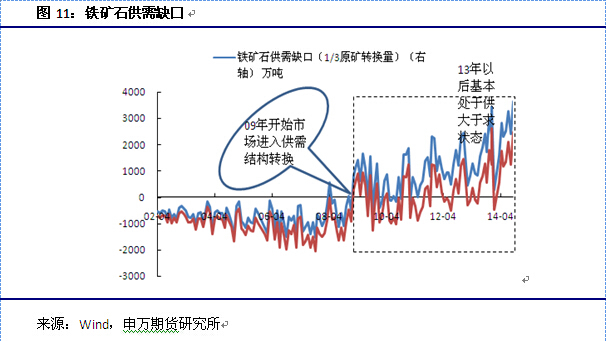

2、鐵礦石供需結構轉換

礦山處於擴產周期,鐵礦石的供給壓力將長期壓制價格。從2009年開始市場逐步進入供需結構轉換時期,進入2013年以后,市場基本上都運行在供大於求的狀況。

造成鐵礦石供需結構轉換的因素有很多,第一,礦山的企業經營戰略,主要是指礦山為搶占市場份額,不斷擴大產能,壓低價格,擠壓其他生產商的份額。第二,作為企業搶占市場份額的表現,鐵礦石產能增加,港口發貨量增加。第三,需求層面,生鐵供給量增速放緩,終端需求增速放緩導致鋼企的生產節奏增速下降。供需的不同表現,決定了供需結構的變化。鐵礦石供大於求的趨勢也可以用供給和需求增速來佐證。根據9月份的數據,鐵礦石原礦量同比下降0.36%,進口量同比增加24.18%,生鐵同比下降0.54%。可以看出盡管鋼廠加大了進口礦配比,國內礦山多數處於虧損狀態,但是目前來看原礦下降的幅度並不大。同時,進口量還是保持較高速度的增長。而需求來看,生鐵增速小於粗鋼產量增速,而且同比出現了下降,對鐵礦石的需求有所降低。如果持續下降,供大於求的局面會進一步加重。

3、鐵礦石生產成本構成價格下行梯度

3、鐵礦石生產成本構成價格下行梯度

從全球礦山成本分布來看,主流四大礦山現金成本僅有40-60美元/噸,而國內礦成本在80美元/噸-120美元/噸左右。從礦山成本角度分析,市場在整體下跌趨勢中,但在價格逼近各主體成本的時候形成梯度支撐。從普氏指數價格運行規律看,價格在100-120美元/噸受到多次支撐,表明國產礦的高成本是鐵礦石價格下跌趨勢的第一支撐位,而市場現在運行在80美元/噸左右,市場的支撐主要是高品位國外礦的成本支撐。

(三)總結

(三)總結

綜上,黑色產業鏈煤焦礦受到終端需求房地產市場調整、粗鋼產能過剩的影響,空頭趨勢比較明顯。其中,鐵礦石供需結構轉換,處於供大於求的階段,而且主流四大礦山仍在持續擴大產能,降低成本,以維持利潤。短期市場01合約強,05合約弱,一方面是由於貼水較多,對價格有一定支撐,另外市場預期2015年市場仍為空頭氛圍,所以05合約貼水於01合約。短期此種結構仍將持續。套利方面可以采取多鐵礦石01合約空鐵礦石05合約的對沖規則,單邊規則上維持空鐵礦石05合約的判斷。

我們嘗試1505合約賣出,入場區間530-535,第一目標位在500點,如果下破500繼續加倉。動態止損。

- 金價創46年最佳紀錄,還能追嗎?

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇