【哥倫布專欄】跌深就是最大的利多嗎?

哥倫布

常常有人說跌深就是最大的利多,但是信的人就會信,不信的人通常就不信,今天我們來看一個資料,告訴你跌深是否真的就是最大的利多。

模擬投資的步驟如下:

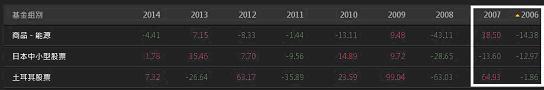

1.在2007年初找出2006年績效最差的3個組別基金

2.在2007年初買進3個組別的基金,比重各1/3

3.持有1年,因此獲得的報酬率即為2007年一整年的報酬率,然後賣出

4.於2008年初再買進2007年績效最差的3個組別基金,每年以此邏輯循環操作

可以得到下列的結果:

資料來源:鉅亨網;資料整理:哥倫布

以2007年的報酬率為例,就是買進2006績效最差的三組基金,所可以獲得的報酬率,所以當我在2007年初持有1年,就分別可以獲得38.5%、-13.6%與64.93%的報酬。此時我要在2007年底將這三檔完全賣出,我在2008年初才有錢再買進2007年績效最差的三個組別。

如此操作的結果,從2007年至2014年10月的今天,你的報酬率是78.66%,同時期的MSCI指數上漲10.08%、MSCI新興市場指數上漲6.58%、S&P500指數上漲37.71%。

結果論述:

這樣的操作雖然看似盲目,但是他還是有其背後的含意存在:

1.趨吉避凶:這一點非常重要,大家看2008年的跌幅雖然還是很大,但是超過50%的組別可能更多,所以當我在2008年買進2007年跌最多的組別,基本上就算續跌,跌幅也會縮小。

2.大跌抓反彈:雖然買進跌最深的不是百發百中,但是只要抓到大的反彈波段,就會讓你的獲利相當可觀。

3.不看盤的價格分析師:一定會有人多人說這樣根本只是價格分析師,毫無基本經濟邏輯可言。其實不對,這樣的假設是架構在大環境的景氣循環之下,景氣必然是有漲有跌,而非長漲長跌。

4.會不會買到像日本一樣長跌的股市:會有人說像日本一跌10年,中國一跌5年的,答案是不會。因為我們每年都會出清手中的持股,而從我們模擬近幾年的數據來看,只有2012與2013跌幅最深的都是貴金屬以外,其餘幾乎沒有買到重複的,而且2014目前的貴金屬是獲利的狀態,所以2015年應該不會再買進貴金屬。

5.定期定額的信徒:如果你相信定期定額扣到底,總有一天會賺,那你信奉的就是逢低買進與景氣循環論,如此這種動態調整投資組合,每年買進表現最差的方式,你也可以姑且相信。[NT:PAGE=$]

以上是一個操作方法的介紹,至於方法準不準,有待時間來驗證。

2006年績效最差三個組別

資料來源:鉅亨網

2007年績效最差三個組別

資料來源:鉅亨網

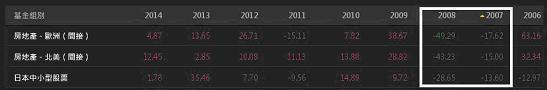

2008年績效最差三個組別

資料來源:鉅亨網

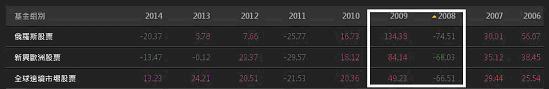

2009年績效最差三個組別

資料來源:鉅亨網

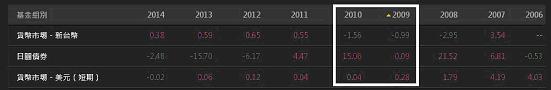

2010年績效最差三個組別

資料來源:鉅亨網

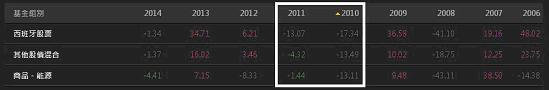

2011年績效最差三個組別

資料來源:鉅亨網

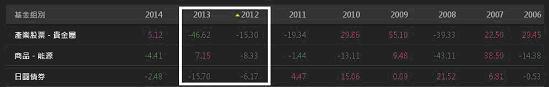

2012年績效最差三個組別

資料來源:鉅亨網

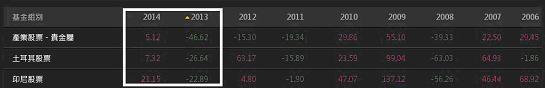

2013績效最差三個組別

資料來源:鉅亨網

上述資料可至鉅亨網新版基金頻道-組別年度績效查詢

http://test.fund.cnyes.com/sector-ranking-yearly/index.htm?ga=nav

(本文章所述之任何內容均不構成對金融商品的投資邀約,也不構成對於任何證券的買賣或進行任何交易的投資建議;且基金配息率不等於基金報酬率。投資一定有風險、基金有賺有賠、申購前請詳閱公開說明書)

更多基金評論都在基金Fund世界:https://www.facebook.com/cnYESfund

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

下一篇