銀行理財產品周報第306期:三節助產品“量價齊升”

鉅亨網新聞中心

銀行理財產品周報

(20140904-20140910)

【摘要】

本周銀行理財產品“量價齊升”;

三節推高銀行理財產品收益 ;

銀行理財產品風險評級亂象;

理財產品扎堆過節 收益或有所回升;

盤點理財產品購買小訣竅;

【特別關注】

三節推高銀行理財產品收益

進入9月“理財月”,受到中秋節、教師節、國慶節“三節”的影響,銀行理財產品的收益率開始回暖,預期收益率在6%以上的產品重新現身理財市場。分析師認為,投資者可以將目光放在9月下旬推出的國慶節專屬產品,將有可期的較高收益率。鑒於下半年理財產品收益難出現大幅上漲,對於資金流動性要求較低的穩健投資者而言,應盡量設定中長期產品,一方面可以提前鎖定高收益,降低再投資風險;另一方面,節日理財產品的銷售周期較長,平均銷售周期為5.2天,如果購買一個短期產品,實際收益會被銷售周期明顯攤薄。

銀行理財產品風險評級亂象

市場上,理財產品種類繁多,投資者選擇理財產品的依據是什么?由於目前銀行理財產品的風險等級評定沒有統一的規範標準,各家商業銀行的理財產品風險等級都是發行銀行自己評定的,且沒有銀行對外公開披露其理財產品風險等級的評定方法,因此可能會出現不同銀行同一類型的理財產品風險等級不同,投資者始終處於霧里看花的狀態。專業人士表示,理財產品的風險大小是相對而言的,在衡量時間、收益、機會成本等各種因素后,風險等級低並不一定代表著理財產品的實際風險小。

理財產品扎堆過節 收益或有所回升

今夏的銀行理財產品收益變得不溫不火,預期收益率在6%以上的產品已經“芳蹤難覓”,收益率的持續走低讓其在投資理財市場漸受冷落。但有理財經驗的市民不難發現,每到月末、季末、年末的時候,理財市場收益總會出現回暖現象。事實上據調查發現,7月份以來本市各大銀行理產品發行量和預期收益整體走低,進入8月份后仍未明顯起色。不過,再次走訪各家銀行,發現相比較於之前,目前各大銀行理財產品收益率略有回升。此外,9月份節假日較多,中秋節之后緊跟著教師節,外加下月初的國慶節,銀行也會抓住這些節日的機會推出一系列專屬產品。所以總體而言,9月份是一個相對較好的理財產品投資時點。

盤點理財產品購買小訣竅

在互聯網理財產品如火如荼的今天,年輕人往往被高收益理財產品吸引,然而對於追求安全性的投資者而言,固定收益的低風險銀行理財產品才是他們的首選。然而,如今市場上的理財產品滿天飛,投資者在購買時,無論是在挑選銀行上,還是從選擇購買時間和購買渠道上,都必須清楚低風險理財產品也會存在收益的風險。除了看預期收益,關注產品投資標的、收益類型、投資期限等細節內容,還要關注資金的投資去向,做好資金設定,選擇真正適合自己的產品。

【一周市場全景】

1、 本周銀行理財產品發行量回升

2、外幣理財產品數量占比提高

3、近兩周工行理財產品發行量均較少

以上數據來源:巨靈數據&金融界金融產品研究中心

金評:本周共有727款銀行理財產品發行,發行數量與上周相比增加了53款產品。理財產品涉及70家銀行,與上周相比,發行銀行的數量增加了12家。

本周共有1078款理財產品到期,到期產品涉及101家銀行。

最新一周,理財產品平均期限134天,與上周理財產品平均期限126天相比,期限變長。本周人民幣理財產品占比97.39%,與上周的97.48%相比略有降低。美元理財產品占比1.51%,相對上周的1.48%提升了0.03個百分點。

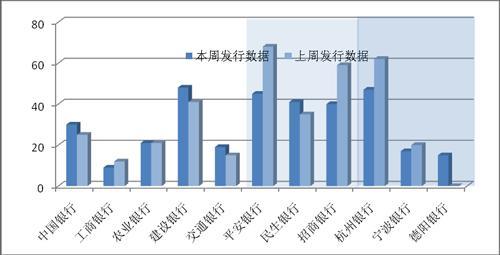

從各類銀行發行理財產品的數量來看,整體的產品量有所提高,如圖所示,股份制銀行與城商行的產品發行量較高,而五大商業銀行產品發行量相對較低。

【一周收益率走勢】

1、 本周銀行理財產品預期周均收益率創新高

2、 12月以上期限理財產品的周均收益率增幅較大?

|

期限

|

本周均收益率%

|

區間

|

上周均收益率%

|

區間

|

預期收益變動

|

|

7天

|

4.01

|

3.4-5

|

3.73

|

2.8-5

|

0.28

|

|

14天

|

3.99

|

3.0-5.0

|

4.01

|

3.0-5.0

|

-0.02

|

|

1月

|

4.64

|

3.5-5.5

|

4.93

|

4.5-5.35

|

-0.29

|

|

3月

|

5.12

|

2.7-6.9

|

5.04

|

1.5-6.3

|

0.08

|

|

6月

|

5.22

|

2.3-7.4

|

5.23

|

1.6-15.5

|

-0.01

|

|

12月

|

5.23

|

2.4-7

|

5.26

|

2.5-7

|

-0.03

|

|

12月以上

|

6.01

|

1.8-17.5

|

5.20

|

1.8-8

|

0.81

|

3、 各期限預期收益率最高產品

|

期限

|

預期收益率%

|

產品名稱

|

發行機構

|

投資方式

|

|

7天

|

5

|

平安財富-周添利(滾動)現金管理類2012年1期人民幣理財產品(認購期:2014年9月5日—9月9日)

|

平安銀行

|

非保本浮動

|

|

14天

|

5

|

信通理財-雙周盈第一期理財產品投資期18

|

深圳農商行

|

非保本浮動

|

|

1月

|

5.5

|

2014年e利多理財產品第8011期

|

深圳農商行

|

非保本浮動

|

|

3月

|

6.9

|

“金鑰匙·如意組合”2014年第68期私人銀行看跌滬深300指數人民幣理財產品

|

農業銀行

|

非保本浮動

|

|

6月

|

7.4

|

“金鑰匙·如意組合”2014年第69期私人銀行看跌滬深300指數人民幣理財產品

|

農業銀行

|

非保本浮動

|

|

12月

|

7

|

平安財富結構類(100%保本掛鉤股票)資產管理類2014年262期人民幣理財產品

|

平安銀行

|

保本浮動

|

|

12月以上

|

17.5

|

匯享天下-兩年期人民幣結構性投資產品(2014年第124期)(到期100%本金保障)(IN9A413E)

|

匯豐銀行

|

保本浮動

|

以上數據來源:巨靈數據&金融界金融產品研究中心

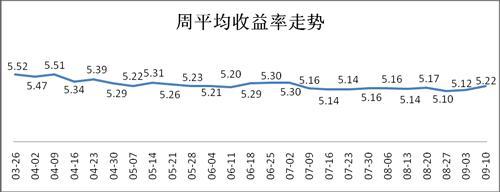

金評:本周,銀行理財產品預期周均收益率提高。圖表顯示7天、3月和12月以上,這三種期限理財產品的周均收益率有所上升,其中12月以上期限的理財產品周均收益率增幅較大,除此之外,其它各期限理財產品的周均收益率均有不同程度的下跌。從收益率分布來看,各期限預期收益率最高產品均屬股份制銀行、城商行和國有商業銀行。其中,深圳農商行的一款信通理財-雙周盈第一期理財產品投資期18以5%的預期收益率奪得了同期限第一的位置;農業銀行的一款6月非保本浮動收益產品以7.4%的預期收益率奪得了同期限產品的首位。

【銀行理財產品投資分布】

1、 產品投資分布中的組合投資類占比降低

?

2、非保本浮動類產品占主體地位

3、 南方地區理財產品發行量較大

以上數據來源:巨靈數據&金融界金融產品研究中心

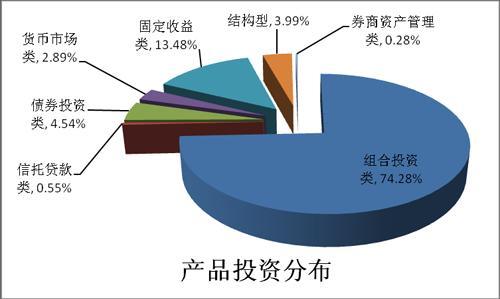

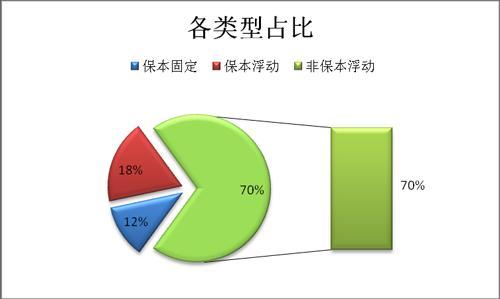

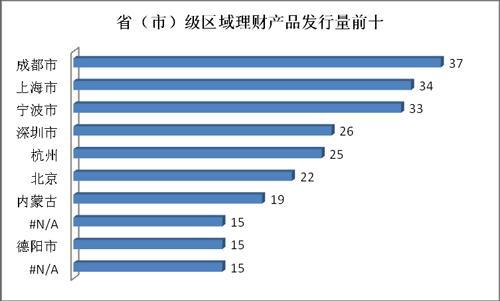

金評:從理財產品投資分布來看,本周共有7種投資分布類型,較上周減少了一種票據類。其中固定收益類占比達13.48%,較上周提高了1.58個百分點;結構型占比達到3.99%,較上周提高了0.12個百分點;貨幣市場類占比達到2.89%,較上周提高了0.36%。組合投資類仍占產品投資分布的主體地位,占比達74.28%較上周降低了2.51個百分點,其次以固定收益、貨幣市場、結構型等作為其主要投資方向。從保本類型看,非保本浮動類產品占比達70%,與上周持平;保本浮動收益類產品占比達18%,較上周減少了1個百分點;保本固定收益類產品占比12%,較上周增加了1個百分點。從區域上來看,本周發行理財產品數量前十城市仍然主要集中在南方地區。

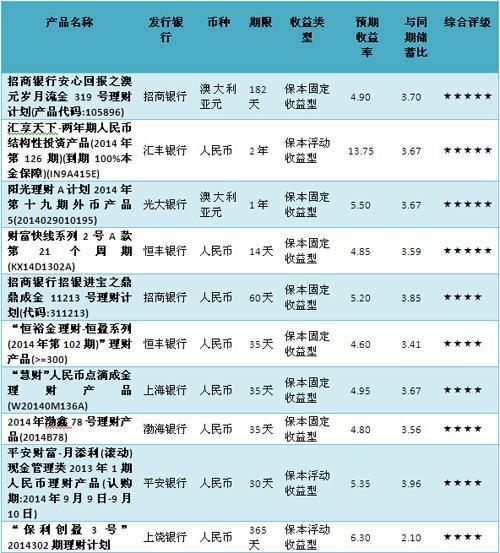

【一周評級及產品點評】

本周產品評級前十

產品點評:

1. 產品名稱:財富快線系列2號A款第21個周期(KX14D1302A)

2. 發行銀行:恒豐銀行

金融界點評:本理財產品理財期限14天,預期收益率為4.85%,投資類型組合投資類,投資幣種為人民幣,收益類型為保本固定收益型。綜合得分為97.87分,收益性得分為87.39分,抗風險能力得分為97.71分,流動性得分為98.46分。

風險提示:該產品的委派起始金額5萬元,是保本固定收益類理財產品,不同於傳統存款,具有投資風險。投資者的本金可能會因市場變動而蒙受重大損失,所以投資者應充分認識投資風險,謹慎投資。流動性風險:投資者無權在理財期內提前終止,而只能在本產品說明書所規定的時間內辦理產品申購與贖回。

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇