Fed升息前夕重磅:高盛宣布下調美股評級!

鉅亨網編譯許光吟 綜合外電 2017-03-15 18:05

《Zerohedge》報導,在美國聯準會 (Fed) 準備再次升息的前夕,華爾街老大哥高盛證券 (Goldman Sachs) 卻是出手降評美股,將美股未來三個月的評級下調至「中性」。

高盛首席股市分析師 David Kostin 表示,經由模型函數透過「美股增長動能」以及「Fed 升息加速」兩大因子計算之後,目前短線上美國股市之前景,確實已開始轉向負面,估計短期的增長動能,已經觸頂。

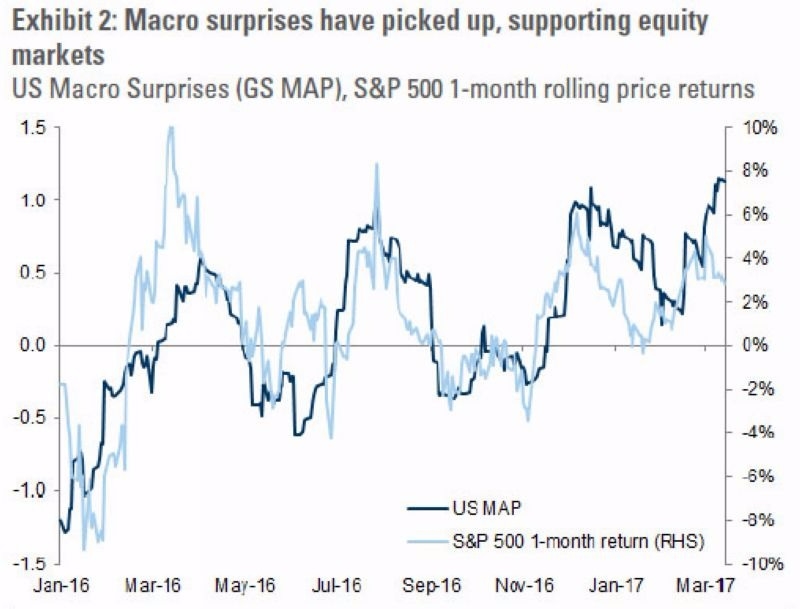

如下圖所示,最新美國宏觀經濟驚奇指數已再度刷下週期新高水準,但是這樣極好的經濟基本面表現,卻是無法進一步拉動 S&P 500 走升,甚至大盤波動率更是創下新低,David Kostin 對此認為,在低波動率的場景下,當前美股這種驚驚漲的格局,很可能出現短期修正。

高盛統計,美股 S&P 500 指數已超過逾一年以上的時間,沒有出現過上下漲跌 10% 之走勢,目前一個月 S&P 500 平均波動率僅為 6.83%,這是自 1928 年以來「第七低」的波動率週期。

David Kostin 指出,雖然股市波動率低,代表了綜合各項風險指標後,市場仍認為股市是在安全水平,但若考量到目前美股估值極高,股市更易受到潛在衝擊威脅,如歐洲大選風險、Fed 升息加速、近期原物料回檔等,美股波動率即很可能在短時間內快速放大。

S&P 500 的低波動率,顯示了美股已在高檔區間安逸太久,David Kostin 擔憂,倘若美股出現巨大風險衝擊,在波動率恐慌性放大的壓力之下,美股很可能漲的越高、跌的越深。

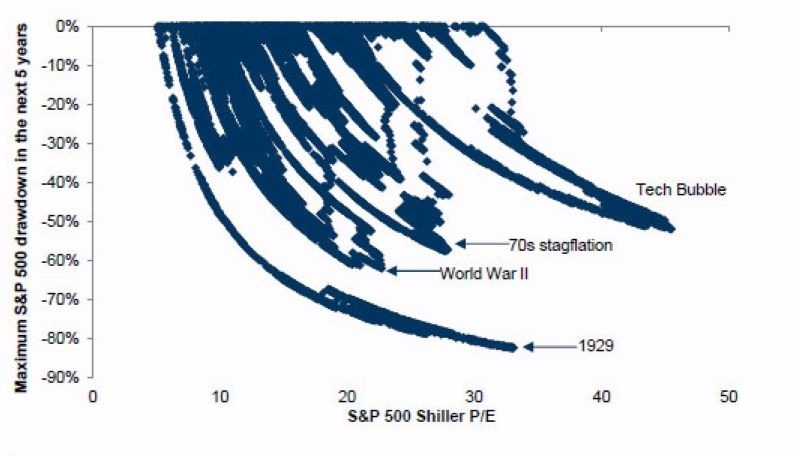

如下圖所示,高盛統計自 1928 年來幾次美股遭受大幅拋售之危機,如 1929 年經濟大恐慌、世界二次大戰、1970 年代的停滯性通膨、2000 年網路泡沫等數據。

其中 X 軸為 S&P 500 席勒本益比,Y 軸為危機出現之後 S&P 500 在五年內之跌幅,圖中可以清晰發現,只要美股本益比出現高度走升,那麼隨之而來的跌幅也就越大,如 1929 年經濟大恐慌爆發後,美股隨後五年即大跌了 80%,其餘幾次危機裡,美股回檔的幅度也都接近了 50% 至 60%。

高盛首席股市分析師 David Kostin 在這份最新的研究報告中,宣布下調美股未來三個月評級至「中性」,David Kostin 指出,他的團隊之所以作出這樣的調整,主要是擔憂美股低波動率,可能難以因應如上所述的歐洲大選風險、Fed 升息加速等「潛在風險」。

但 David Kostin 更是特別強調,倘若美股真的出現一波修正,那麼在最初的修正潮過後,估計美股將會再次出現反彈,Kostin 仍維持美股未來 12 個月評級在「買進」,並且看好美股全年報酬率為 5%,仍將高於其它資產表現。

- 震盪期靠它逢低加碼,追求更大本利和!

- 掌握全球財經資訊點我下載APP

延伸閱讀

上一篇

下一篇