〈鉅亨主筆室〉QE正式退場帶來複雜資產價格調整!

鉅亨網主筆 邱志昌博士 2014-01-06 07:38

壹、前言

美國聯準會公開市場操作委員會(FOMC),於2013年12月18日宣告美元量化寬鬆貨幣政策(QE)縮減計劃、前後至今,對金融市場影響為:一、在宣告日前,債券價格已經先行反應,殖利率上揚、價格下跌;在宣告日後至今,殖利率仍處於高檔不墜,亦即價格上不去。二、商品市場於2014年初,即上周四第一個交易日開始呈現頹勢;油價因美元轉強、與潛在增產石油之國家將持續增多而下跌;上周五油價持續走跌。三、總言之,全球股市、貨幣、外匯、債券、商品市場將因QE退場未宣告前不對稱之影響效果,在宣告後繼續展開複雜調整。本文就在仔細剖析:何者反應不足?何者過度反應?何者已脫離羈絆?

最後,本文判斷:一、縮減QE規模負面效果,對商品價格負面效果將較為顯著;國際金價與白銀等貴重金屬價格已大幅修正,應已充份反應,脫離羈絆;但,未來向下修正最顯著者為油價。二、美國財政預算問題,在2013年底前已獲妥協,但債務發行上限仍未獲得根本解決,這會傷害美國主權信用評等穩定,信評機構那些研究員磨刀霍霍,這會使美國公債券價格不安。三、債券殖利率是市場利率領先指標;如果因信評不穩而殖利率不跌,則會讓貨幣市場誤認為,是因為QE縮減而使市場利率即將上揚,那可能是一場誤會。實際是,債券價格實質已脫離QE魔咒,若再下跌則是過度反應。四、若市場利率預期不幸卻因此升高,則接續會使房貸購屋者感到不舒服,但那近期也會是杯弓蛇影而已!

貳、QE正式縮減規模後原油價格最先大跌!

自2014年1月1日開始,美國聯準會量化寬鬆貨幣政策(QE),已經開始縮減金額,目前開始縮減100億美元/月。如果持續每月縮減100億美元,則至2014年7月時,QE政策之750億美元/月金額將降為零。上周,2014年一開始之國際股市,似乎未延續2013年底強勢,新年一開始QE退場就給它一個下馬威。歐洲德法國股市與美股,多顯著下跌。S & P 500下跌16.38點,以1831.96點收盤;道瓊工業指數下跌135.31點,以16441.35點收盤。但,最矚目的是大宗物資,黃金、白銀與原油等;這其中以原油單日跌幅最顯著。美國西德州原油在2014年1月2日,大跌2.98美元/桶,收盤為95.44美元/桶,如圖一。2014年1月3日,繼續下跌1.48美元/桶,收盤為93.96美元/桶。

圖一:西德州原油日線圖,鉅亨網期貨

同一交易日,歐洲北海布侖特原油也大跌3.02美元/桶,收盤價格107.78美元/桶。2014年1月3日再跌86美分/桶,收盤價格為106.89美元/桶。市場分析指向,庫存去化問題,與北非國家、利比亞要增產石油,因此價格大跌。後者現象會持續發展,因為自2010年末起之茉莉花革命,已使北非突尼西亞、利比亞、埃及、敘利亞等不少國家,發生內政巨變。這一些國家,目前正起步開始政治民主化。但,顯然這些國家經動亂後,欲由破壞中重建,需要的是民間投資與政府公共建設;這一些多需要財力。如利比亞,因為國內政局不穩定,與石油運輸受限制,石油之日產量已比內戰前下降80%,現行每日只能生產50萬桶,這一年來短少收益18億美元。現在之利比亞政權,希望能增加石油支出,以重建國家。這是自2013年12月6日,伊朗與歐美六強國在日內瓦和談後,又一個希望能夠增產之油國。為求溫飽生存,這些增產行為必然勢在必行。

圖二:北海布侖特原油,鉅亨網期貨

我們如果參酌「隨機漫步理論」(Random Walk),則有價證券價格變動是獨立的(Independent)。也就是今日之價格變化,與次日或前一日是無關的;而每一個市場也是獨立的。文獻上只承認,在系統性因素或風險發生時,這一些市場們才會互相拉抬或扯後腿,亦即所謂「蝴蝶效應」。QE「進場時」是系統因素,因此各國外匯與股債市多受益;QE「退場時」則是系統風險,其影響序列(Series)已由金價、股市、債市波及至匯市;接著2014年,可能會波及商品與房地產價格。因為,這兩種市場還反應不足。

叁、美主權評等之穩定將影響債市並關係市場利率!

這一些系統因素,加上美國政問題所帶來之困擾,將會使所有資本資產價格進入複雜調整。現在,美國財政問題仍然未根除,雖然白宮與國會已在2013年底達成協議,2014年將減少赤字630億美元。美國聯邦政府預算案通過後,不致會重演2013年10月政府閉門謝客戲碼。但,美國政府舉債上限問題,能否在2014年2月5日,獲得根本解決,這將涉及美國主權信用評等,是否能維持在目前AA+(標準普爾)等級?這將也會干擾美國公債市場。

圖三:美國主權信用評等,鉅亨網金融

以目前總體經濟數據轉好,美國財政赤字必有緩慢轉好機會;但貿易逆差改善,仍有「時間落後」(Time Lag)效應,需要時間。尤其,在QE真正縮減金額後,美元指數趨穩、不再弱勢,對貿易逆差改善之效用也會有起伏。雖然,此次美國財政與商務部仍使用「廣場會議」(Plaza Accord)招數,逼迫要求中國人民幣升值。但似乎是,急驚風遇上慢郎中;人民幣升值速度與幅度,遠不如1985年之日元升值之乾脆。如果,美國政府預算赤字縮減630億美元,仍無法改善財政赤字;而貿易逆差改善速度又緩不濟急,則短期內美國主權信用評等,可能由穩定被調整為負向。這可能會傷及債券市場穩定,使公債殖利率挺升居高不下,貨幣市場也會開始預期市場利率可能上揚。

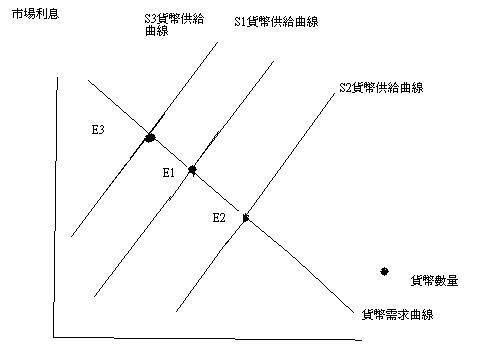

以貨幣供給與需求原理,論QE退場對金融市場影響。本文再三強調過,QE金額之縮減至完全退場,多不是緊縮貨幣政策;也並非貨幣供給量之減少,而只是供給量不再增加而已。如果再以簡單之供需關係,如圖四:一、在QE退場前,即在12月18日宣告後至2014年中,聯準會FOMC購買公債停止前,貨幣供給曲線仍會由S1曲線向S2方向移動。二、即使在2014年QE完全退場後,如聯準會仍未採取緊縮貨幣政策,如調高存款準備率等;則貨幣供給曲線S2是不會往左上方、S3方向移動。三、貨幣供給與需求曲線相交之均衡點,E1、E2、E3這三均衡點,是為貨幣數量與市場利率均衡點;在達成均衡點前,就是這一些金融、商品市場複雜調整之過程。四、即使是QE退場,只要不是緊縮政策,均衡點多會向右下方移動,也就是貨幣數量增加、市場利率下降。五、即使QE縮減金額到零時,FOMC不再購買公債,則已經釋出之QE金額還會留存金融市場中,產生乘數效果。因此,貨幣供給量曲線還是會向右下方移動,只不過移動速度將顯著減緩,市場利率下降幅度也減緩、或停止下降。屆時,市場利率是否會在停止下降後,反轉上揚?關鍵在於:一、QE退場後聯準會之貨幣政策。二、金融市場與總體經濟發展狀況。如果聯準會認為,必需馬上反向收回資金,則FOMC會將之前買進來之債券反手賣出。但,這種作法機率非常小;因為寬鬆貨幣政策也會有執行上之延遲效果(Time-lag Effect)。預估,QE政策目標在2014年底前有較高達成機會,聯準會在2014年中,啟動緊縮貨幣政策之機率幾乎沒有。

圖四:貨幣供需決定市場利率,自繪圖

肆、債券殖利率高居不下會被認為市場利率將上揚!

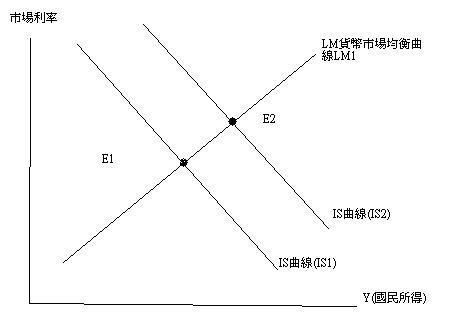

以上是最簡單貨幣供需模型。但,影響市場利率的,不僅只有貨幣市場之供給與需求。總體經濟行為中,每一個獨立市場,其實際行為過程與結果卻多不是獨立的,會互相影響。因此生產行為(廠商之Investment)與消費意願(消費者之Consumption),也會影響貨幣供給與需求。在開放經濟體中,貨幣供給並非完全由中央銀行決定。如果一個國家對外貿易不斷出超,出口廠商賺進大筆外匯;這一些廠商將外匯轉入國內時,一定要兌換為本國貨幣才能流通。因此,本國廠商貿易順差,會使貨幣供給量增加。同樣,如果廠商對景氣遠景看好,則將增加資本支出,對貨幣需求也會增加。這之所以,為何美國總體經濟數據一好,股市就擔心利率上揚。因為一旦QE退場,而景氣復甦經濟數據亮麗,則貨幣需求曲線也會移動,如圖二IS曲線向右上方移動,則國民所得Y會提高,同時市場均衡利率也將提高。這種情況就是美國現在總體經濟現狀:2013年第三季美國經濟成長率為4.1%,同時十年期公債殖利率也攀升到3%以上。

圖五:美國十年期公債殖利率,鉅亨網債券

目前機構投資者對美國股市多空判斷,大多就是如此,圍繞在總體經濟數據、市場利率兩者間。目前,所有投資機構對美元市場利率判斷理念,並非用圖四簡化型態,而是用後者圖六思考方式,也就是IS-LM模型。IS-LM模型之由來與運用,主筆文之前已多次提過:I是Investment,廠商投資、即廠商資本支出;S為Saving,是為儲蓄、即消費後所剩下之資金;L是流動性需求(Liquidity Demand),就是貨幣需求;M是貨幣供給(Money Supply)。IS-LM模型是實體經濟與貨幣經濟之融合,對於市場利率變動詮釋完整性較高。

圖六:IS-LM曲線,自繪

以圖六說明,目前投資機構擔心,如果投資I增加,則IS曲線將由IS1向IS2移動;此時如果貨幣供需曲線仍為LM1,則市場均衡利率將由E1上揚至E2點。但,本文認為目前存在金融市場風險,只為美國本身財政赤字問題;而此一不確定性,又將可能傷及主權信用評等穩定;而再藉由債券殖利率風險之表相,又使市場利率由谷底上揚預期言之鑿鑿;如果事實不巧往此發展,這將被誤以為是因為QE退場政策使然。而美元又是全球最主要貨幣,美元公債殖利率上揚,將使金融界對貨幣市場之升息、滿臉狐疑。

伍、結論

圖七:美元指數日K線圖,鉅亨網首頁

本文認為,國際金價與債券市場、甚至股票市場多已反應過QE縮減規模負面效應。目前,此一效應正擴及商品市場。因為:一、由相對比較性觀點,至目前為止,商品價格對QE退場「反應不足」(Under Reaction),尤其是油價。二、而另外一方面,由政經發展層面判斷:(一)、亞洲新興國家是投資型經濟,需要不斷之資金投入,以求經濟成長。當國際資金因美元不再弱勢、撤退後,「出售」廉價勞力與原物料,將成為國家收入來源。(二)、生產石油之中東或北非國家,多將漸邁向民主化。民主政治以政黨選票論輸贏,主政者需要開出財政擴張建設支票、與福利支出以拉攏選票,而這一些又多需要資金做後盾;如伊拉克、伊朗、利比亞與埃及等等。這一些國家,又叫他們如何不努力出賣礦產與石油?因此,在需求與供給消長下,將使商品價格逐漸下跌。四、本文認為,近期美國債券市場若再不穩定,那有可能是財政問題使然,並非QE正式退場;目前就談市場利率升高,那是一種防患未然預防態度,是金融投資正確之態度,但短期發生機率甚低!

- 利率避險神器!活用利率期貨交易策略

- 掌握全球財經資訊點我下載APP

上一篇

下一篇