鉅亨台北資料中心

儘管近期投資市場氛圍略為轉好,但國際貨幣基金組織(IMF)、OECD等國際組織分別下調今年的經濟增長率。於此環境之下,投資標的中具有財務體質、營運動能較佳的企業,往往能有較高的配息。同時,在股市波動性較高之時,股息亦能發揮防禦效果。

Thomas Schuessler從科技產業分析師開始他於德意志資產管理與財富管理的工作生涯,並有15年的投資經驗。除了Schuessler之外,另有8名成員組成的股票收益團隊,對不同地區性的收益與價值型投資進行管理。

★投資策略部分:

Thomas Schuessler仰賴基本面分析,抱持長期投資的態度,不過,他時而會採取由上到下的選股方式。當經理人抱有疑慮之時,他更會謹慎因應。經理人運用一套篩選配息股票的機制,以助於搜尋投資靈感。這套機制除了能過濾配息股票之外,也能將配息率、股利增長率納入考量。

Schuessler將高股息收益率及高配息率視為警示指標,而非正向指標。股票通過初步篩選過程之後,將會對其經營模式、資產負債表做進一步審視研究。同樣的,企業能否持續配息,及其配息方針都會被審慎檢視。在許多情況之下,Schuessler會挑選長久以來能穩健產生現金流的經營模式,並避免高負債的企業。

他對可能發生的趨勢變化保持警覺,一旦企業計劃增加配息,他便會給予持續增長的企業較高的評價。此基金的投資組合中,會持續追蹤約70檔標的之非系統性風險。同時,基金的持股會與同組別基金及其基準指標甚為不同。

★投資組合方面:

投資組合著重於具有強勁現金流的防禦型消費、健康護理、電信產業,並減碼金融產業,Schuessler目前企圖將銀行部位歸零,並偏好保險公司。公用事業方面,僅投資美國的Wisconsin Energy。另一方面,對於短期經濟環境甚為敏感的產業,如:週期性消費商品、原物料商品、工業與科技等,經理人對上述產業的配置比重較MSCI世界指數(MSCI World index)為低,也較同基金組別基金的配置為低。在目前原油價格下跌的環境下,能源產業的配置降至約為4%。經理人對於具有配息價值的日本企業相當偏好,因此買進 NTT Docomo、日本菸草(Japan Tobacco)。

長期以來,由於經理人堅持不願犧牲對標的品質的要求,致使此基金的股息收益率時而低於其基金組別平均。在目前基金規模甚大的前提下,經理人為抱持操作彈性空間,現金部位平均維持在6%-7%之間。

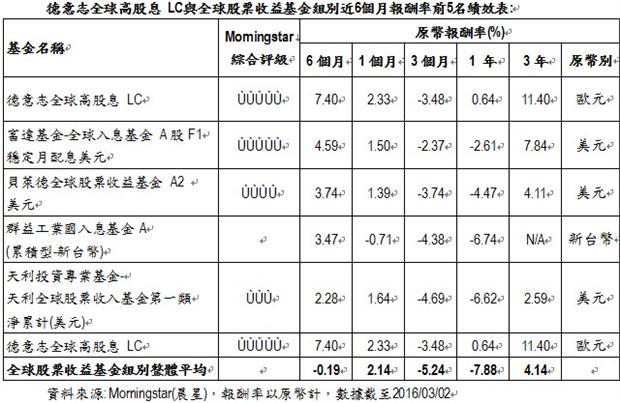

★基金績效及風險方面:

此基金於2008-2009年間,整體表現優於其競爭對手。於2012年,受到減碼金融與醫療保健產業的拖累,此基金表現低於組別平均。同時,此基金防禦型態的投資佈局,讓其未能在2013年市況甚佳時有所表現。然而上述的情況於2014、2015年反轉,儘管此基金減碼美國股票,但受惠於其持有較競爭對手為低的能源類股。整體而言,此基金傾向消費性、健康護理類股加上經理人決定降低股票部位至90%,也有助此基金於2014、2015年面臨市場修正時的表現。

截至2016年1月29日止,此基金首要投資產業為基本消費品(24.8%)、其次為電訊服務(12.7%)。首要持股為Nippon Telegraph & Telephone Corp.,佔3.9%,其次為Verizon Communications Inc.,佔3.5%。

風險方面,截至2016年1月31日止,此基金的上漲獲利比率(upside capture ratio)為83.6,低於該基金組別的平均值87.2;下跌防禦比率(downside capture ratio)為66.5,遠低於該基金組別的平均值87.3。代表此基金在市場有強勁表現時,報酬率雖然未能優於同基金組別平均,但在市場下跌時,抗跌能力則明顯優於同基金組別平均。

下一篇