「為BNB Holder打工」,BNB.xyz推出背後BNB Chain的發展新局面

BlockBeats 律動財經

最近,一個名為BNB.xyz 的產品悄悄上線,根據官方資料,這個一體化鏈上平台旨在連接和最大化CeFi BNB 和DeFi BNB 的回報,核心貢獻者包括Lista DAO、PancakeSwap 以及BNB Chain。乍一看,這似乎只是一個普通的收益聚合網站,但仔細了解後會發現,BNB.xyz 背後藏著的,是一套全新的 BNB 價值模型,以及 BNB Chain 生態發展的嶄新局面。

收益,收益,收益

在本輪週期裡,資金的流動大致可以歸類到兩大邏輯:meme(真實應用場景)和收益(真實使用者需求)。 2022 至 2023 年期間的一連串暴雷事件,讓加密市場的收益率水平銳減,整個 DeFi 領域似乎都患上了“收益病”,對於資金體量大的客戶,DeFi 早已不如從前。

更糟的是,隨著行情回暖,人們沒有迎來預期中的場景大爆發,於是在敘事匱乏的背景下,meme 和收益產品成為資金追捧的兩大熱點。撇開 meme 不談,在收益方面,產品發展的主流趨勢基本上是:追求收益情境-收益產品-收益聚合。

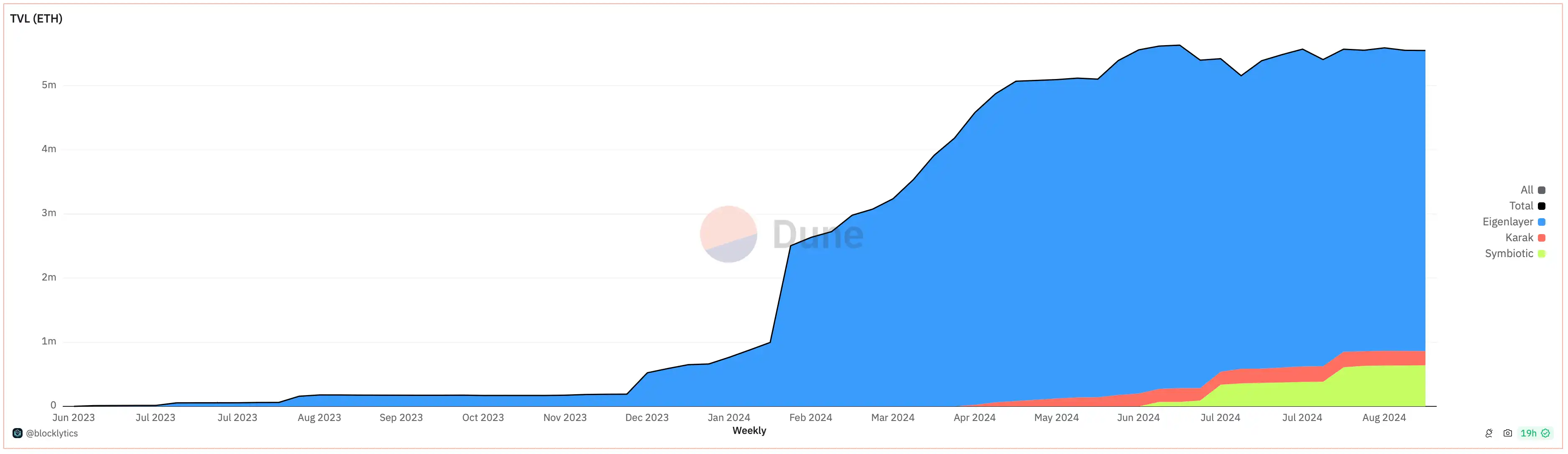

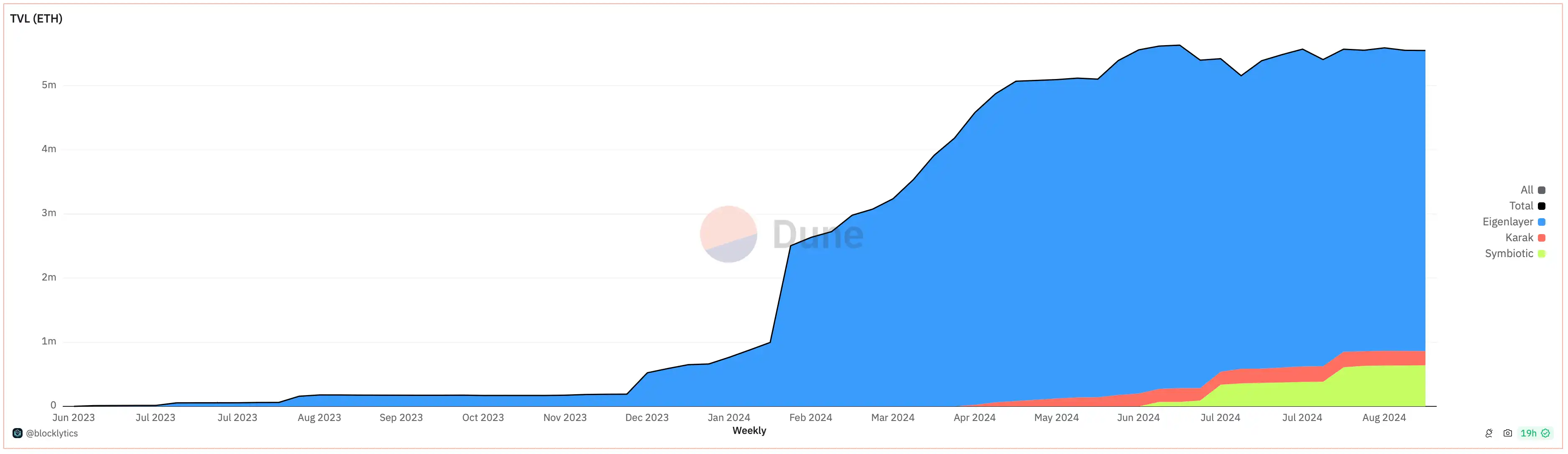

EigenLayer 和Pendle 兩個重要的「點火者」,前者提供了收益來源和管道,並催生出各類LRT 協議,這些協議與不同L2計畫進行TVL 合作,為ETH 質押者產生更多收益。而 Pendle 則提供了收益市場,增進資本效率。同時期,資本利得策略的複雜度逐漸提升,用戶門檻也隨之變高,進一步催生出像 Gain power by Kelp 之類的收益聚合類資產產品。

這一切在上半年牛市期間,為創新乏力的以太坊生態提供了足夠的成長燃料,ETH 價格也一路從2500 美元漲至4000美元。但在 Eigen 官員宣空投後,AVS 的發展並沒有跟上市場預期,收益承諾被打破,整個以太坊生態隨之陷入巨大困境。

與此同時,其他 L1 公鏈仍在嘗試再質押的收益創造路徑,這甚至包括比特幣。但透過共享安全創造新收益的故事邏輯在模組化敘事以及 L2 營收表現強勁的背景下,愈發講不清楚。 ETH 再質押敘事的階段性失敗,對所有既希望於再質押業務的 L1 代幣都是當頭一棒。另一方面,Solana 生態的二次崛起又在告訴大家:每條公鏈都需要找到有自身特色的價值及場景支撐。

「BNB 特色主義再質押」

BNB 的問題

2021 年加密大牛市期間,Alt L1 公鏈敘事成為最大贏家之一,新公鏈三劍客“Solunavax”以及EVM 生態的BSC 和Fantom 等均被視為“以太坊殺手”的有力競爭者。但經過一輪大浪淘沙,仍留在牌桌上的新公鏈敘事玩家已寥寥無幾。從市值來看,如今抬得出手的,恐怕只剩下 Solana 和 BNB 了。

但當我們試著去解釋這些公鏈倖存者的價值來源時,又總會在 BNB 這個案例上遇到各種「矛盾點」。從市值上面講,BNB 是新公鏈裡的No.1,甚至蓋過了勢頭強勁的SOL;從TVL 數據講,BNB Chain 排名前三,絕對的資源富有型生態;但在用戶認知心理上講,BNB Chain 似乎更像是「附屬產品」。

大多數L1 原生代幣是為公鍊而生,但BNB 並非如此,它一直被視為Binance 家族的指數性資產,其價值同時來源於生態內的多條業務線,主要包括Binance 交易平台和BNB Chain。如果一定要類比,BNB 更像美股的$COIN(Coinbase 與 Base L2 業務),而非加密市場裡的 ETH、SOL 或 AVAX。

這種極具特色的價值結構讓 BNB 成為加密資產中獨一類的存在,但同時也為 BNB Chain 的發展製造了一些瓶頸。

公鏈的生態繁榮往往與自身 L1 代幣的強勁表現脫不開關係,以太坊、Solana 皆是如此。有趣的是,儘管BNB 從市值上講躋身公鏈三巨頭行列,但其生態發展的聲量卻遠不如前兩者,BNB 的價格漲跌與BNB Chain 的生態狀況總像是“隔了一層關係」。

這似乎是一個流動性問題。說到 BNB,有人會想到 BNB Chain,但更多的人還是在想 Binance,BNB 持有者的共識和預期似乎並非來自 BNB Chain 生態本身,而是 Binance 的市場份額以及 Launchpool 收益。這使得大量 BNB 因為追求資產收益滯留在了 Binance 平台裡,沒有足夠的動力去反哺和帶動 BNB Chain 生態的發展。

另一方面,儘管BNB Chain 生態從各項數據指標上看都很過硬,但對於BNB 持有者來說,一面是Binance Launchpool、一面是種類繁多的鏈上協議,充分管理和發揮BNB 收益潛力也成了比較複雜的工作。

入場BNB.xyz

BNB.xyz 的出現解決了這個問題:讓BNB 持有者以更簡單的方式收穫更大的收益,更重要的,讓更多平台內的BNB 資產參與BNB Chain 的發展。

BNB.xyz 將自己描述為一個全面的鏈上質押平台,針對CeFi BNB(即Binance 平台內的BNB 持有者)和DeFi BNB(即BNB Chain 上的BNB 持有者)用戶設計,提供一套無縫的多合一收益聚合方案,以最大限度地提高BNB 的效用及收益回報。

目前來看,BNB.xyz 主要包括BNB 質押和DeFi BNB 兩個主要解決方案,前者向BNB 持有者,尤其是平台內持有者提供各類質押收益策略,幫助其在不同的生態協議間最大化資產收益,後者則為鏈上BNB 提供Binance 平台的Launchpool、Mega Drop 等收益敞口。 BNB.xyz 相當於整合了各種鏈上 DeFi 和平台質押機會,以滿足不同用戶的需求和風險偏好。

僅從這些資訊上看,BNB.xyz 似乎只是一個普通甚至有些簡陋的收益聚合產品,但與大多數生態的收益解決方案比較後,你會發現BNB.xyz 向加密市場展示的BNB Chain 生態獨有「收益王牌」。

仔細想,目前的鏈上收益協議或資產,有幾個可以直接獲得機構級收益敞口呢?

在 2023 年熊市期間,「美債收益上鍊」推動了 RWA 敘事的興起,MKR 成了大贏家。透過國庫資金購買美債,Maker 讓 DAI 持有者獲得了鏈上借貸之外的無風險收益。僅憑這條,就讓 MakerDAO 成為了本輪週期最先復甦且持續活躍的老牌 DeFi 協議。

而除了美債收益,Binance 的 Launchpool 同樣是不少加密大戶們的重要收益來源。 BNB.xyz 推出後,Launchpool 等產品不再僅是平台內 BNB 的收益賦能,而是成為了 BNB Chain 的收益敞口,這對整個生態的流動性和活躍度都是一劑強心針。

這意味著 BNB 過去的「共識割裂」正在逐漸彌合。過去,Binance 站內和BNB Chain 鏈上的BNB 透過不同的管道和方式創造收益,服務兩個不同的群體,BNB 生態流動性在這種收益結構下被隱性割裂,鏈上生態發展難以搭乘Binance 的便車。

但在BNB.xyz 後,Binance 站內和鏈上BNB 將獲得同樣的收益敞口,用戶為追求收益最大化逐漸推動BNB 應用場景的合併,最終流動性反哺育BNB Chain 鏈上生態。

作為BNB.xyz 的主要貢獻者之一,BNB Chain 龍頭LSD 協議ListaDAO 成為生態內最早承接收益和流動性賦能的協議。根據 ListaDAO 官網,持有 slisBNB 的用戶將有資格參加 Binance 未來的 Launchpools 快照,在保持流動性的同時增加收益潛力。

根據ListaDAO 官網,slisBNB(ListaDAO 流動性質押代幣)在綜合Binance Launchpool、BNB Chain 原生質押收益以及第三季星塵激勵後的年化收益超過了33%,其中超過九成是來自Launchpool 的收益累計。橫向對比所有主流 L1 公鏈代幣,原生流動性質押年化收益能超過 20% 的,如今僅有 BNB 一家。

當然,除了ListaDAO 之外,BNB.xyz 會在未來對更廣泛的BNB 生態進行整合和整合,以為BNB 持有者探索多樣化的收益選擇,例如在PancakeSwap 和Venus 等協議流動性池中提供單邊質押、利用BNB 或slisBNB 等作為借貸抵押品,以及獲得新協議空投的快照資格等。 BNB.xyz 作為聚合服務商,則會基於 Binance 的策略決策,以高合法性和可靠性標準對整合專案進行全面的盡職調查面和風險分類及評估。

另一方面,從收益來源及結構的維度來看,向鏈上流動性質押代幣共享Launchpools 收益敞口的轉變讓BNB 生態形成了獨具自身風格的「BNB 特色主義再質押」。

在ETH 和以太坊生態的案例中,以太坊透過EigenLayer 向未來的各AVS 鏈「出售」網路安全性以換取AVS 空投的方式來創造收益,並利用流動性質押和再質押兩層產品疊加中間收益和玩法。這一套娃模式在年初市場上行期間表現不凡,也吸引了不少公鏈生態相繼效仿,然而整條收益鏈路嚴重依賴EigenLayer 的發展狀況,這也是在Eigen 後勁不足的情況下,以太坊再次陷入收益和場景危機的主要原因——再質押尚無法證明收益的可持續性。

相較之下,Binance Launchpools 等已是經過時間和市場驗證的可靠收益產品,透過ListaDAO 和BNB.xyz,BNB 生態透過Binance 收益產品的定期空投創造收益,並利用流動性質押疊加額外的鏈上收益。這使得 BNB 在作為與 ETH 同生態位的 L1 原生代幣時有了比再質押更加可靠和持續的收益模型。從公鏈生態發展的角度來講,這絕對是 BNB Chain 未來的一張王炸。

L1 代幣大試煉,才剛開始

L1 代幣脆弱的價值捕獲鏈路一直是許多公鏈團隊揮之不去的陰影,僅在2021 至2022 年一輪週期裡,就有兩大天王級專案先後倒在這個問題上。 Polkadot 因為高成本低效率的卡槽拍賣機制,導致大量開發者和專案流失,最終生態失去活力,DOT 的使用場景及需求也隨之減少;Cosmos 則推崇兼容併包的多鏈宇宙路徑,但儘管CosmosSDK 得到業界大規模採用,以Cosmos Hub 為中心的理念卻因SDK 鏈過多的自主權而難以捕獲價值,如今漸漸退出舞台中心。

許多人沒想到,在共享安全這條路上,以太坊竟成為現階段走得最遠的那個。在經歷了2017 年的應用大爆發和2021 年的新公鏈危機後,以太坊的價值模型逐漸從To C 的“世界計算機”轉型為To B 的“區塊製造商”,希望憑藉自身網絡的安全性,為以太坊的區塊創造更高的企業級需求和價值,Eigen Layer 就是一個典型案例。然而網路 DA 成本的不斷下降卻在削減這一敘事的發展勢頭,同時,Solana 的涅槃又讓以太坊生態產生了「應用焦慮」,整個生態陷入「To be or not to be」的徘徊。

相較之下,Solana 的發展更具一家新創公司的風格,就目前來講,Solana 並不關心SOL 本身的價值捕獲,而是大量堆疊應用場景、吸引用戶和流量,透過meme 賭場變向實現其「鏈上納斯達克」的遠景。 Solana 的核心價值邏輯似乎在於:當生態有足夠的應用場景和足夠強的網路效應時,SOL 本身的價值捕獲將來自用戶參與生態所需的平均持股。就表現效果及永續性而言,這種間接的價值模式的確奏效了。

如上文所提到的,在本輪週期以及之後的幾年中,公鏈發展的一大重要邏輯,就是找到適合自己的價值模型,並圍繞它建構生態護城河。隨著BNB.xyz 的推出,BNB Chain 也為自己找到了一套獨特的價值模型,透過整合Binance 平台的流動性及收益管道,BNB Chain 似乎打開了生態發展的新局面,對於BNB 持有者來說,這也再次印證了一姐的那句話:「為BNB Holder 打工」。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

- 延伸:一堂從配置角度看懂幣圈的入門講座

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇