BlockBeats 律動財經

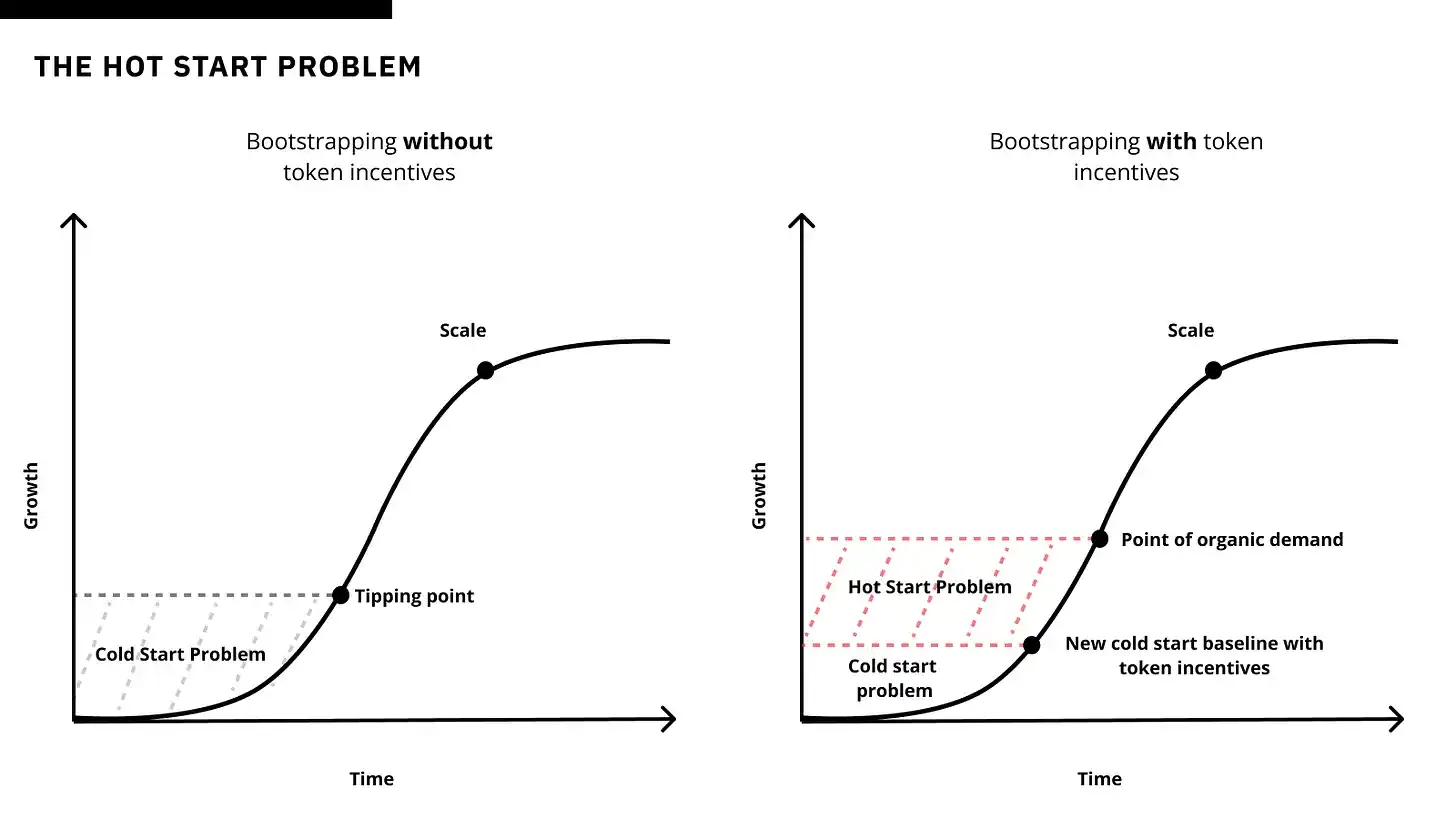

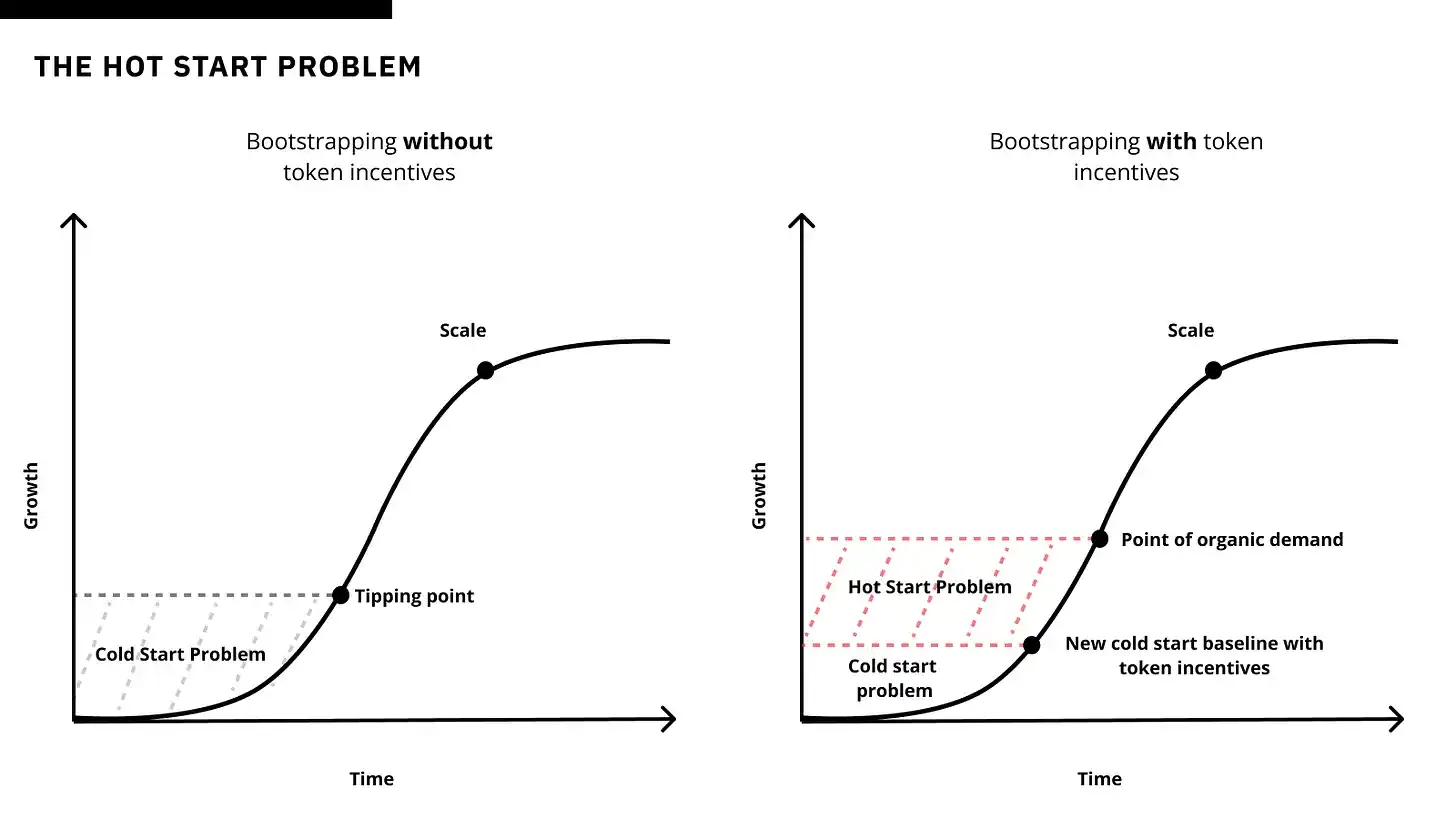

當代幣與新的創新產品結合時,代幣或代幣的承諾已經證明可以有效緩解冷啟動問題。然而,儘管投機帶來了網路活動的好處,但也伴隨著短期流動性和非自然用戶的弊端。

那些在一開始(或在建立足夠的自然需求之前)就推出代幣的市場和網路,必須在一個縮短的時間窗口內找到產品市場契合度(PMF),否則他們將會在增長過程中耗盡他們的代幣化「子彈」。

我的朋友兼投資同行 Tina 稱之為「熱點啟動問題」,即代幣的存在限制了初創公司找到 PMF 和獲得足夠自然吸引力的時間窗口,以便在代幣獎勵減少時初創公司仍能保留用戶和流動性。

那些一開始就推出積分系統的應用程序也會遇到熱點啟動問題,因為用戶現在隱含地期望能得到代幣。

我很喜歡「熱點啟動問題」的框架,因為與 Web2 相比,加密貨幣的一個核心區別在於它能夠利用代幣——即財務激勵——作為引導新網路的工具。

這種策略已被證明是有效的,特別是在像 MakerDAO、dYdX、Lido、GMX 等 DeFi 協議中。代幣引導也被證明對其他加密網路有效,從去中心化物聯網(如 Helium)到基礎設施(如 Layer 1),再到某些中間件(如預言機)。然而,那些通過代幣閃電擴展而選擇了熱點啟動問題的網路面臨着多種權衡,包括掩蓋自然吸引力和產品市場契合度,過早地耗盡增長過程中的代幣化「子彈」,以及由於 DAO 治理而增加完成營運任務的摩擦(如籌資、治理決策等)。

在以下兩種情況下,熱啟動比冷啟動更有利:

在紅海市場(具有高度競爭和已知需求的市場)中競爭的初創公司

具有被動供應方參與的產品和網路

熱點啟動問題的核心缺點是無法確定自然需求,但在構建具有強大產品市場契合度的類別時,這個問題會減輕。在這種情況下,通過早期推出代幣,後發者有可能成功與早期市場進入者競爭。DeFi 提供了許多後發者克服熱點啟動問題的例子,後發者有效地利用代幣引導新的協議。儘管 Bitmex 和 Perpetual Protocol 是最早提供永續合約的中心化和去中心化交易平台,後來的進入者如 GMX 和 dYdX 利用代幣迅速增加流動性並成為永續合約領域的領導者。

在借貸領域,新興的 DeFi 協議如 Morpho 和 Spark 相較於先行者 Compound 成功地引導了數十億美元的 TVL,儘管 Aave 仍然占據主導地位。如今,當有明確的新協議需求跡象時,代幣(和積分)已成為流動性引導計劃的默認選項。例如流動質押協議在高度競爭的市場中積極利用積分和代幣來增加流動性。

在加密消費領域,Blur 展示了在紅海市場中競爭的策略,通過其具有市場定義性的積分系統和代幣發行,使 Blur 在以太坊 NFT 交易量上成為一個主導平台。

相比於主動供應網路,被動供應網路中的熱點啟動問題更容易克服。代幣經濟學的簡短歷史表明,當需要完成被動任務時,代幣在引導網路方面非常有用——如質押、提供流動性、列出資產(如 NFT)或設定後無需過多關注的硬體(如去中心化物聯網 DePIN)。

相反,儘管代幣在啟動主動網路(如 Axie、Braintrust、Prime、YGG 和 Stepn)方面也取得了成功,但代幣的過早出現往往會掩蓋真正的產品市場契合度。因此,主動網路中的熱點啟動問題比被動網路中更難克服。

這裡的教訓不是說代幣在主動網路中無效,而是說那些為完成主動任務(如使用、遊戲、零工工作、服務等)推出代幣激勵的應用程序和市場必須採取額外步驟,以確保代幣獎勵用於自然使用並推動參與度和留存率等重要指標。例如,數據標註網路 Sapien 通過遊戲化標註任務並讓用戶質押積分以賺取更多積分。在這種情況下,參與者在執行某些操作時被動質押有可能作為一種損失規避機制,確保更高質量的數據標註。

投機是一把雙刃劍。如果在產品生命周期的早期整合,投機可能成為一個漏洞;但如果戰略性地加以利用,它也可以成為一個強大的功能和增長工具,用於吸引用戶注意力。

初創公司如果選擇在獲得自然吸引力之前推出代幣,便是選擇了熱啟動,而不是冷啟動。他們接受了這種權衡,利用代幣作為外部激勵來吸引用戶注意力,同時賭在他們能夠在日益增加的投機噪音中發現或創造出自然的產品效用。

「原文鏈接」

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇