BlockBeats 律動財經

新冠危機過後,美國利用美元世界最大儲備貨幣的地位,以「美元潮汐」方式對其他經濟體進行收割的「故事」似乎正在變成事實。各經濟體都在承壓,日元兌美元匯率已經下跌至 1986 年的低水平。

——6 月 5 日,加拿大降息,6 月 6 日歐元降息,為什麼聯準會還不降息?

——因為只有日元匯率崩潰了,它還沒吃飽。

歐洲撐不住了,加拿大撐不住了,只有美國撐得住。美元指數持續上漲,造成權益市場承受巨大壓力。

在宏觀金融的巨大威壓下,6 月加密資產市場結束 5 月反彈下跌 7.12%,繼續進行 BTC 創下歷史新高後的深度整理。這一盤整已持續了接近 4 個月。加密全市場鮮有走出獨立行情的板塊。

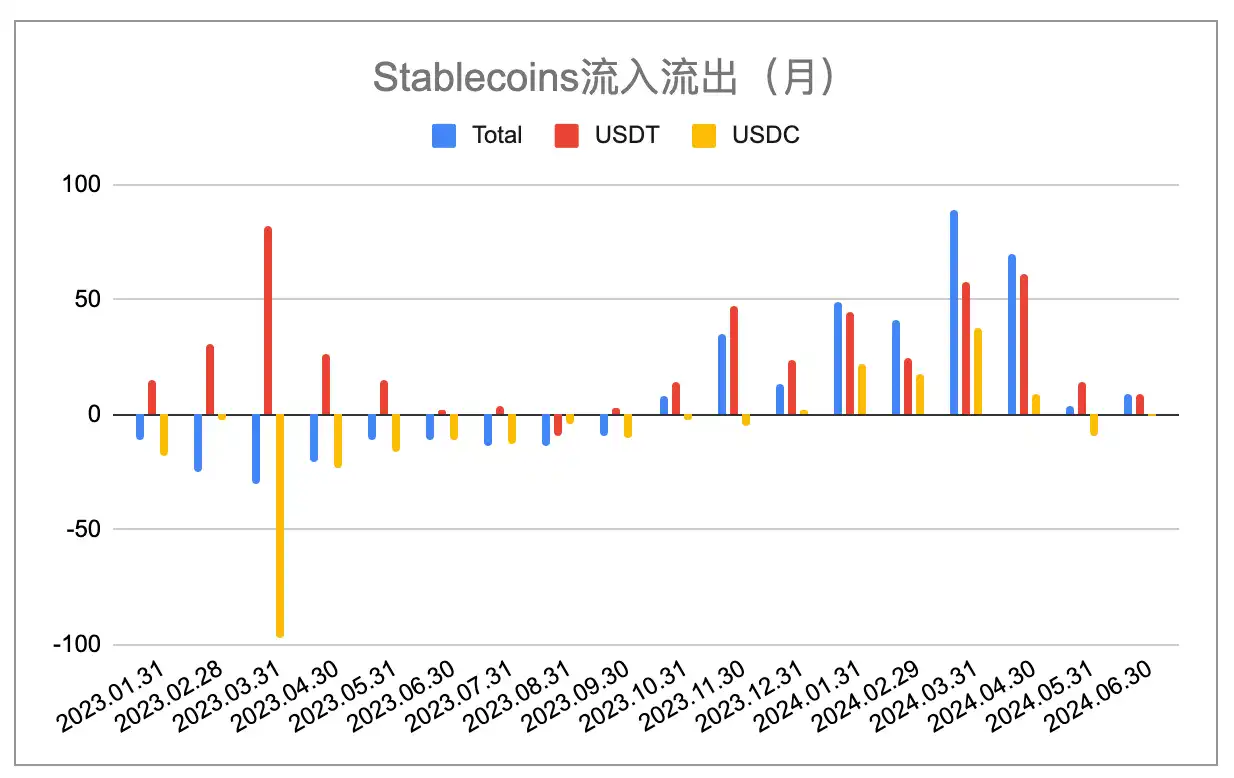

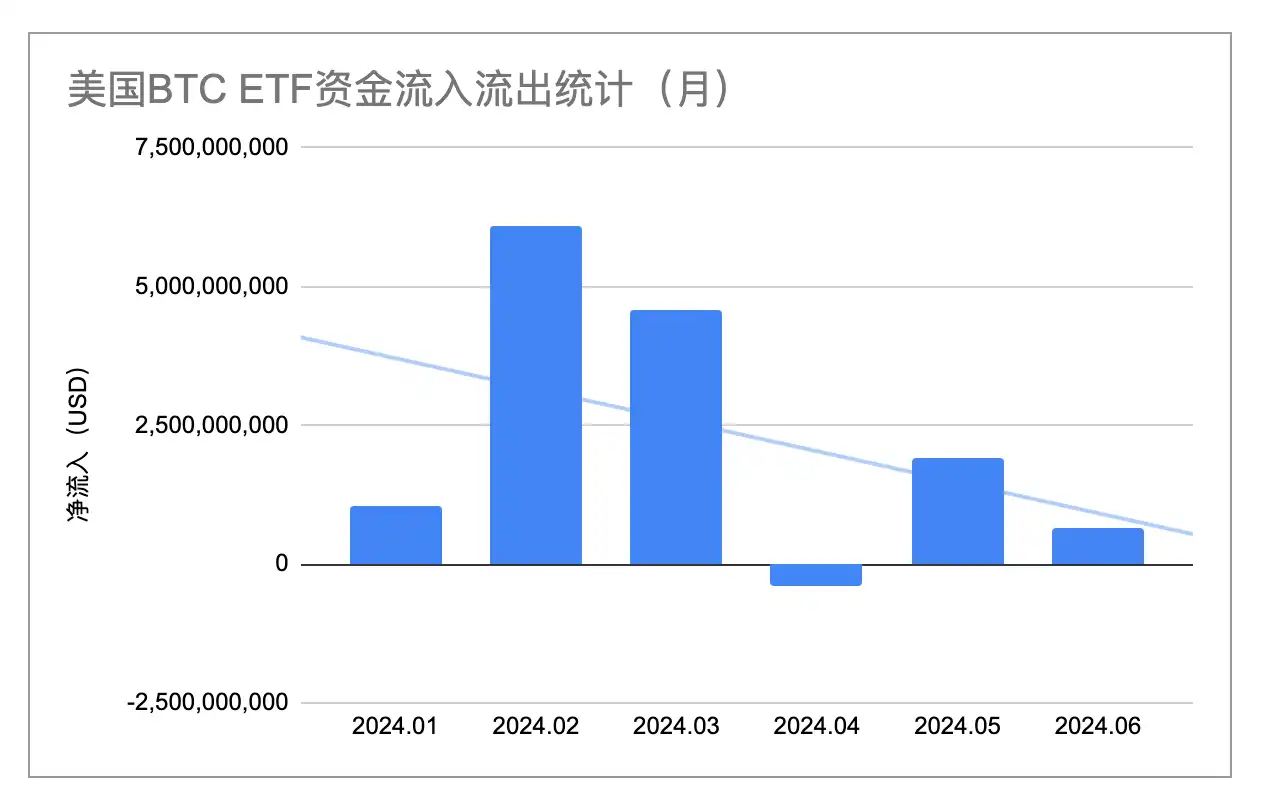

資金側穩定幣流入雖較 5 月有所恢復達到 8.56 億美元,依然保持在低位。ETF 通道資金為 6.41 億,遠低於上月的 19 億。

鏈上活動出現兩級分化。一方面 BTC 數據持續惡化,一方面 Ethereum 和 Solana 等公鏈依然活躍。這些數據讓人們相信,牛市依在,血猶未冷。

6 月 12 日,美國發布 5 月 CPI,較 4 月再下跌一個百分點至 3.3%,低於 3.4% 的預期值。至此,在高利率環境下美國 CPI 已連續兩個月下降。同時,企業側的 PMI 數據由 49.2% 跌至 48.7%,加速收縮,這也為 CPI 的下行提供了支撐。

經濟數據的下行超出了市場預料,提升了降息預期,使得納指繼續 Pricein 降息預期。最終納指在 6 月收漲 5.69%,實現兩月連漲。標普 500 指數雖然未如納指強勢創出歷史新高,但也維持了月度上漲態勢。

而 6 月 7 日公布的新增非農就業數據則大大超出預測值(18.2 萬),達到 27.2 萬人。市場指出這一數據在統計口徑方面存在較大問題,有打壓降息預期嫌疑。

市場在選擇自己願意相信的方向,比如降息。利率互換市場仍然有資金押注 2024 年兩次降息,瑞銀則聲稱市場低估了本輪降息的幅度,甚至預言「首降」依然在 9 月。在美元指數突破 106 的背景下,納指依然不斷創出新高便是這些做多資金在根據自己的判斷而下注。

而美國政府和聯準會方面在 6 月放出的「鷹派」言論可能達到了今年以來的最大劑量。美財長葉倫稱「看不到美國即將進入衰退的跡象」,而聯準會理事鮑曼則強調「通膨仍有上行風險,2024 年或零降息」。

雖然 CPI 連續兩個月下行,但就業數據的強勁使得聯準會可以爭取到更多的時間維持高利率,等待 CPI 向 2% 靠攏。

美元的高利率環境使得全球資本市場承受巨大壓力,加密市場也不例外。

EMC Labs 認為,伴隨 BTC 創出歷史新高,部分投資者鎖定收益持續賣出,而高企的美元利率使得流入加密資產市場的資金大幅減少,最終導致賣壓無法被足夠買力吸收。這是目前加密市場無法有效突破,甚至不斷挑戰調整箱體下沿的根本原因。

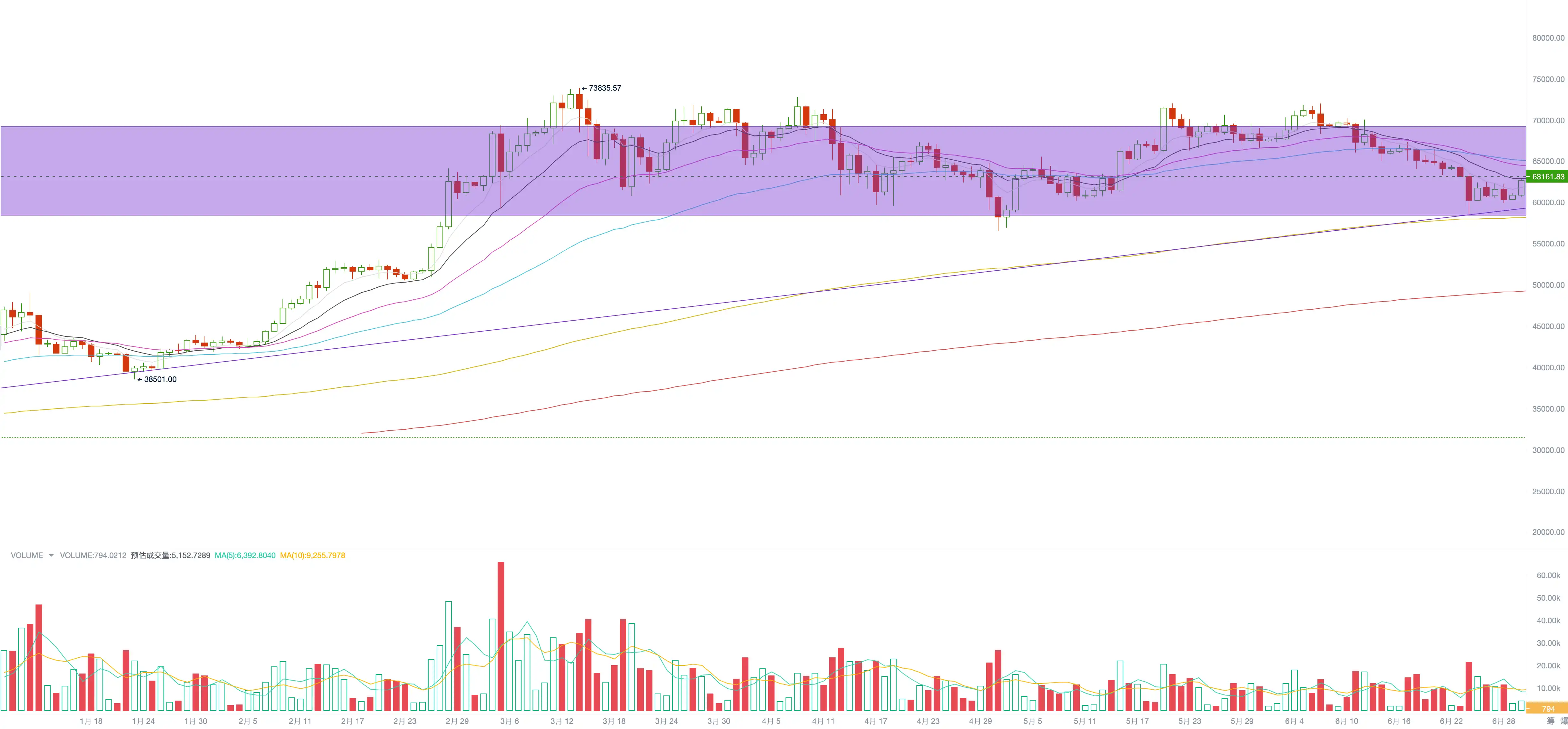

6 月,BTC 開於 67473.07 美元,收於 62668.26 美元,全月下跌 4804.15 美元計 7.12%,振幅 20.10%,成交量連續 3 個月萎縮。

6 月,BTC 與納指走勢出現背離,在納指強勢上漲 5.69% 的背景下全月下跌 7.12%,將 5 月反彈丟失大部。

技術面上,受 Mt.Gox 交易所 BTC 發放及德國政府拋售 BTC 消息影響,BTC 價格在 6 月 24 日回踩了去年 10 月以來的上升趨勢線並觸底反彈。同日,BTC 價格也完成了對新高盤整區間下沿(亦即 58000 美元)的回踩。這兩大技術趨勢線的支撐相對較強,之後 BTC 價格反彈至 63000 美元之上,短時無虞,但中線依然迷惘。

受 ETF 即將批覆的預期影響,ETH 走勢略強於 BTC。本月 ETH/BTC 交易對基本保存了 5 月 ETH 反彈的成果,並未大幅回吐,表明場內產業資本仍在押注 ETH ETF 的上線交易。

ETH ETF 大機率在 7 月批准交易,然而在目前資金嚴重不足的背景下,一旦利多兌現 ETH 可能短時會迎來較大拋壓。正式交易之後,ETH ETF 能否如 BTC ETF 一樣帶來一撥可觀的資金凈流入?目前來看並不樂觀。

牛市首先是一個資金現象。

根據資金來源,我們可以將去年以來 BTC 的走勢分為 4 個階段——

2023.01~09:穩定幣凈流出,買力來自場內逃頂資金回補倉位,BTC 價格由 16000 抬升至 32000 美元;

2023.10~2024.01:在 BTC ETF 獲批及減產預期推動下,穩定幣凈流入轉正,之後持續上漲,推動 BTC 價格由 32000 美元抬升至 49000 美元;

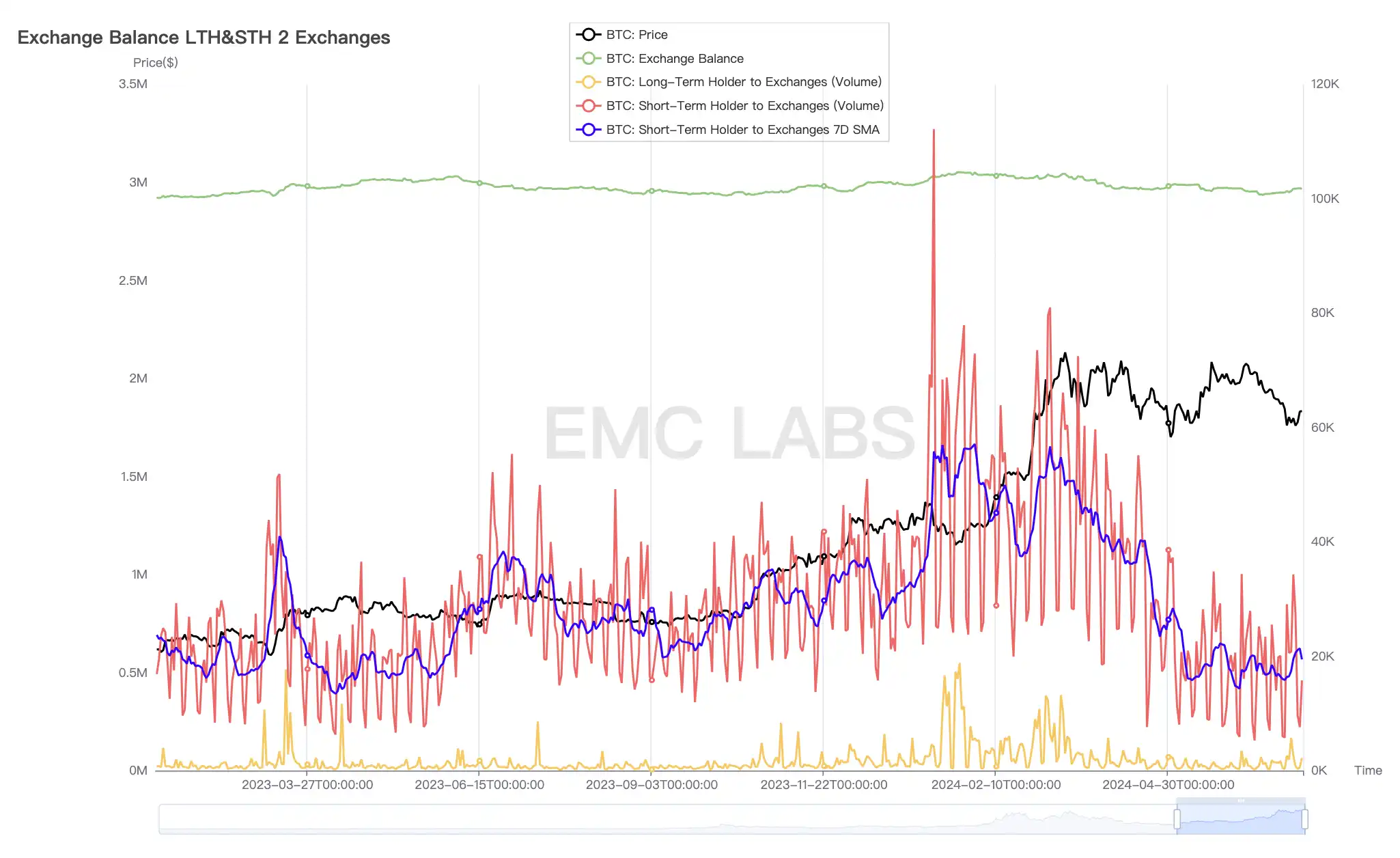

2024.02~04:BTC ETF 批覆投機資金撤回後,ETF 通道法幣資金和穩定幣通道資金持續流入,將 BTC 推至 73000 美元新高。因為 ETF 通道資金超過預期,BTC 首次在減產前即創出新高。1 月開始,長短手獲利盤開始巨量拋售鎖定收益,拋售在 3 月上旬達到高峰,隨後 BTC 價格在 3 月 18 日見頂啟動回調。

雖然三四月,僅穩定幣通道分別有超過 89 億、70 億美元的凈流入,但巨量拋售將買力全部消耗,BTC 價格止步於 73000 美元。

2024.05~06:BTC 價格在 3 月之後即進入新高盤整區域,此前的大出清導致市場做多熱情徹底熄滅,在美元高息威壓之下,穩定幣通道法幣通道的資金流入在五、六月迅速萎縮至 3.41 和 8.56 億美元。BTC 在 58000~73000 美元構建了新高後整理箱體,並等待新資金入場。

牛市是新資金在樂觀背景下湧入,重新估值推高資產價格,而長期持有者在價格上漲後拋售鎖定利潤的過程。在牛市發展過程中,拋售往往分幾次進行,不久前發生的只是第一撥,下一次的拋售將在更高的價格實現後再次發生。

1 月批覆營運以來,BTC ETF 被視作加密資產市場重要的新增資金流入通道。1 月以來,全渠道總計流入 138.82 億美元,但 3 月起伴隨 BTC 價格止步 73000 美元後流入規模呈逐步下降趨勢。

6 月份 ETF 通道資金流入為 6.41 億美元,與穩定幣通道的 8.56 億美元已相當接近。在 5 月報告中,我們提出「ETF 通道資金有望成為為 BTC 進行定價的獨立力量」。伴隨規模的增長和決策意志的逐漸獨立,這一通道的資金有望承擔此一重任,其規模和行為值得持續關注,但目前尚難堪此任。

在牛市中,長期投資者和短期投資者群體對 BTC 標的採用不同的估值體系,最終價格上漲之後,BTC 由長期投資者流入短期投資者群體,價值也隨之轉移。

據此,牛市必然發生兩種現象,「資金流入」和「BTC 持有者群體轉移」,兩種現象相互影響,共同塑造市場走勢。在上一節中我們分析了資金流入情況,本節我們聚焦 BTC 持有者群體的變化。

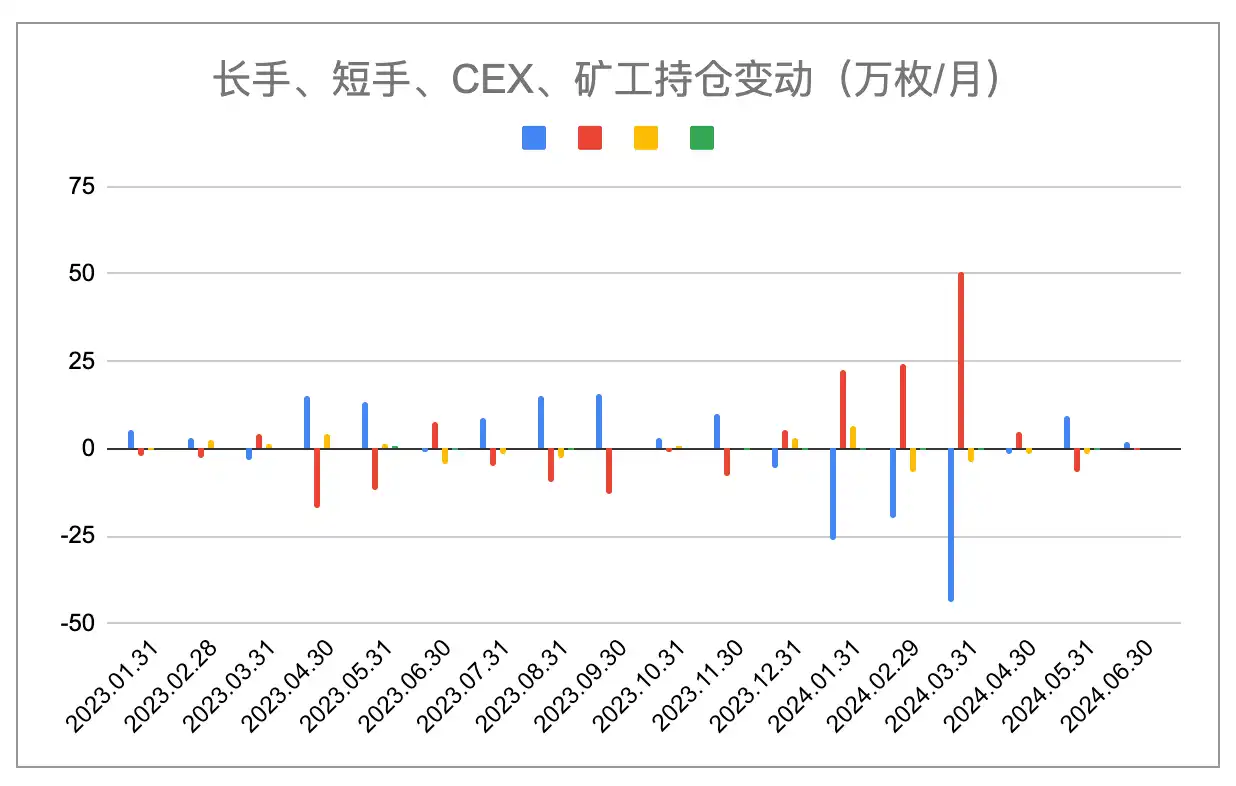

對去年以來長期投資者、短期投資者、交易所和礦工群體持倉進行分析,我們發現在 2023 年全年的前 11 個月長期投資者都在增倉,而短手在減倉。轉折點發生在 12 月,這一月 BTC 價格逼近前期高點,長期投資者群體開始分發籌碼,而短手群體開始增持。伴隨 BTC 價格在 3 月創出歷史新高,這種籌碼交換的遊戲達到頂峰。之後價格開始崩潰,長期投資者 4 月拋售規模迅速萎縮,在五、六月這種拋售完全結束,長期投資者重新開始增持籌碼。

3~5 月,市場各方圍繞 BTC 前高價格 69000 美元所做的籌碼交換是市場周期中的主要活動之一,它的發生意味著牛市第一階段的進行。低頻交易者(長期投資者)持有的籌碼流入高頻交易者(短期投資者)手中,市場流動性突然泛濫,新進資金被賣力消耗一空,價格下跌,投機遇冷,激情狂暴之後市場重回猶疑階段。

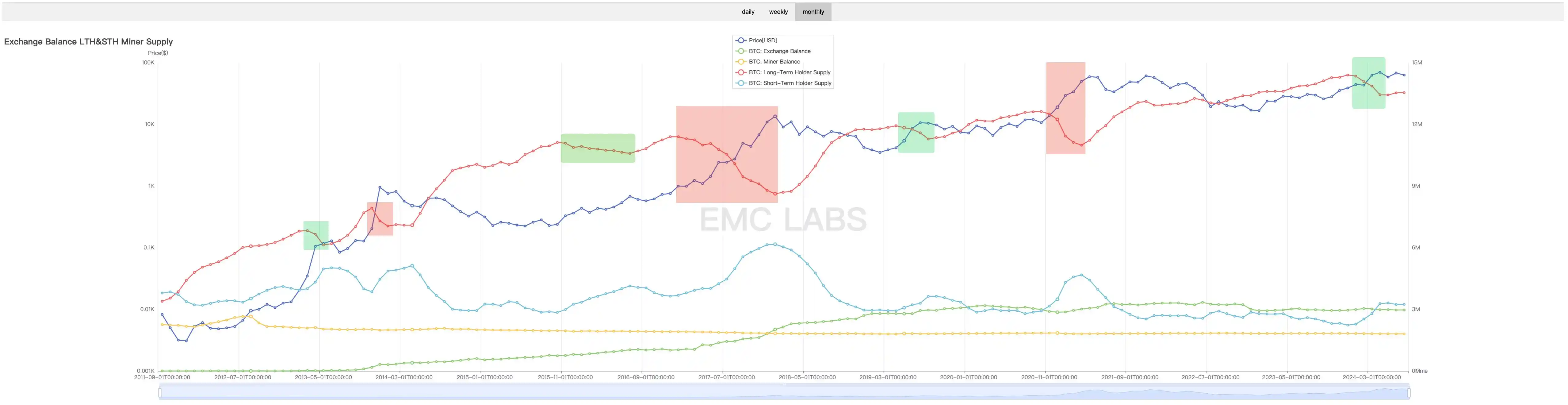

牛市是否會就此戛然而止?我們將目光投向此前幾輪牛市。

如上圖綠色箱體所標識,在過去三輪牛市中我們都觀察到,利用價格上漲後長期投資者會進行兩輪大規模的籌碼沽出來完成利潤鎖定。第一撥沽出會對價格上漲按下暫停鍵,第二撥沽出則會摧毀市場。歷史上的第一撥沽出,按時間順序分別持續了 3 個月、9 個月和 4 個月,本輪從去年 12 月到 3 月恰好也是 4 個月,與上個周期相同。

依照歷史規律,在第一撥沽出之後長手群體重回積累狀態等待價格上行。如上圖紅色箱體所顯示,在價格不斷創下歷史新高時再重回減持狀態進行無情地拋售。此種分批沽出鎖定利潤的方式,符合長期投資者的行為模式,也符合市場運動的規律,因此我們認為這種沽出規律仍然適用於當下的加密資產市場。

據此,EMC Labs 判斷不久前發生的大拋售只是牛市的第一撥拋售,伴隨長期投資者群體重回積累狀態市場拋壓減小,資金重回流入後市場將再拾升勢繼續上行。屆時市場將迎來牛市的第二個也是最肥美的狂暴階段。美元高利率環境的終結大機率在今年下半年發生,因此雖然目前市場信心低迷、交投清淡,我們仍樂觀認為 BTC 大機率在秋季提前啟動行情。

市場運動是內外因相互作用的過程。

在剛剛過去的 2024 年上半年,場內長期投資者進行了第一撥拋售鎖定了上百億美元的利潤,目前已重回積累。

美國 11 支 BTC 現貨 ETF 的批覆運行後,ETF 通道流入了接近 140 億美元,新增 BTC 持倉 24 萬枚,累積持倉達到 86 萬枚計 531 億美元。

考慮到這一記錄是在美元高利率環境下所取得的,這樣的市場成績已算非常出色。

美元仍未啟動降息,全球資本市場資金壓力已臻空前。

牛市的第一階段正在結束,第二階段仍未打開。我們判斷變數大機率在秋季發生。

最大的風險是聯準會意外升息及拋售美債規模加大,Mt.Gox BTC 發放及美國政府拋售所持 BTC。

現在應是大雨滂沱之前最為壓抑最為痛苦的時刻。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇