BlockBeats 律動財經

◆近幾個月來,高估值和低初始流通供應量的代幣的流行一直是加密社區討論的話題。這源於這樣一種擔憂,即在代幣生成事件 (「TGE」) 之後,這種市場結構幾乎沒有給交易者留下可持續的上行空間。

◆來自 CoinMarketCap 和 Token unlock 的數據證實了低流通供應量和高估值的代幣發行的增長趨勢。值得注意的是,據估計,從 2024 年到 2030 年,價值約 1550 億美元的代幣將被解鎖。如果買方需求和資本流動沒有相應的增加,大量的代幣進入市場就會造成拋售壓力。

◆私募市場資本的湧入、激進的估值和樂觀的市場情緒等因素,促成了以高完全稀釋估值 (「FDV」) 發行代幣的趨勢。

◆當前的市場設置使得投資者必須通過考慮項目的基本方面來進行選擇和辨別,例如代幣經濟學、評估和產品。項目團隊可能還需要考慮與代幣經濟學設計相關的決策的長期影響。

◆VC 繼續在我們的行業中發揮重要作用,可以與項目團隊合作,確保公平的供應分配和合理的估值。

近幾個月來,高估值和低初始流通供應量的代幣的盛行一直是加密社區討論的話題。這源於人們的擔憂,即當 TGE 發生時,這樣的市場結構給交易者留下了幾乎不可持續的上行空間。

這種擔憂並非沒有根據。代幣以低流通供應量推出並為未來發布分配很大一部分已經變得越來越普遍。

在看漲的市場條件下,由於發布時可用於交易的流動性有限,這些代幣的價格可能會快速升值。然而,很明顯,當一波代幣供應在解鎖後衝擊市場時,這種價格增長是不可持續的。

此外,人們還注意到新推出的代幣,其 FDV 與已建立的 layer-1 或 DeFi 代幣相當,這些代幣經受住了時間的考驗,並且具有經過驗證的用戶吸引力。總體而言,市場參與者現在認識到以低流通和高 FDV 為特徵的代幣的影響。

在本報告中,我們將更詳細地探討這一市場趨勢。我們首先詳細介紹了我們對以高 FDV 發行的代幣日益普及的觀察,並討論了潛在的市場影響及其意義。然後,我們分析了這一趨勢的根本原因,特別是私募市場的活動如何成為促成因素。最後,我們提出了幾個考慮因素,以識別和減輕這一趨勢的負面影響,重點關注為投資者和項目團隊量身定製的建議。

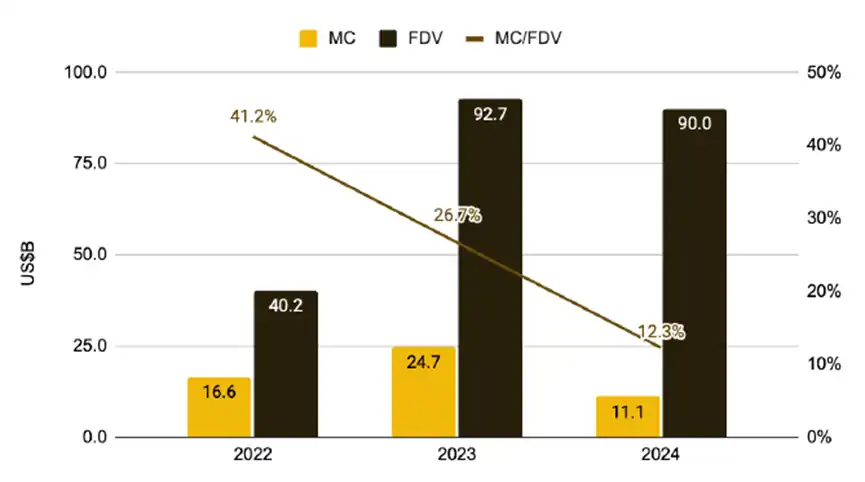

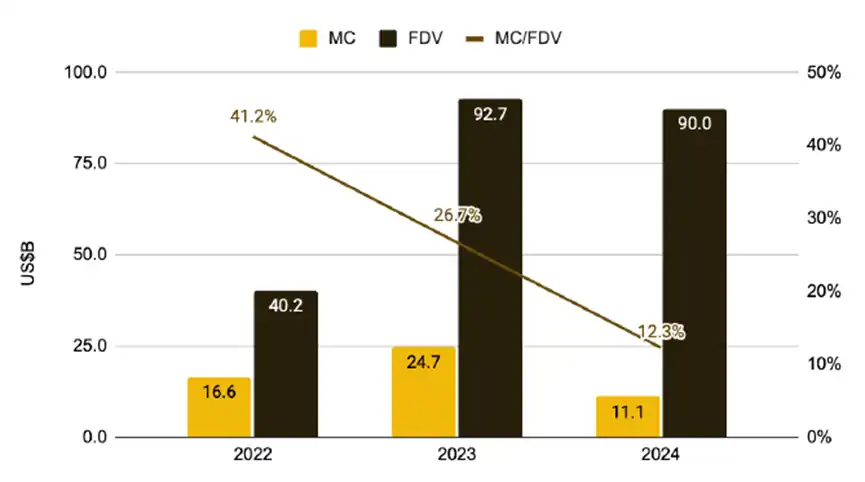

有一個明顯的趨勢是,最近推出的代幣估值很高,流通供應量很低。當我們比較過去幾年推出的代幣時,這一點尤其明顯——2024 年推出的代幣的市值(「MC」)與 FDV 比率是最低的。這表明未來將解鎖大量代幣。

圖 1:2024 年發行的代幣 MC/FDV 是過去三年來最低的

圖 1 顯示了過去三年發行的代幣的市值和 FDV,突出了這些指標之間隨著時間的推移越來越大的差距。值得注意的是,儘管距離 2024 年只有幾個月的時間,但在最初幾個月推出的代幣 FDV 已經接近 2023 年的總數,這突顯了高估值代幣的盛行。

2024 年推出的代幣的 MC/FDV 為 12.3%,未來將有大量代幣進入流通。這也意味著,為了讓這些代幣在未來幾年內保持當前價格,大約 800 億美元的需求側流動性將需要流入這些代幣,以匹配供應的增加。儘管市場周期發生了變化,但這可能不是一件容易的事。

研究最近的一些代幣發行,揭示了 2024 年 FDV 大幅增長的根本原因。圖 2 展示了最近幾個月推出的幾種代幣,以及相應的流通和鎖定供應百分比。流通供應量低至 6%,沒有超過 20%,這一趨勢的根本原因變得顯而易見。

圖 2:最近發行的代幣流通供應量低

對於相同的需求量,由於流動性稀缺,低流通供應量有助於提高初始代幣價格,從而推動更高的 FDV。

將同一組代幣的峰值 FDV 與市場上前十大代幣(不包括 BTC、ETH 和穩定幣)的 FDV 中位數進行比較,可以了解最近上市的代幣的相對估值。在巔峰時期,一些代幣的估值與市場上最大的代幣相似,而這些代幣已經存在多年。

圖 3:在巔峰時期,一些最近推出的代幣的估值與市場上最大的代幣相似

也就是說,值得注意的是,FDV 本身並不能描繪出完整的畫面,而且不如考慮營運指標的 FDV 比率(例如,FDV/鎖定總價值、FDV/收入等)有意義。

在過去的幾個月裡,許多項目都推出了他們的代幣,其中許多具有低流通和高 FDV。由於此類項目數量眾多,我們只選擇了其中幾個進行示範。請注意,這僅僅是為了說明低流量和高 FDV 代幣的普遍性,並不反映對所選項目價值或潛力的負面評估,因為還有許多其他因素在起作用。

發行低流通供應量的代幣影響了市場動態,特別是增加了拋售壓力。根據 Token Unlocks 的一份報告,據估計,從 2024 年到 2030 年,大約價值 1550 億美元的代幣將被解鎖。雖然這個數字是一個估計,但其含義是顯而易見的——預計未來幾年將釋放大量的代幣供應,如果沒有相應的資金流入,許多代幣將面臨巨大的拋售壓力。

有鑒於此,了解代幣解鎖時間表並跟蹤它們對於投資者來說至關重要,以防止在代幣發生重大解鎖時措手不及。

圖 4:未來幾年將有 1550 億美元被釋放

一個相關的觀察結果是 Meme 幣今年迄今為止的表現優異。除了顯著的思想市佔率和強勁的投機需求外,它們的代幣供應結構也可以說是今年上漲的原因之一。

圖 5:Meme 幣已成為年初至今表現最好的敘事幣

大多數 Meme 幣的所有代幣都在 TGE 解鎖和流通,這消除了未來稀釋帶來的拋售壓力。許多代幣在推出時的 MC/FDV 比率為 1,表明持有者不會因代發行而遭受進一步稀釋。這種結構在 Meme 幣的吸引力中發揮了部分作用,特別是隨著人們對重要代幣解鎖的影響的認識增加。雖然 Meme 幣的成功不應該完全歸因於對低流通代幣的鄙視,但很明顯,散戶投資者對 Meme 幣表現出了極大的興趣,即使這些代幣可能缺乏效用。

在某種程度上,這讓人想起了股票市場上著名的「GameStop 賣空擠壓」事件,許多散戶投資者將 Meme 幣視為一種手段,以對抗參與私募融資所獲得的機構優勢。這是因為 Meme 幣通常以任何人都可以獲得的方式發行,機構參與者幾乎沒有機會提前以低成本獲得代幣。因此,Meme 幣在當前市場中已經成為一個重要的敘事,其龐大的交易量和強勁的價格波動一直吸引着人們的關注。

高估值,加上代幣解鎖帶來的持續拋售壓力,在結構上對代幣價格不利。然而,正如上一節所觀察到的,這種情況近年來變得越來越普遍。有幾個因素促成了這一點。

風險投資 (「VC」) 基金日益鞏固了其在加密投資領域的關鍵地位。儘管由於市場周期,投資資本會自然波動,但風險資本流入加密領域的數量一直在穩步上升。自 2017 年以來,加密項目的風險投資總額已超過 910 億美元,這證明了風險投資在為項目提供必要資金方面日益突出。

圖 6:自 2017 年以來的累計風險投資已超過 910 億美元

然而,投資的顯着增加也導致風險投資基金在塑造加密市場估值方面的影響力相應上升。隨著越來越多的資金流入該領域,以及風險投資公司參與更多的交易,它們必然會推高估值。

因此,當代幣在公開市場上推出時,它們的價格和估值已經被哄抬起來了。實際上,大規模的私募市場融資在推出時會導致數十億美元的估值,這使得公開市場投資者更難從未來的增長中獲利。

今年的強勁市場表現激發了市場情緒,並推動了更積極的交易活動。這導致一些投資者越來越願意以更高的估值開出支票。

考慮到數百萬美元的估值是一種常態,相反,對估值的挑剔可能會讓風投公司在其有限合夥人 (「LP」) 眼中顯得很糟糕,因為這意味著在交易活動非常活躍的情況下,他們不能參與大多數交易。雖然市場活動仍低於 2022 年的峰值,但 2024 年第第一季的加密貨幣交易數量環比增長了 52.1%,是近兩年來的最高水平。

圖 7:今年的交易活動有所增加

此外,風投有動力在牛市期間繼續配置資本。只要音樂不停止,更高的估值就會提振風投基金的業績指標。此外,對於項目來說,以高估值籌集大量資金是有益的,因為它為它們提供了營運資金,而不會嚴重稀釋。這也顯示了「聰明錢」的大力支持。

總體而言,在私募融資中以高估值籌集資金意味著利益相關者有動力以更高的 FDV 公開發行代幣。

隨著加密貨幣市值在今年第第一季增長了 61%,可以理解的是,在此期間的市場情緒非常積極。在第第一季的 91 個日曆日中,Coinmarketcap 的恐懼和貪婪指數有 69 天處於「貪婪」和「極度貪婪」區域。相應地,項目團隊能夠利用這種積極的投資者情緒,使他們能夠在第第一季以更高的估值籌集資金。

這一點從第第一季估值的上升就可以明顯看出。具體來說,風險投資支持的加密公司的投前估值在 2024 年第第一季環比反彈超過 70%。這表明,平均而言,與上第一季相比,項目能夠籌集到相同數量的資金,同時減少稀釋。

圖 8:2024 年第第一季投前估值反彈

當前的市場格局使得投資者的選擇性和洞察力變得越來越重要。考慮到許多項目一開始就有很高的估值,通過「模仿」新代幣獲得可持續回報的可能性很低。大部分的上行空間和寬鬆的資金可能已經由早期的私募市場投資者賺到了。

無論是投資私募輪次還是代幣經歷 TGE 時,投資者都應該進行徹底的盡職調查並建立自己的投資流程。值得研究的基本指標和方面的非詳盡清單包括:

◆代幣經濟學:解鎖時間表和歸屬期的重要性不容小覷,因為它們直接影響進入市場的代幣供應量。如果沒有相應的需求增長,將會有過度的拋售壓力壓低代幣價格。

◆估值:FDV 提供了一個總體的規模感,但它本身並不是很有意義。隨著時間的推移,評估相對於其他競爭對手和相對於自身的估值比率 (例如,FDV/收入,FDV/總價值鎖定等)。

◆產品:考慮項目在產品生命周期中的位置 (例如,白皮書與產品在主網上線)?產品與市場是否契合?觀察用戶活動 (例如,每日活躍地址,每日交易數量等)。

◆人:這包括團隊和社區。創始人的背景是什麼?他們對項目的貢獻是什麼?社區參與度如何?他們對項目最感興趣的是什麼?

與其積極地追逐下一個閃亮的代幣,不如花時間評估基本面,這將有助於識別和避免任何不和諧的危險信號和陷阱。正如沃倫·巴菲特曾經說過的:「只有當潮水退去時,你才會知道誰在裸泳。」在音樂停止播放之前,一切似乎都很好。避免成為提包人。

考慮到需要考慮的眾多方面和利益相關者,運行一個項目並非易事。決策是錯綜複雜的,不可能讓每個人都滿意。也就是說,我們認為決策的指導原則之一是從長遠考慮。

◆代幣經濟學:由於代幣供應有限,推出低流通量和高 FDV 的代幣可能有助於初始價格上漲。然而,隨後的解鎖可能會給代幣帶來巨大的拋售壓力。該項目的忠實代幣持有者 (可以說是社區中最重要的群體之一) 將遭受損失。由於激勵下降,糟糕的代幣表現也可能會阻止新的生態系統參與者加入網路。

在這方面,應該仔細考慮代幣分配、解鎖和歸屬時間表。雖然代幣經濟學可能更像是藝術而不是科學,而且沒有神奇的數字或方法,但很明顯,最近推出的代幣的流通率非常低,如圖 2 所示。為了降低與供應突然增加相關的風險,團隊和投資者可以考慮代幣銷毀機制,將歸屬時間表與設定的里程碑保持一致,並在 TGE 期間增加初始流通供應量。

◆產品:雖然代幣可以幫助吸引注意力,是一個很好的用戶獲取工具,但一個可行的產品是價值創造、用戶留存和可持續增長的關鍵。在 TGE 之前,至少要有一個最小可行的產品,這將有助於投資者和用戶更好地理解項目的價值主張,並確定產品與市場的契合度。在最好的情況下,推出具有重要用戶吸引力的產品可以通過增強信心並吸引高質量的投資者和用戶來促進 TGE 的成功。從長遠來看,該產品增加了代幣的內在價值,並有助於代幣的價格表現。

隨著第第一季融資活動的反彈,項目創始人已經能夠利用市場情緒的提升來獲得更高的估值。然而,儘管從直覺上講,以高估值籌集資金是有道理的 (誰會拒絕以較少的稀釋率籌集相同的資本?),但它會帶來更長期的影響。在未來的私募輪次或公開市場上,已經籌集到遠高於內在價值的資金的項目,必須證明其溢價是合理的。如果做不到這一點,代幣價格可能會下降,並向其真實價值靠攏。投資者蒙受損失,項目團隊可能難以扭轉社區情緒。

對於投資者和項目團隊來說,代幣經濟學無疑是最重要的考慮因素之一。每一個設計決策都有其優點和缺點。雖然發行初始流通供應量較低的代幣可能會推動初始價格上漲,但代幣的穩定解鎖和發行會產生拋售壓力,從而影響長期表現。如果這種趨勢成為一種行業規範,那麼如果沒有相應的資本流入來匹配未來幾年數十億代幣的解鎖,可持續增長將變得越來越困難。

風投繼續在我們的行業中扮演着至關重要的角色,由風投支持的代幣並不是絕對不好的。項目團隊和風投應該共同努力,確保公平的供應分配和合理的估值。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇