BlockBeats 律動財經

Sui 自 5 月 3 日上線以來,至今 40 余天。作為 Move 系公鏈的代表項目之一,Sui 代表了與以太坊 L2 不同的發展方向。項目上線至今,爭議不少,尤其是其代幣發行方式和釋放模型。有人認為會步 ICP 後塵,也有人認為可能類似 2021 年新公鏈。

目前,Sui 的生態發展如何?近期內代幣釋放和需求如何?

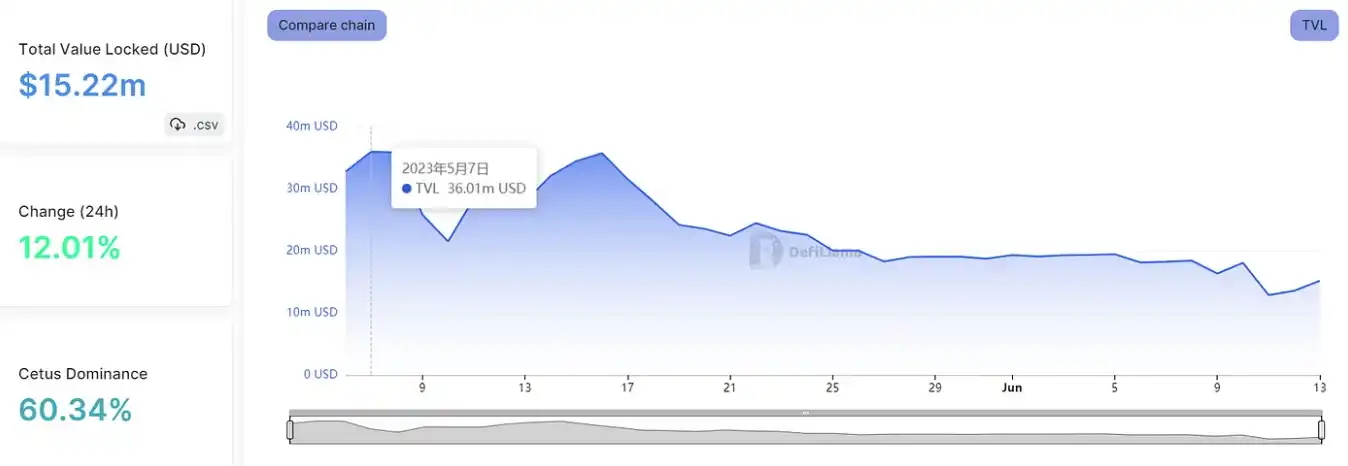

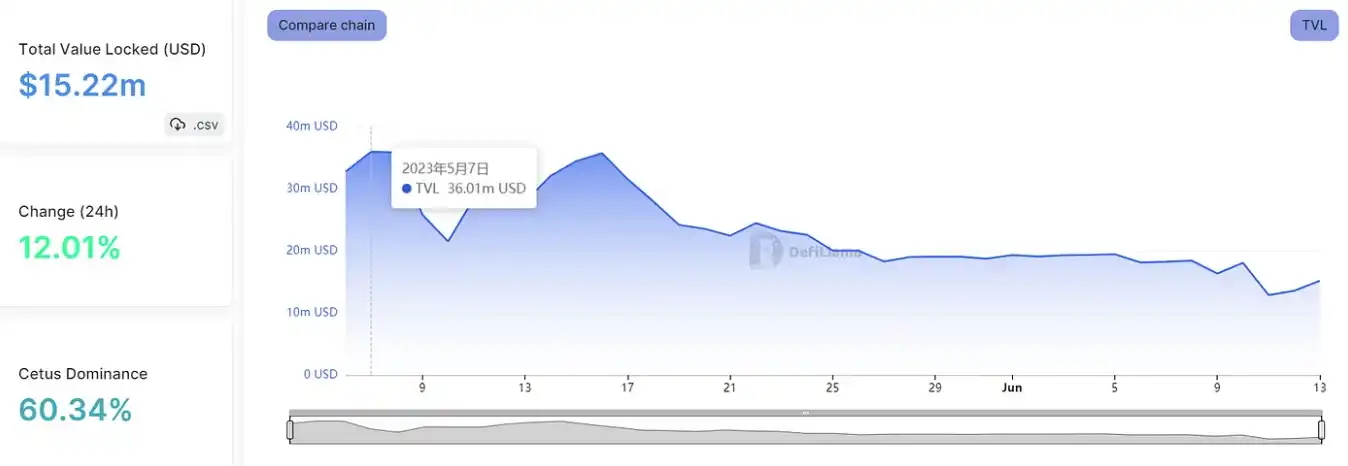

1. TVL

截至 6 月 13 日,Sui 的 TVL 是 1522 萬美元,其中,DEX Cetus 占據了超過 60% 的 TVL。在全部公鏈和二層中,該 TVL 排名在第 54 名。其峰值時 TVL 達到 3601 萬美元,相當於下跌了 50% 以上。

對比另一個 move 系代表項目 Aptos。Aptos 當前 TVL 為 4211 萬美元,上線至今最高到達約 6500 萬美元,TVL 排名位於 34 位。

2. 交易量

Sui 上 DEX 的日交易量最高值發生在 5 月 10 日,超過 1900 萬美元,此後下跌。6 月份以來日交易量大多在 300 萬至 600 萬之間,交易量較低。

3. 活躍度

上線至今,總交易次數為 1653 萬次,平均 TPS*為 3,總活躍地址數為 85 萬個,活躍節點為 104 個。從下圖可知,上線以來最高的 TPS 為 26,出現 5 月 12 日,是 Turbos IDO 的日期。

*備註:這裡的 TPS 指的是實際營運中的 TPS,而不是理論可以運行的 TPS。

對比以太坊 L2 的 TPS 來看,目前,Sui 實際 TPS 還很低。

從日活躍地址看,最高日活躍地址出現在 5 月 20 日,達到 13 萬個,主要原因在於 5 月 19 日 Cetus 開放無許可池功能,meme 項目進行全網空投。在平時的話,日活躍地址低於 1 萬個。

4. 跨鏈橋

目前,有 3 個跨鏈橋可以跨鏈資金到 Sui,分別是 Wormhole、kriya.finance 和 WELLDONE。不過,對於具體的跨鏈金額,跨鏈橋沒有相應的數據看板,無法了解。

截至 6 月 14 日,Sui 官網上的 sui.directory 中一共收錄了 66 個項目。這些項目屬於項目方自行申報填寫,有不少也還在測試中,尚未正式上線。

對目前已上線營運並發行了代幣的項目做了一個簡要梳理,基本情況如下:

可見,Sui 上的生態項目上線後大多表現不佳。作為頭部 DEX 的兩個項目,均已破發。社交平台 SUIA 更是下跌了將近 81.82%。Suipad 表現相對較好,主要原因在於 IDO 時的定價比較低,FDV 僅為 500 萬美元。

Sui 上的用戶和資金都還比較有限,這導致 Abyss World 是在 6 月 1 日至 4 日進行 IDO 時,選擇的網路是 Polygon,而不是 Sui。

社區最為關注的是 Sui 的代幣釋放情況。這是來自 token.unlocks 的代幣分配和解鎖示意圖,採用的是幣安相關報告的數據。代幣總量是 100 億枚,初始流通量為 5.28 億枚,流通占比 5.28%。

在 2023 年 5 月至 10 月,Sui 有兩類釋放,一類是此前參與交易所 IEO 發行的代幣釋放,另一類是質押節點所獲得的激勵部分代幣的釋放。

IEO 價格是每個 SUI 0.1 美元,參與 IEO 的代幣數量一共是 4.5 億枚,公售時解鎖 1/13,此後每月解鎖 1/13,分 12 個月解鎖完畢。據此,每個月約釋放 3461 萬枚代幣。

SUI 代幣節點質押可以獲得代幣激勵,一共有 10 億枚代幣被用於節點質押激勵。

在最開始的 90 個 epoch(1 epoch=1 天)中,每天將獎勵 111 萬枚 SUI 代幣。此後每 90 個 epoch 降低 10% 的獎勵。目前有大約 74 億枚 SUI 代幣質押在系統中,平均 APY 為 5.61%。據此計算,這部分的代幣流通量在上線後前三個月每個月增加 3330 萬枚,在上線後第 4 至第 6 個月每個月增加 3000 萬枚。

據此,IEO 釋放和節點質押激勵釋放,前三個月為 6794 萬枚,占代幣總量的 0.67%,摺合市值計算約為 4755 萬美元;第 4 至第 6 個月為 6461 萬枚,占代幣總量的 0.64%,摺合市值計算約為 4522 萬美元。

2023 年 11 月,也就是 Sui 上線 6 個月之後,則會迎來大額解鎖。當天解鎖超過 10 億枚,將會讓流通代幣翻倍。

而從代幣需求端來看,根據上述鏈上數據和生態項目分析情況可知,交易冷清,用戶稀少,短期內對 SUI 代幣沒有明顯需求。

對比 move 系 Aptos,看看這兩個項目代幣釋放的異同。

Aptos 代幣總供應量(排除質押激勵部分)為 10 億枚,初始流通為 1.3 億枚,占比 13%。上線後第一年,每個月社區和基金會所持部分代幣會解鎖 454 萬枚,占代幣總量的 0.45%,摺合市值計算約為 2800 萬美元。

上線後第二年開始,除了社區和基金會釋放部分外,每個月核心貢獻者和投資者部分也進入釋放。第 13 至 18 個月每月釋放 2000 萬枚,占代幣總量的 2%;19 個月至 50 個月,每個月釋放 675 萬枚,占代幣總量的 0.67%。

除此之外,Aptos 還有節點質押激勵。這一部分代幣不在初始發行時所提及的 10 億枚代幣之中。當前,網路質押的最高獎勵率(APY)為 7%,獎勵率每年下降 1.5%,直到降至 3.25%。

目前,網路中共有 8.6 億枚 APT 代幣處在質押中,占比接近 86%。可以看到,代幣總供應量為 10.39 億枚,這 3950 萬枚屬於節點質押激勵後增發部分。Aptos 上線大約 8 個月,則每月質押激勵約為 490 萬枚,占代幣總量的 0.49%。

可見,Sui 與 Aptos 對比來看,都屬於低流通、高通膨的代幣。但是,SUI 初始流通量比 APT 低,相當於 APT 的 50%;前 6 個月每月的代幣解鎖數量較高,比 APT 高 50%。SUI 的第一次大規模釋放的時間在上線 6 個月之後,APT 在上線 12 個月之後;SUI 採用了一次性釋放,解鎖當日有大量代幣進入市場,而 APT 採用的是每月解鎖,有一個緩衝期。

總體上,SUI 在第一年要面臨比 APT 更大的代幣供應,APT 的大量供應則是在第二年到來。

從鏈上數據、生態項目來看,Sui 用戶不足、交易較少,還處在冷啟動的過程中,需要通過持續的活動和建設,吸引用戶和資金流入。

但是,結合 Sui 目前的營運活動來看,現階段團隊還是更關注技術端的建設,包括舉行駭客松、在世界各地舉行開發者活動等。暫時尚未啟動用戶激勵措施。

與此同時,一方面,熊市環境下,資金和用戶趨於保守。另一方面,以太坊二層也在持續發展,對於存量用戶而言,資金從以太坊進入二層,更為便利安全,因此,吸引了大量場內資金。兩相對比,Sui 吸引資金和用戶的難度增加。

從代幣經濟模型來看,對比同為 Move 系公鏈的 Aptos,Sui 代幣釋放壓力集中在第一年。在需求不足的情況下,匹配如此大的代幣供應,導致 SUI 代幣面臨較大的拋壓。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇