BlockBeats 律動財經

最近一段時間,市場開始對 USDC,BUSD 甚至 DAI 都有了一些 fud,從 Curve 的交易量我們就能看出來市場情緒的變化,3pool 24 小時的交易量達到了 6.13 億美金,甚至超過了池子的 TVL,這真的是相當誇張了。作為加密貨幣的玩家,我們究竟需要一個什麼樣的穩定幣,才能使我們獲得免於恐懼的自由呢,我來好好講一講 liquity 這個項目。

作為從 liquity 一上線起就開始使用的重度用戶,我對這個項目的感情還是很深的,受的傷也非常之深。當然了,所有的傷都賴不到 liquity 上,只是我自己的問題。但在這個過程中,我也加深了對這個項目的理解,我希望能將我的這些經驗與理解告訴正在使用或者是未來打算使用的用戶,來更深入的思考進入這個項目的利與弊。

如果你想要擁有一個最抗審查,最去中心化的美元穩定幣,$LUSD 絕對是不二之選。不管是 $USDT, $USDC 或是 $DAI 的 FUD, $LUSD 永遠都是那個隔岸觀火,冷眼旁觀的王者存在。

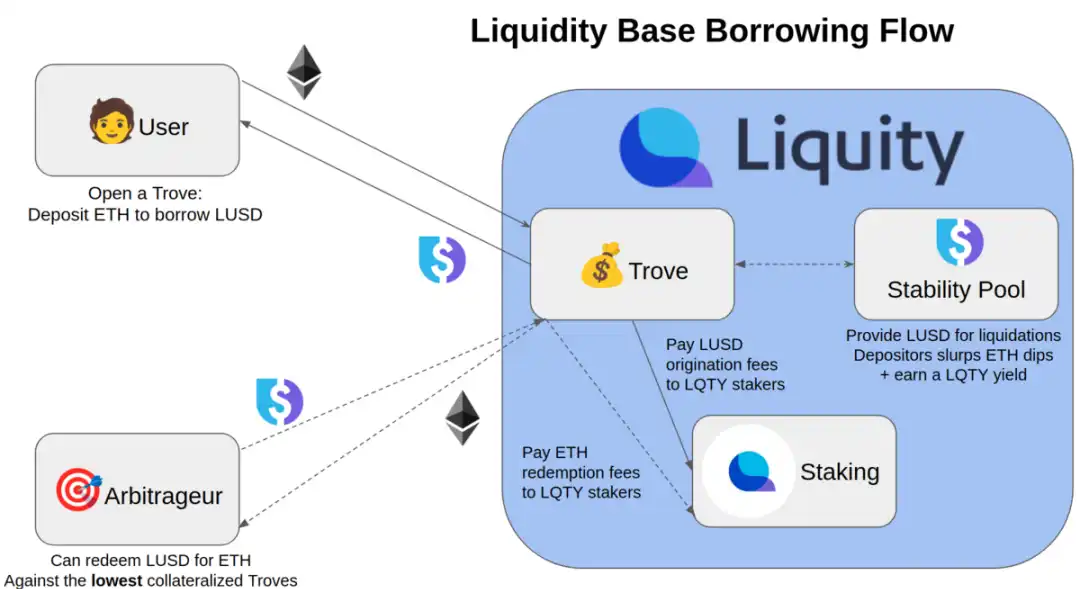

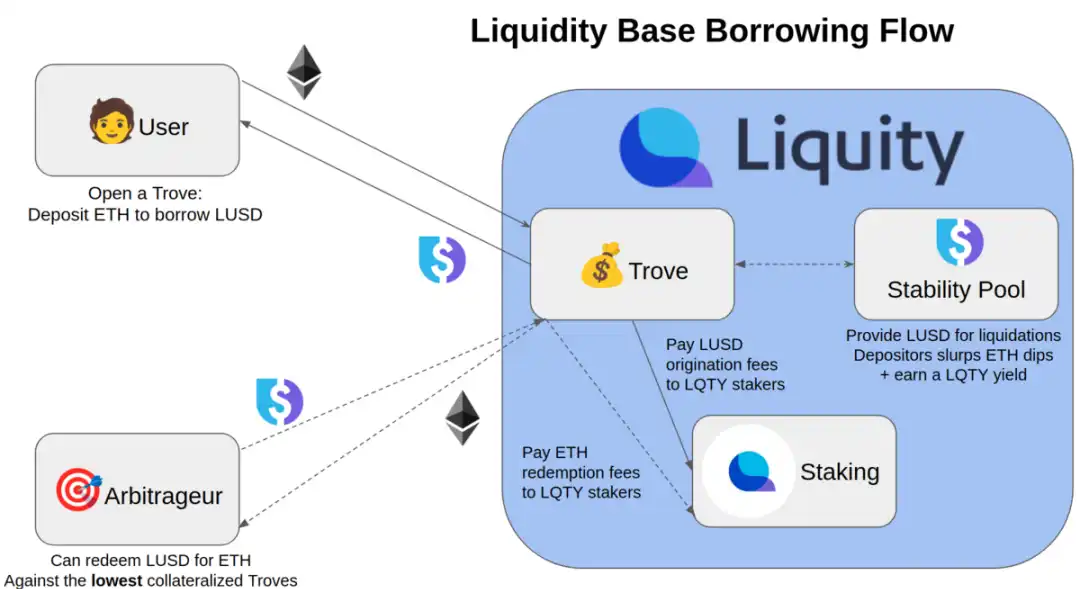

第一,抵押物有且只有 ETH 且是超額抵押;

第二,liquity 協議是不可升級的,沒有人可以更改其智能合約,也就是如果一開始協議沒有漏洞,也就永遠沒有機會再引入新的漏洞了,所以非常安全;

第三,幾乎不會出現向下脫錨,因為協議提供了按 1 美元贖回 ETH 的機制,所以價值上非常有保障;

第四,抗審查性,@LiquityProtocol 不負責運行前端,他有非常多的第三方前端,根本無法封禁。

每逢市場劇烈波動之時,$LUSD 持有者絕對是最爽的,最近一年中大半年都在向上脫錨,且最高到過 1.05 刀,一度讓我懷疑他不會再回來了。

隨著最近對$USDC 和 $BUSD 的 FUD, liquity 的項目Token $LQTY 突然暴力漲了一波。項目絕對是好項目,但卻也並不是一個太賺錢的項目,至少對於 $LQTY Token 的持有者來說,別問我怎麼知道的,挖了一年多的 $LQTY 的用戶心裡苦啊。

這就是一個典型的好項目不等於好 Token 的範例了。

在 2021 年 5 月份之前我所有 DEFI 生涯都繞不開 makerdao,作為 14 年就參加以太坊創始眾籌的最早期玩家,我對以太坊的信仰可以說是刻在基因里的,不停的累積以太坊,絕不賣出一個是我這麼多年來一貫的作風。

但如果你在生活或是投資中,需要一些資金進行周轉時,defi 借貸平台自然就是比較理想的方式。liquity 相比 makerdao,同樣是抵押 ETH 借穩定幣有著如下優勢:

liquity 的 coll. ratio 只有 110%,相比同時期的 makerdao 那時有 150%。也就是說你在 makerdao 抵押 1500 刀的 ETH,最多隻能借出 1000 刀的 dai,但如果 ETH 稍微下跌一點,你就要被清算了。而在 liquity,同樣借 1000 刀的 lusd,你可以承受抵押的 ETH 價值跌到 1100 刀。

通過 liquity 借穩定幣只需要付 0.5% 的一次性 Borrowing Fee,而 makerdao 則有每年不等的年費,目前有兩檔,一種是低費率借貸,coll. ratio 必須保持大於 170%,年費為每年 0.5%。另一種是中等費率借貸,coll. ratio 必須保持大於 145%,年費為每年 1.5%。

對於一個立志想要永久不賣 ETH 而又同時保持一定現金流的加密貨幣用戶來說,liquity 無疑是相對於 makerdao 更為理性的選擇。

吹完了這麼多,該說說 liquity 面臨的尷尬局面了。你說 lusd 這麼好,為什麼就沒人用呢?

我想是因為真正需要抗審查的去中心化穩定幣用戶少之又少,大家來幣圈主要目的就是來賺錢的,不像所謂極客那樣,很傻很天真,又是信仰,又是理念的。大多數人還是喜歡方便快捷省事的中心化穩定幣,這也沒毛病,但是每次一有 FUD 你們也別慌才行啊。

在我看來,如果你要使用冷錢包封存一定數量的加密貨幣資產,甚至傳於後世,那麼穩定幣的那部分,你就非得使用 lusd 不可了。畢竟,百年老店就不多見,更何況是背靠公司的中心化穩定幣了。

通過 liquity 借出來 $lusd 絕大部分都在 liquity 項目自己的 stability pool 中(一直保持在 60%-70% 之間),而沒有用於其他場景。

$lusd 的應用場景缺乏,@chicken bonds 的出現正是去解決這一問題的絕佳契機。

chicken bonds 的機制相當複雜與精巧,簡單點說就是把存在 chicken bonds 的 lusd 名義上分成三個池子(pending, reserve, parnament),但是只有其中一個池子的 lusd 可以享受三個池子的全部收益(reserve),$blusd 就用來表徵用戶在這個獨享收益池子中的市佔率。

項目伊始,blusd 的名義 APR 非常高,達到了 70blusd 非常高的名義 APR。

這樣 chicken bonds 的系統就可以持續滾動運轉起來。下圖我們可以看到,項目剛開始時$blusd maret price 曾一度高出 fair price 不少。

這個機制設計的創意真的非常好,但機制設計者的一切演算並沒有在實際應用中成為現實,宏觀來看,chicken bonds 幾乎沒有給 liquity 帶來太多正向的外部性效果。協議的 TVL 並沒有在 chicken bonds 上線後有太大的改觀,在我看來,只能說是原本就放在 stability pool 中的 $lusd 進入到了 chicken bonds,依然是場內資金互搏,導致了初始的高 APR 也只是一種幻象,高速行進的 chicken bonds 車輪逐漸因為現實中的各種摩擦與損耗,最終緩緩停了下來。

就我個人的經歷來看,因為對這個新奇機制的好奇,我也在不同時期創建了三個 bonds 參與了這場實驗,但最終 cancel 掉了 2 個,還有一個拿了 100 多天了依然沒有回本,好在 chicken bonds 的機制並不會讓你虧錢,只是損失了大量的機會成本。

目前 $blusd 的價格已經無限趨近於他的 floor price,距離 fair price 的下限也越來越遠了,chicken bonds 早已進入了某種程度上的死亡螺旋。

$blusd 價格走低,沒有人的 bonds 有利可圖,也就沒有人去 rebond,大量用戶 cancel bonds 換回 $lusd,不再參與。新人也沒有進入的動力,因為創建 bonds 已經不再有回報。

這也就造成了 pending 池子的斷崖式暴跌,pending/reserve 的比值不斷下降,blusd 收益乘數也跟着不斷下跌,blusd APR 暴降,市場溢價為負,$blusd 價格下跌,由此形成了 chicken bonds 的死亡螺旋。

從上面的邏輯推理來看,chicken bonds 如果沒有能夠引發系統外部性輸入,即為 liquity 帶來大量新增用戶,提升 TVL,增加 $lusd 規模,似乎失敗也就是不可避免的。就如同熱力學第二定律所說,孤立系統自發地朝著熱力學平衡方向最大熵狀態演化,類似期待用戶不停 rebond 就能持續運轉的第二類永動機永不可能實現。

我們能說 chicken bonds 就已經失敗了麼,現在下定論可能還為時尚早,如果 chicken bonds 打算將 permanent 池子中的 lusd 給到 reserve 池子中,就會立即大幅提升 blusd 的 floor price,直接對標下圖中的 net asset value。這是一個潛在 6% 的漲幅收益,風險就是真正跌到目前的 floor price,有一個 0.9% 的下行風險敞口。

這樣做之後,chicken bonds 也許還能再運轉一會兒,但至於 chicken bonds 會不會這麼做,目前無從判斷。我個人認為,parnament 池子的初衷就是為了維持 lusd 在 curve 上的 lusd/3crv 池子的平衡,既然目前已經平衡了也就不需要維持一個 parnament 池子了,提升 blusd 的價格才是協議能夠繼續運轉的核心。

總的來說,我對 chicken bonds 還是比較悲觀的,對於沒有外部資源輸入,僅僅是在封閉系統里空轉,不管是 lusd 還是 blusd 的收益,都是來自於 liquity 項目方的 Token 獎勵 $lqty,這樣的系統花樣玩的再多,恐怕也是零和博弈。

雖然 chicken bonds 成為了 liquity 的擴張之殤,但 $lusd 面臨的困境遠不止這一個。

隨著時間的推移,以太坊本身在發生着深刻的技術變革,即將到來的 shanghai fork 的正式宣告着 LSD(Liquid Staking Derivatives)相對於加密貨幣端近似美國公債的無風險利率的形成。

這就意味著像原來那樣單純持有 ETH 是有著很大的機會成本的,如果你手上的 100 枚以太坊每年可以為你賺取 4 枚以太坊的近乎無風險的收益,那麼現在放在各種借貸平台里,長期看你可能也就敢貸出來 1/3 倉位的穩定幣出來,不算費率,你也要獲得穩定的年化 12% 的收益才能夠勉強打平。這個級別的安全且持續穩定的收益在 defi 里其實並不好找,如果算上費率,調倉費用,gas 費用,我估計至少要超過 15% 的 APY 才能夠比肩直接參與以太坊的質押。

結果就是,很多用戶會把 liquity 中的倉位還清,取出 ETH 拿去進行質押,這樣 liquity 面臨的就是 TVL 不斷縮減的局面,更要命的是,用於 stability pool 挖礦的項目 Token $lqty 已經所剩不多,這個礦池相當於是 $lusd 的無風險利率,一旦降到 0,這些 $lusd 還有沒有新的去處就會成疑。

本人作為 liquity 最忠實的用戶,也是因為上述思考,不得不還清一些貸款,取回了部分以太用於質押。我非常樂見 liquity 可以接收一些 LSD 作為抵押物,但……這一定會損失 $lusd 的最抗審查,最去中心化穩定幣的地位。

但不這麼做,$lusd 又只會成為一小部分極客甚至是駭客才會使用的穩定幣,MakerDao 接過 LSD 抵押的大旗,再次走向擴張之路。

而這,是一條對整個 defi 和以太坊社區都非常危險的道路。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇