BlockBeats 律動財經

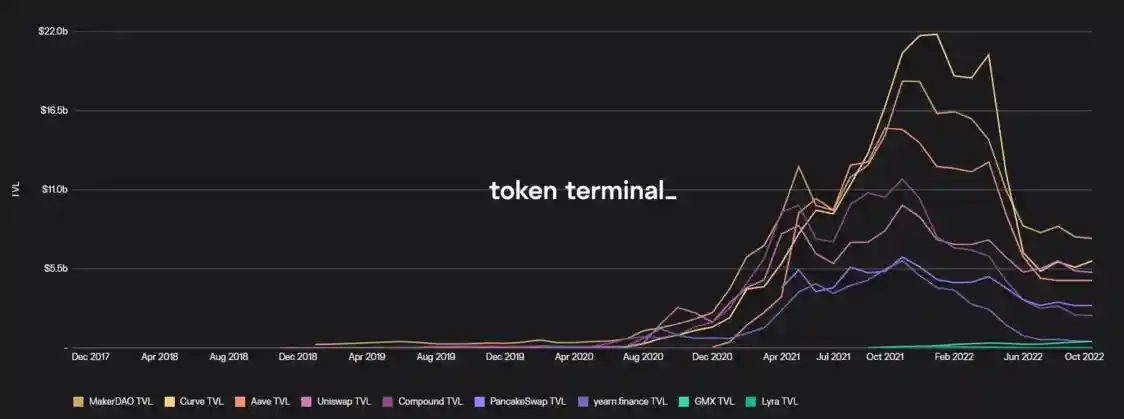

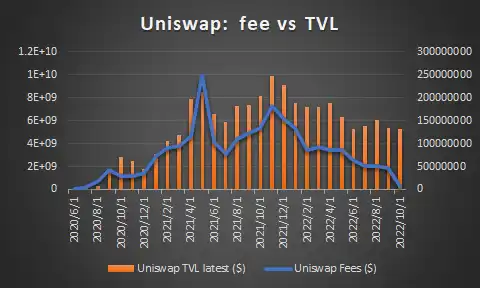

2020 年的 DeFi summer, 眾多項目通過提供流動性挖礦及 Token 獎勵帶來的短期 TVL 的暴漲,但隨著其他項目通過 Token 的無底線增發提供更多的 APY,資金又瘋狂湧向其他項目,造成短期 TVL 的暴跌。這樣價格戰帶來的大漲大跌,成為 DeFi 短期吸引市場關注的重大熱點,但實際造成的結果卻是資金過於投機,無法持續沉澱在項目上進行長期的生態建設與提升。

上一輪 DeFi 的熱潮在今年年中 Terra 及 Celsuis 等項目的崩盤聲中戛然而止。隨著熊市到來,幣圈行情的泥沙俱下,市場開始質疑 DeFi 的實際作用,很多人甚至認為可能除了旁氏資金盤、套娃以及暴富傳說等短期炒作之外,DeFi 並無太多實際價值。

熊市的到來使得投機資金退潮,市場也將注意力轉向了能夠真正長期創造盈利的 DeFi 項目。由此誕生了此輪熊市 DEFI 的核心敘事邏輯:Real yield。Real yield 不再基於協議原生 Token 的過度增發,而是鼓勵分享協議利潤來激勵 Token 持有及流動性提供。

之前的 DeFi 增長策略過於側重 TVL 的增長,在通過無限增發 Token 吸引 TVL 後,再利用 TVL 來產生相關收益(以錢生錢,金融業的核心商業邏輯)。雖然 TVL 的獲取是行業發展的前提,但 TVL 的規模及增速並不是評價協議商業模式的最好指標。

TVL 並不是協議本身擁有的資金,而更是第三方資金,用傳統金融機構資產負債表的角度來看,則更像是一筆負債。TVL 只有結合更好的 Token 經濟學, 專注於如何利用 TVL 增加盈利收入以及協議擁有的資產(類似凈資產)之後,才能作為評估協議商業模式優劣的考量指標。

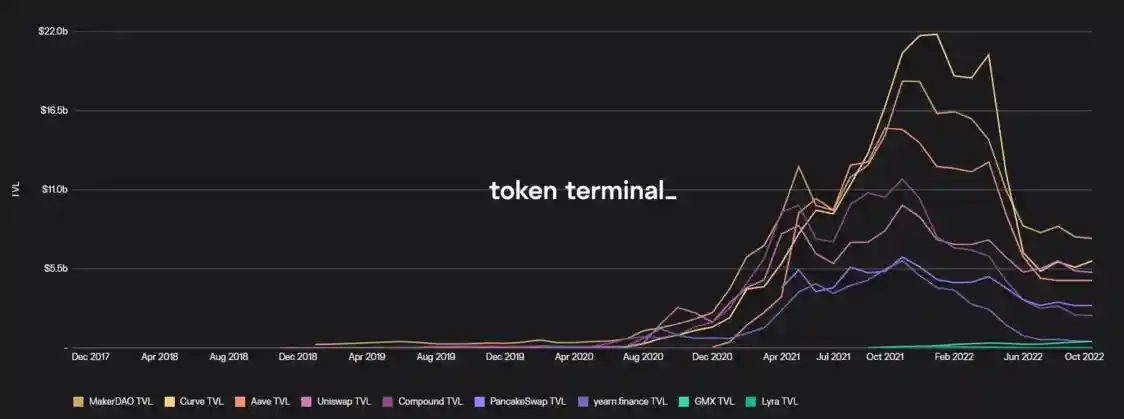

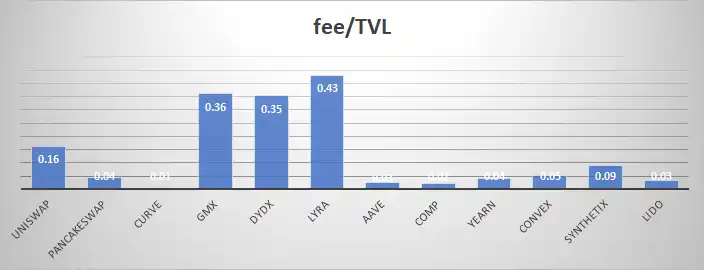

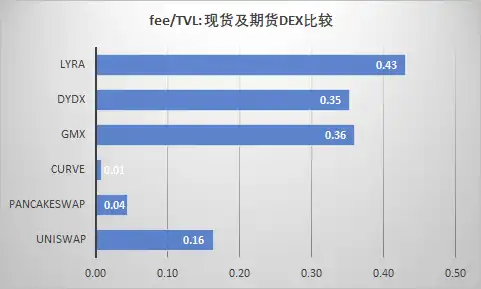

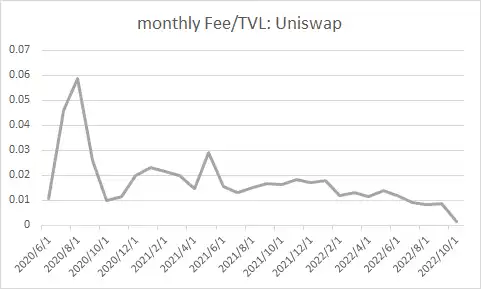

在本文中,我們主要引入總收入/TVL(fee/TVL)指標來評估協議的單位資金利用效率。這個指標類似於傳統金融框架下的 ROA,是評估商業模式效率的核心指標。TVL 與總收入的結合,時刻提醒不要單方面地專注於 TVL,畢竟,資產過大但不太掙錢的話,意味著商業模式的某些核心方面缺乏效率。

我們關注到上一輪 DeFi 項目中由於過於專注 TVL 的歷史遺留原因,在資金效率方面往往不如新的項目。同時,龍頭項目如 UNISWAP 在資金效率的表現上大大高於同業,主要是由於其 V3 上的 USDC/ETH 池,用極小的 TVL 創造了巨大的交易量。

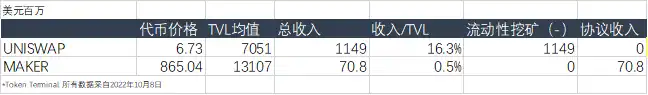

同時,在上一輪 DeFi 中,一般的 DeFi 協議一般通過引入流動性挖礦的方式來獲取 TVL,導致大部分收入都無法留存在協議上。其中,以 UNISWAP 與 MAKERDAO 為兩個極端:前者基本將所有的交易費收入都分給了參與流動性挖礦的 LP,而後者沒有採用流動性挖礦,所有的利息收入收留在了協議上。

Maker 雖為借貸協議,但其實質是穩定幣發行,考慮到其實際上並不需要特別增加流動性挖礦,Maker 實際上可能將所有收入都留存在了協議中,引出了協議真實的凈資產的概念,為未來協議增加一層風控安全墊,類似於 TOKEMAK 提出的協議控制資產(PCA)的概念。

大部分項目,為了吸引流動性,都將一部分收入以獎勵的形式發給了 LP,很多主流項目甚至基本將收入的 90% 以上都發給了 LP。考慮到很多項目在支付給 LP 之後還需要自留一部分利潤以應付其他費用如團隊開支、營銷費用等,但實際上大部分協議似乎都沒有為這部分預留足夠的預算。

做為最近的明星項目,GMX 在白皮書中明確 LP(GLP Token 持有者)除了獲取 GMX Token 獎勵之外,還獲得以 ETH 計價的 70% 的平台費用收益(實際 LP 費用分成只有 49%)。這種安排為後期協議建設費用,協議自身的 PCA 積累等都奠定了良好的基礎。

另外,GMX 在自身 Token 釋放上也十分保守。一個好的項目的標誌是收益是否以 USDC、USDT 或任何穩定幣的形式分配,或者以區塊鏈的原生 Token (如 ETH 或 AVAX)的形式分配。

Token 賦能是一個老生常談的話題。牛市背景下, Token 賦能的要求被束之高閣,市場更容易被新鮮的故事及時髦的名詞打動,至於協議是否捕捉了價值, Token 持有人是否可以分享增長的故事,往往不是炒作者關心的話題。忽視 Token 賦能,可能讓我們面臨 TCP/IP 協議類似的問題——是的,TCP/IP 協議是一個不可或缺的基礎設施,但並未讓利益相關者獲得任何價值;類似目前的眾多 DeFi 協議,也是未來去中心化金融體系的「原語」,忽視 Token 賦能也會讓其面臨 TCP/IP 類似的命運?

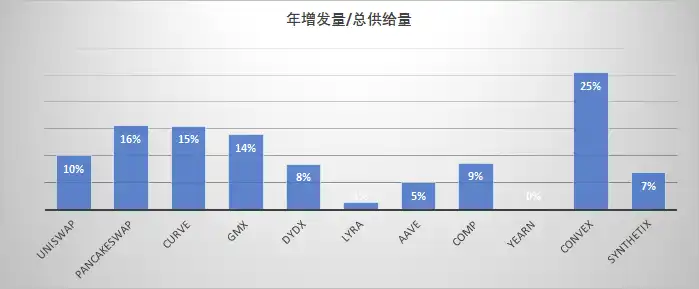

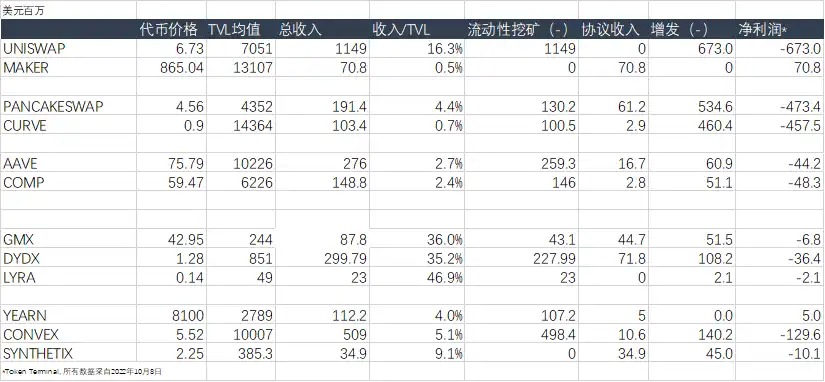

在支付 LP 激勵,收入終於沉澱到協議層面後,協議還需要面臨流動性 Token 增發激勵、團隊及營銷等多種費用開支,實際留存的最終利潤更少。出於分析上的便利,我們此處只假設 Token 增發為最大的成本項。每年的增發規模可以從一定程度上反映協議本身對待 Token 賦能的態度。

此處我們引入協議利潤的概念,即協議留存收入— Token 增發費用。成本項為在當年新增 Token 量乘以當前幣價,這個計算不一定反映實際情況,但可以在一定程度上向我們展示哪些 DeFi 協議在資金效率、協議留存以及 Token 賦能等方面,展現出了真實的盈利前景。

主要是通過提供交易服務獲取交易費用收入的協議。交易費用收入分配給了 LP 以及 Token 持有者,LP 收入可以視作主要的成本。

由於費率的原因,期貨(永續)交易的收入一般來說遠遠優於現貨交易的收入。這主要體現在資金利用效率上,因為衍生品交易都是按照名義交易額(槓桿後)來收取的。單位 TVL 創造的收入,UNISWAP(最有效率的現貨交易平台)只有 GMX 的三分之一。

其次,現貨交易平台費用傾向於長期下降,例如為了擴大交易受眾,UNISWAP 就部署到更便宜的 POLYGON,同時為了跟 CURVE 競爭,引入了針對穩定幣對 0.01% 費用 TIER,這些都導致其整體的資本利用效率降低。

提供借貸服務的協議,主要是通過利息費用抽成,或者抵押不足貸款的發起費來賺取收入。

成本項主要是想存款方支付的利息費用以及 GRANTS。

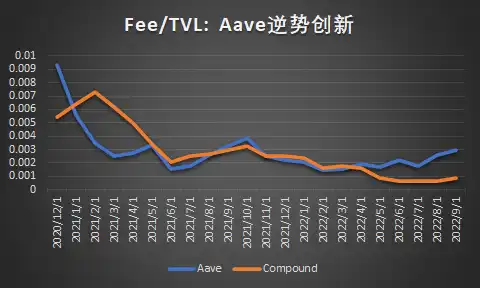

貸款平台從其貸款業務中賺取利息收入。為了最大限度地提高貸款收入和盈利能力,除了簡單地提高費用之外,它還可以調整三個關鍵槓桿:資本效率、新客戶和提高利潤率。例如,Aave 推出了核心產品增強版(Aave V3,提高資本利用率)和一些補充產品(GHO 穩定幣和 Lens Protocol),所有這些都旨在調整這三個關鍵戰略槓桿中的一個或多個。

而今年雖然市場進入熊市,Aave 的資金利用效率卻在逆勢上升,說明了其新策略在某種程度上說明了其新產品策略的成功。

抵押不足的貸款產品,甚至不需要抵押物的貸款產品如閃電貸等,具有更強的定價能力,因為它們專注於合規和機構客戶(對沖基金、風險投資和做市商),從而受益於競爭對手更高的進入壁壘。

同時,借貸賽道仍然面臨價格戰的壓力,例如近期有宣稱提供免息貸款的平台獲得融資,說明了借貸模式整體在未來面臨的價格壓力。

資產管理公司從基於 AUM 的管理費、業績費和/或結構化產品的鑄造和贖回費中獲得收入。長期來看,這模式的盈利質量更強,更不容易受到價格戰的影響。

雖然「real yield」可能更為靠譜的評估方式,這種流動性採購模式並不完美。一方面,協議需要盈利才能為利益相關者提供價值,因此對於用戶很少的新項目來說,並沒有多大作用。新項目大多數時候仍需要訴諸流動性挖礦來吸引 TVL 以及交易員。此外,如果協議需要其收入分給Token持有者,這意味著他們用於營銷、社區建設及研發的資金更少。從長遠來看,單純看協議利潤來評估項目發展前景可能起到反效果。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇