〈書摘〉改變看錢心態,最快積累千萬資產的財務自由實踐版-如何打造安全的投資組合

方言文化

Chapter 11 如何打造安全的投資組合

如何建立投資組合

認識現代投資組合理論並結合指數化投資是我最大的收穫,我終於明白有錢人是怎麼想的。我用指數投資作為進入股市的安全管道,以免血本無歸,又能省下討厭的基金管理費——長期下來,這些費用只會變成累贅,影響投資績效。我和布萊斯套用理論,建立了一個適合我們的投資組合。現在我已經建構出一套可遵循的投資計畫,步驟如下:

第一步:挑出股票配置方式

我們必須做出的第一個重大決定是,想清楚打算持有多少股票及債券(股債比)。我們都知道股票配置比例愈高,長期報酬就愈高,但波動性較大。

傳統上會建議以個人年齡作為投資債券的比例標準,如下表所示:

表 11-1

這樣做的想法是,一般人年輕時不太會在意投資的波動性(風險),因為這時不急著用錢;股票高預期報酬率所帶來的複利效應(compounding effect)才是重點。但當你邁入六七十歲後,更在乎的是投資穩定性,因為你需要錢來過活,所以減少波動就變得更加重要。此外,年輕時的投資組合整體規模往往較小,比方說你的總投資額只有 5 萬美元,現金價值下跌 50% 的損失與上了年紀後,累積 50 萬元在市場裡相比根本不算什麼。

這兩個論點都很有道理,在理論上也站得住腳。但問題是,人在第一次接觸投資時,往往缺乏經驗,容易忐忑不安。債券的年齡法則就是基於這樣的假設:二十多歲的年輕人可以容忍投資組合貶值 50% 的損失,因為他們的投資期間時間較長。

但對於這 50% 的損失,有些人絲毫無法忍受。我就是其中之一。

因此,當初布萊斯想遵照這條規則,提出股債比 80:20 的投資組合時,我卻保守得多,希望改成一半一半。最後我們各讓一步,將最初配置改為 60:40,等我愈來愈放心了,再慢慢上修到符合我們年齡的比例。

但後來我發現,從股債比 60:40 入門是個出乎意料的好決定。容我稍候說明,在這之前,先讓我們繼續看下去……

第二步:選擇要追蹤的指數

決定好股債比的整體配置後,下一步就是選擇你所要追蹤的指數。美國人可能會說,「哦,那不就是 S&P500 嗎?」對此,我想介紹一下「本國偏見」(Home Country Bias)這個概念。

充分證據顯示,投資者通常有偏好國內市場的傾向,也就是所謂的「本國偏見」。先別急著說我故意罵美國人自以為是全宇宙的中心,要知道,其實每個人都有這種迷思。調查顯示,世界各地的投資者大多傾向投資自己國家的市場,約有七成五的股票配置在國內。這是可以理解的,因為大家通常習慣挑熟悉的市場進行投資。在美國,一打開新聞就會聽到道瓊工業指數或 S&P500 指數的每日表現;但你可能從未聽過多倫多證交所的 TSX 綜合指數,或倫敦證交所的富時 100 指數(FTSE 100,The Financial Times Stock Exchange 100 Index)。

美國是全世界最大的經濟體,這點無庸置疑。因此對美國人來說,你持有的大部分股票應該都是美國股票;但這並不代表你可以忽略其他海外市場的存在(理由稍後說明)。幸好還有摩根士丹利資本國際公司(Morgan Stanley Capital International)經營的 MSCI EAFE 指數,囊括了美國和加拿大以外的股市,EAFE 是「歐洲、澳洲、遠東」等地區的縮寫。它和標普 500 一樣,是支表現良好的市值加權指數,範圍含括全球除了北美以外的地區,創立於一九六九年,是歷史最悠久的國際股市指數。

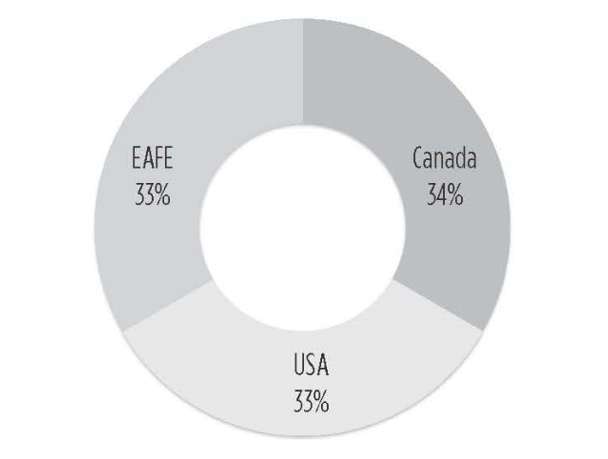

觀察以跨國企業為成分股的指數,比如根據市值對世界各地公司加以分類的富時全球全市場指數(FTSE Global All Cap Index),會發現美股占其中大約五成。因此,我們若想做到全球性的均衡投資並降低風險,就必須挑選一項能代表美國相對於世界各國經濟比重的股票加權方式(美國與國際股市各占 50%),如下圖所示。

圖 11-5

你要是不住在美國,避免本國偏見更形重要。自二戰結束後,美國一直是毋庸置疑的經濟強國,倘若美國人過於著重國內股市而錯估形勢,也不會對他們的投資組合造成太大損害,畢竟他們是第一大國,情況最糟不過就是跌到第二名,沒什麼大不了。但對於經濟規模較小的國家而言,儘管基於愛國情操的投資誘惑力相當強大,過度著重本國市場的後果恐不堪設想。

我熱愛我的第二個母國加拿大,這裡有買不完的可樂,更沒有共產黨試圖謀殺我的家人!實在太太太棒了!但說到理財,我必須謹記加拿大的人口約為 3,500 萬,而光是美國加州就有 4,000 萬人。換句話說,加拿大的整體經濟只有美國一個州的規模,我必須正視現實,不能自我感覺良好。將投資全部放在加拿大是愚蠢的行為,因為和世界相比,我們的市場顯得微不足道。然而,完全忽略加拿大也不對,因為投資國內股市有稅金優惠(後面第十三章會詳談)。

最後我們決定的配置方式如下:

圖 11-6

再次提醒,這只是大原則,我們會這麼選是因為:

► 希望把大部分的持股放在海外市場。

► 我們根據美國在世界各國經濟所占的比重,作為加權方式的選擇參考。

如果你認為某部分的投資表現會優於其他,就調整比例,這邊加一點,那邊減一點。要是眼光準確,你就是贏家;但即使看走眼,損失也不致太慘重。

第三步:挑選要投資的基金

決定好要追蹤的指數及加權方式後,接著就是挑選基金了。起初我開始投資時,幾乎只有共同基金這個選項;但現在已經有了更好的選擇。具體來說,就是指數股票型基金(exchange-traded fund,以下簡稱 ETF)。ETF 與共同基金很像,也是投資一整個籃子的股票或債券;但不同點在於,它是在公開的股票市場上交易。這樣做有兩項好處:

一、ETF 比較便宜。以共同基金來說,有人想申購或銷售單位時,必須由基金公司人員處理這些訂單,再將單位數分配給你。至於 ETF 則是由證券交易所負責,且過程採電腦化自動作業,所以管理費通常會便宜許多。

二、任何人都能買。通常情況下,若有意申購銀行發行的共同基金,必須透過該行進行投資。這讓銀行有許多方式來敲詐你,比方針對帳戶收取各種費用。但 ETF 就不同了,任何可以買賣股票的證券帳戶如美國富達(Fidelity)、先鋒(Vanguard)或加拿大加泰(Questrade)等證券商,都能交易 ETF。

話雖如此,ETF 也不是沒有缺點。共同基金通常不會針對單筆交易收取仲介手續費;但 ETF 偶爾會,視證券商而定。這是因為證券公司在執行交易時會收取 5 至 20 元美金不等的費用,而共同基金公司已經將這筆錢計入管理費中。當初我們剛接觸投資時,每次發薪我都會把錢匯入投資組合帳戶中(每兩週一次),所以我買的次數相當頻繁,收取的費用恐怕相當可觀,因此我選擇了指數型共同基金(index mutual funds)。

但現在有不少券商推出免費的 ETF 交易,意味著已經沒有非共同基金不買的理由了。那麼,該買哪一檔 ETF 呢?就是你想追蹤的指數中最便宜的那一檔。像我這種精打細算的指數投資者,不會到處物色最厲害的基金經理人。若你想追蹤哪些指數早已自有打算,只要在最理想的名單內,找出收費最低的 ETF 就好。

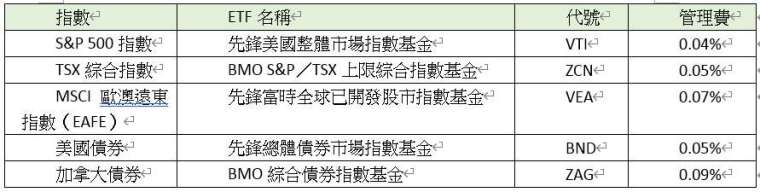

以下列出幾個目前熱門的指數及相關 ETF 供各位參考:

表 11-2

請注意,你雇主提供的 401(k) 退休金計畫可能不包含這些特定的 ETF,不過沒關係,只要挑名單上收費最低的 ETF 或共同基金就行了。日後退休或換工作時,可以將所有投資轉到自行管理的傳統個人退休帳戶(IRA),再換成你真正想買的基金。相關作法會在第十三章詳細介紹。

我的第一個投資組合

因此,我們進入職場兩年後,在同居的第一間公寓,我們兩個擠在電腦前,臥房裡到處散落著列印出來的圖表與論文。我們研究並設計出投資組合,也挑好基金,把兩人畢生的積蓄(10 萬美金)通通丟入證券戶裡,等候通知準備進場。我和布萊斯決定的投資組合就像這樣:

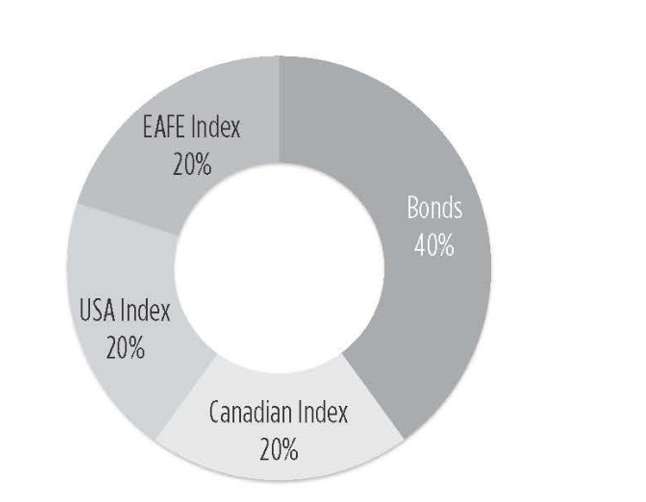

圖 11-7

EAFE Index EAFE 指數

Bonds 債券

USA Index 美國指數

Canadian Index 加拿大指數

我們的資產配置是 60% 股票搭配 40% 的固定收入,股票平均分散在美加及歐澳遠東各國。

「準備好了嗎?」布萊斯問。

「嗯…… 我、我覺得……」我結結巴巴地說。

我的心臟噗通噗通狂跳,這是我有生以來第一次做「有錢人」真正在做的事。我已經從只要有錢就很安心晉升為投資族,學會了如何讓錢變多的魔法。那個在醫療廢棄物的垃圾堆中翻找玩具的女孩,正準備投資股市;但萬一搞砸了怎麼辦?我會不會辜負爸爸為了逃離共產黨的魔掌,離鄉背井來到西方追求更好生活所做的種種犧牲呢?

我很清楚這並非輕率的決定。我看過論文,也搞懂了研究,最重要的是,我相信計算的結果。於是,我戰戰兢兢地點頭,看著布萊斯下單,我們一起按下「送出」鍵。

說時遲那時快,我們的投資組合就升值了。雖然只有 10 美金;但那是我第一次真正見識到錢如何滾錢。在我小時候,錢就只是一種生存工具,如今我終於明白,有錢人是如何看待它的。這就是有錢人的致富之道。

接下來幾週彷彿在變魔術,每次一領到薪水,我們就把盡可能省下的錢丟入投資組合中,裡面的資產就會不斷增加。很快地,我就賺了 100 元,接著一路漲到 500 甚至 1000 元!我簡直不敢相信。更具體地說,我不敢相信投資竟如此簡單。我到底在怕什麼?想到過去沒有及早把握這麼好的賺錢機會,真覺得自己像個白痴;但我還年輕,來日方長,有足夠的時間好好經營這隻金雞母。

當晚,我和布萊斯躺在床上,他問我賺錢的感覺如何。「就像賺了 100 萬一樣!」我覺得我們成功了,已經知道有錢人致富的祕密,而且永遠賺不完。我爸肯定會感到相當驕傲。

關燈前,我看了看手錶。二○○八年九月一日,午夜十二點剛過。

來源:方言文化

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

下一篇