DeFi 投資處處充滿陷阱!一起看看常見的 17 種錯誤

鏈新聞

專家之所以能成為專家,是因為其已在研究的領域內犯了所以他能犯的錯。然而,在 DeFi的世界裡,一時的錯誤可能會造成金錢上極大的代價,甚至無法清楚知道錯誤發生的原因。近期,Twitter 網友 The DeFi Edge 整理了常見的 17 種錯誤,一起來看看有哪些問題是曾經發生在自己身上的吧!

“An expert is a person who has made all the mistakes that can be made in a narrow field."

But making mistakes in DeFi is painful, expensive, and no one"s eager to teach you.

Here are 17 common mistakes I wish I knew before I started:

— The DeFi Edge  (@thedefiedge) March 26, 2022

(@thedefiedge) March 26, 2022

DeFi 投資常見的 17 種錯誤

1.過於相信網路上看到的 Alpha

你最喜歡的 Youtuber 給了你某個協議的 Alpha 訊息,然後該協議的代幣價格在幾個小時後暴跌。你需要理解到一點,一般散戶是處在食物鏈的最底層:

- 第一層:建設者

- 第二層:風投機構及內部人士

- 第三層:巨鯨

- 第四層:KOL

- 然後才是最底層的你

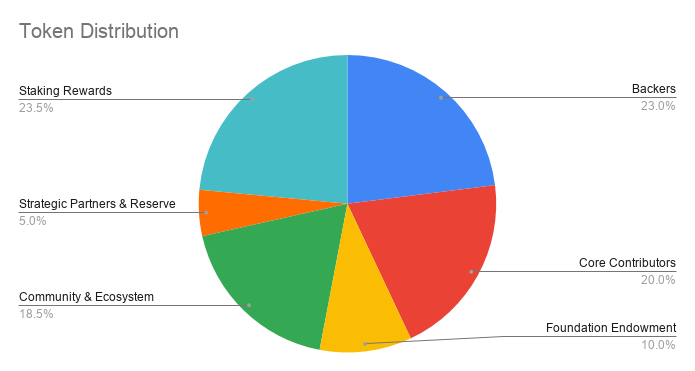

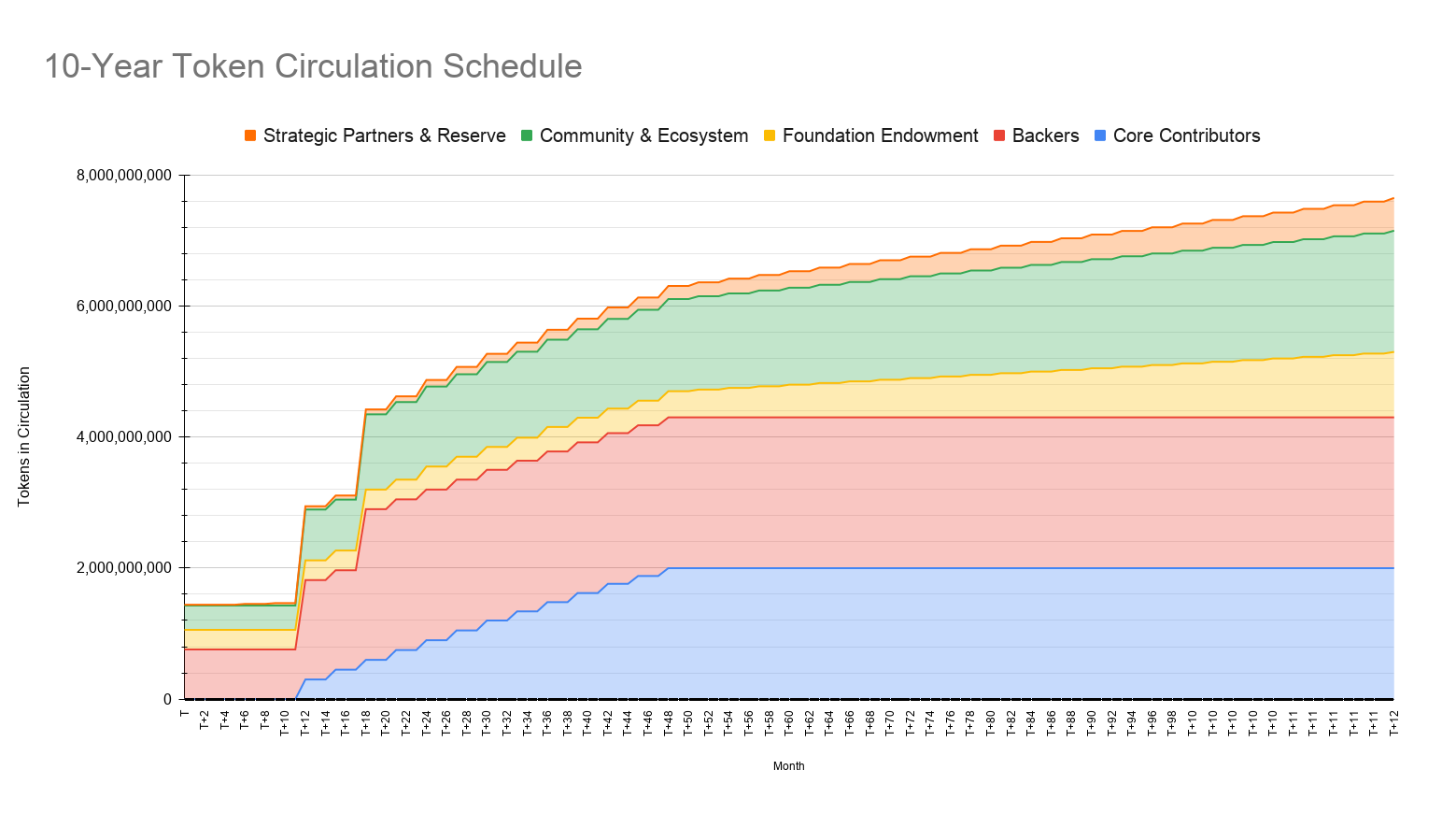

2.沒有計算風投倒貨的風險

那些資本家或風投機構拿到的代幣價格遠比散戶低得多,只要他們拋售代幣,勢必會造成價格的暴跌。因此,了解代幣的初始分配以及解鎖時間是相當重要的。

然而,這並非意指要全然避免內部人士或風投掌握過多份額的代幣。以 Solana 來說,其背後有大量的風投投資,這些風投不僅提供了資金,也給了許多發展上的建議。

3.追求有著高 APR 的通膨代幣

25,000% 的 APR 看起來相當吸引人沒錯,但如果沒有實際的功能及穩定的金流流入,這些通膨代幣價格往往會走向崩跌。諷刺的是,具有 19.5% APY 的穩定幣 (UST) 表現的比這些高通膨的代幣還更好。

4.龐氏經濟學

有些專案就是純粹的龐氏,如果你不知道其代幣有何用途,那它極有可能為龐式。

但這不代表你不能從中獲利,只要你能確保你是早期進入者,並在過程中逐步實現獲利。

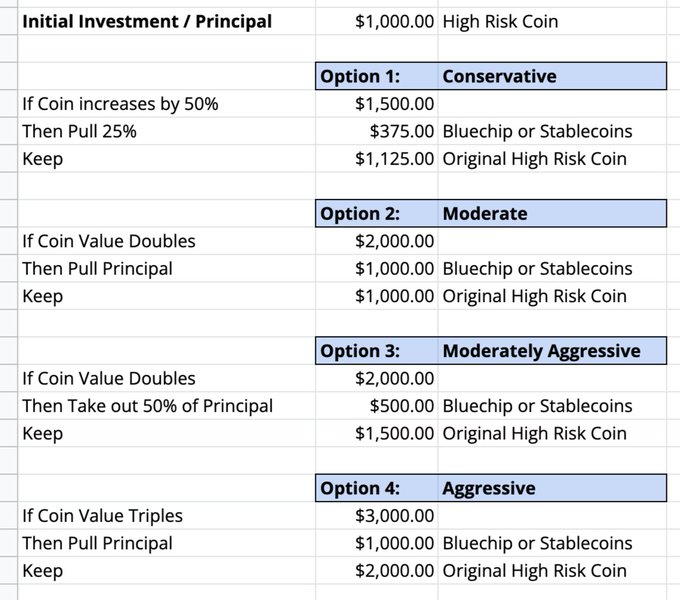

5.不懂得止盈

「如果這種獲利模式能再持續數個月,我這輩子就不愁吃穿了。」

當你開始認為自己是天才時,記得獲利了結。使用系統及公式來控制你的情緒。

6.輕忽了下一波風潮

新的世代錯失了早期進入的優勢,但他們將追逐並產生新的趨勢。

7.盲從市場敘述

敘述意指有關產業或協議的當前市場情緒。

Q4 21:OHM 的分叉版本正在扼殺 OHM

Q1 22:OHM 分叉已死

然而,這些市場敘述變化的相當快速,需謹慎判斷。

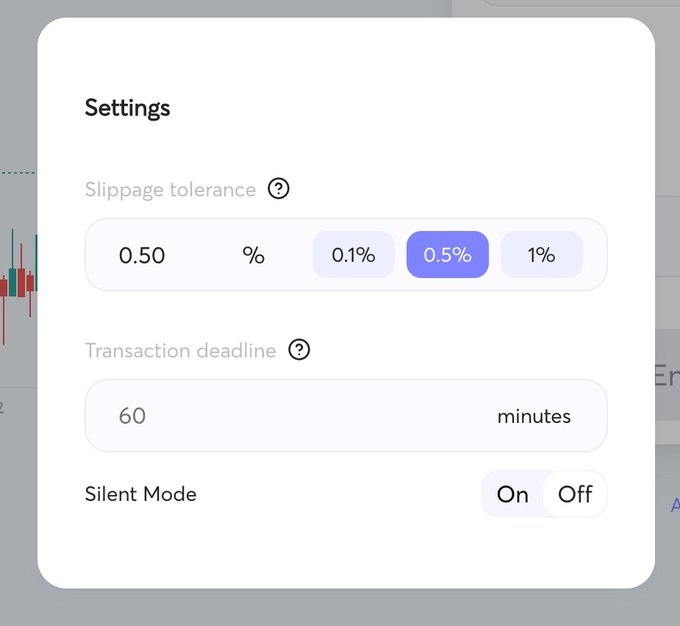

8.不注意滑價

你想用價值 100 美元的 X 代幣兌換價值 100 美元的 Y 代幣。在提交交易後,最終獲得價值 80 美元的 Y 代幣。為什麼會這樣?因為滑價產生。

低交易量及低流動性會造成價格較劇烈的波動,選擇流動性大的 DEX 並調整滑點上限來避免此情形。

9.不計算無常損失

在提供流動性池流動性時,兩個代幣的價值必須為 50:50。當之後代幣價格發生波動,一邊價格上升、一邊價格下降時,AMM 會透過出售價高代幣以重新平衡。

選擇相關性高的代幣能減少此情形造成的損失。此外,在計算 APR 的同時也須將無常損失考慮進去。

10.忽視市場週期

了解現在屬於市場週期的哪個階段,若當前市場較為看跌,那穩定幣的比重就該多一些。等市場較為看漲,再轉為較為高風險的投資。

11.自動複利風險

為了最高限度地提高 DeFi Farming 的收益,以往需要將每日的收益提領後重新放入。但自動複利功能解決了此問題,不過也因此增加了被駭客利用的風險。

Pancakebunny 及 Grim finance 即為去年的受害者之一。若想使用此共能,確保使用經過審計的 DeFi 協議,像是 Beefy finance 或是 Reaper Fram 等。

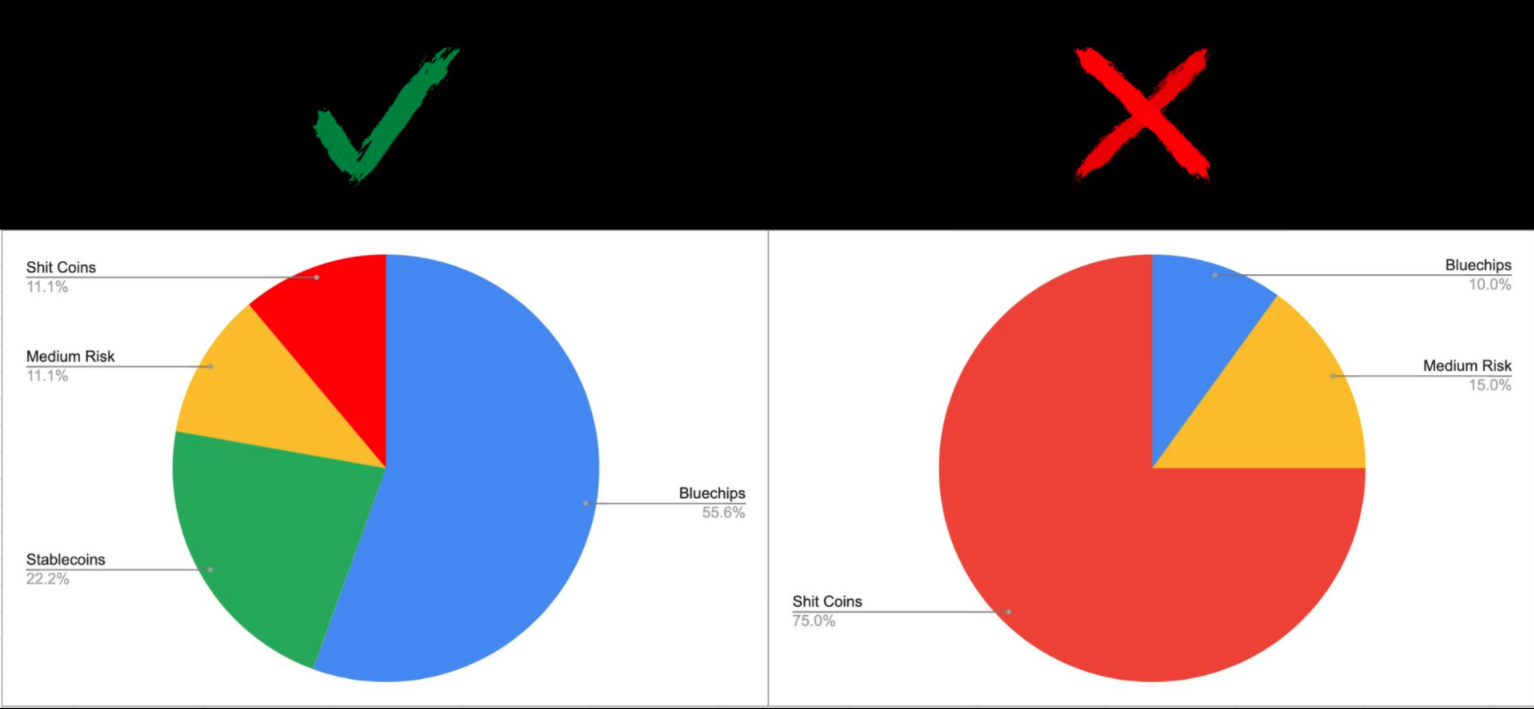

12.投資組合過於激進

市值較低的幣種的確有更高翻數百倍的可能性。但只要一時劇烈的崩跌便極有可能將過往的收益歸零。在投資組合中配置穩定幣及藍籌幣種可對沖此種風險。

13.投資組合過於分散

不建議將投資組合過於分散。如果其中一個代幣上漲幅度驚人,但因為比重過小,獲得的收益可能也不會太多。最好將投資組合的幣種限縮在 7~12 種內。

14.投資組合過於集中

與上一點相反,投資組合過於集中也不是個好方法。最好設定單一資產在投資組合的比例上限,The DeFi Edge 給出的建議為 15%。

若單一資產比重因為價格上漲而超過 15%,可以選擇部分止盈並重新調整倉位。

15.不願意止損

HODL 是一種危險的心態。如果代幣價格下跌,最好的方式為對它進行研究並了解原因。

即便代幣已經下跌了超過 50%,跟下跌 95% 相比還是相差甚遠。剩餘的資產還是可以在其他地方使用,留得青山在,不怕沒柴燒。

16.輕信那些有影響力的人

這些人可能包含某些 KOL 或是網紅等等,他們會將某代幣宣傳為有史以來最好的東西,但絕不會告訴大眾他們為此獲得了報酬。當心這些人說的話,並自行研究,才是對自己的資產最負責的方式。

17.小看行銷帶來的效益

某些團隊將 100% 的精力花費在開發上,但完全不注重行銷。但缺乏行銷的團隊將很難吸引資金進駐,Nike 及 Apple 之所以能站上巔峰,是因為好的產品 + 好的行銷。兩者缺一不可。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

- 延伸:一堂從配置角度看懂幣圈的入門講座

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇