【台新投信】前景看俏 資金湧入 美國REITs漲升空間大

台新投信

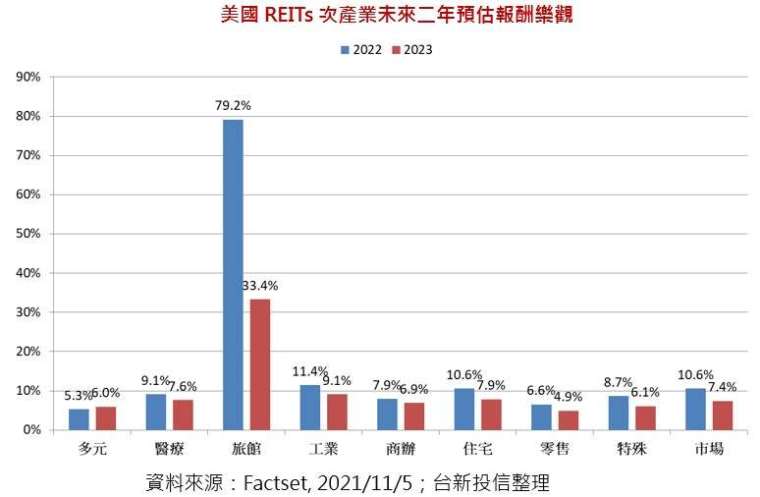

美國經濟動能維持高速擴張,也推升美國 REITs 企業業績大幅成長。台新北美收益資產證券化基金 (本基金配息來源可能為本金) 經理人李文孝指出,美國 REITs 第三季財報大幅優於預期,所有產業租金收取與承租狀況持續改善,產業租金持續上調,財報中有七成優於預期,多數公司持續調高今年獲利展望,吸引資金湧入,今年累積主被動流入美國 REITs 高達 140 億美元,為 2015 以來首次淨流入,分析師預期本波美國 REITs 多頭行情至少延續到 2023 年,明後年預估獲利增長率分別達 10.6% 與 7.4%,加上每年約 3% 股利率,潛在合理報酬約 25%,RMZ(美國 REITs 指數)上看 1800。

李文孝指出,美國經濟指標維持高檔,10 月 ISM 非製造業 PMI 升至 66.7,創紀錄新高,10 月非農就業增加 53.1 萬人,亦大幅優於預期的 45 萬人;9 月份的數據也由初報的增加 19.4 萬人,向上修正成為增加 31.2 萬人。由於新型冠狀病毒病例人數減少和薪資提高幫助雇主填補了接近創紀錄的職位空缺,就業市場的形勢比以前預想的更加樂觀,10 月份製造業的就業人數成長 6 萬人,為去年 6 月以來最大增幅。10 月份失業率由 9 月的 4.8%,向下降至 4.6%,亦低於經濟專家的預估中值 4.7%。隨著就業市場改善及人民收入提升,將進一步推升不動產景氣。

李文孝表示,Fed 對經濟前景持續樂觀,但更加警戒通膨上升的問題,但就歷史經驗來看,通膨環境反而有利美國商用不動產股票。據 Bloomberg 統計,1995 年以來,當美國消費者物價指數年增率(CPI)大於3%時,MSCI 美國 REITs 指數漲幅明顯優於標普 500 指數。主要在於 REITs 主要收入為不動產租金,股息收益較穩定,一般配息也會來得較高,相對具保值力,此外,幾乎所有商業租賃契約都有防通貨膨脹的條款,租金會隨著高通膨而增加。

【台新投信 獨立經營管理】

本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書 (或簡式公開說明書) 及風險預告書。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。有關基金應負擔之費用及相關投資風險已揭露於基金之公開說明書中,投資人可向本公司及基金銷售機構索取,或至本公司網站及公開資訊觀測站中查詢。基金配息率不代表基金報酬率,且過去配息率不代表未來配息率;基金淨值可能因市場因素而上下波動,投資人於獲配息時,宜一併注意基金淨值之變動。本基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。由本金支付配息之相關資料已揭露於公司網站,投資人可於基金公開說明書或本公司網站查閱。投資人於申購時應謹慎考量。

- 績效狠甩大盤!這幾檔「優等生」續拚成長!

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇