【邱志昌專欄】莫只賺指數?而沒賺價差!

首席經濟學家 邱志昌 博士

壹、前言

大盤從 10 月 5 日以 16,162.27 點觸底後,再度在 10 月 13 日回到 16,328.47 點,自此從這兩個底部形成 W 型反彈,以類股輪漲型態展開回升行情;11 月 18 日台股加權指數已攻到 17,415.3 點,以 16,162.27 點計算其上揚的點數為 1,086.83 點,上揚的幅度為 6.65%。但由於是金融類股之外的類股輪漲行情,因此操作得順、則報酬率也可達 20% 以上。而所謂操作得順利的定義,這又與投資學所謂的「風險溢價報酬」、也就是股價回跌已深之後、市場上充滿悲觀氣氛、人棄我取的氛圍大不相同。由於台灣的總體經濟特別好,因此這次的短期底部區,其形成的基礎是在,大盤單日成交額極端萎縮之後;有些類股深度套牢,讓多頭退卻、乃至認定已經是沒有行情,淡然之後、突然以類股輪漲的方式,出現盤整已久之後的多頭行情。但本文認為投資人應該先保守設定,這是解套行情;因此當指數突破 18,034.19 點之後,慎防手上套牢的個股多還沒解套。

貳、成交量的萎縮、市場的冷漠,是針對類股與個股投資機會!

其實這也告訴我們一個,在總體經濟尚未退溫下的投資特色;就是當所有可能出現的系統風險,多被廣泛議論過之後,股市一一接受後,就會有看似跌幅已深、但仍然具備投資價值。我們很清楚見到,這次股市回溫不是在系統性風險過後,而是大家多對股市,已經認定整理的時間會不知道多久的情緒下,所出現的類股輪流行情。

這一次投資贏家入市的模式與特色是:一、大盤指數並沒有在跌出第一大段後持續帶量下殺;純就指數而言,它的最大跌點為 18,034.19 點下跌到 16,162.27 點;跌掉的點數為 1,871.92 點,以 18,034.19 點為基準計算、今年到目前為止最大回檔跌幅為 10.37%。這與過去 2008 年,台股在大多頭行情中總是會因為利空而突然出現,一大段大幅回檔的中段整理不同。別忘了這次股市,還得面對美中貿易軍事等對峙,與中國內部強力的產業監管,與美 Fed 的收縮資產負債表等;還有最嚴肅的經濟內生變數、對股市殺傷力最大的通貨膨脹。本文師承理性預期學派,對於已經完全被預期到的 QE 政策的副作用,早已提出 QE 最後需付出通膨代價、將成為棘手問題。在這一系列的系統性信息中,最棘手的就是這次的通膨是,前所未有的供應鏈、原物料價格上揚、及需求提早囤積交叉的複雜問題;但並無出現過顯著連續性系統風險,大盤從 16,162.27 點開始就由底部翻揚成功。

二、由於過去一年以來,噪音交易者即短線投資客,被套在各個類股的上市公司,經營績效與營收獲利等基本面因素、多還是差強人意;因此長多的大盤並沒有像過去台股從 12,682.49 點,大跌到 2,485.16 點那麼聳動;給想撿便宜股價投資者最佳的便宜貨。或許是步調不一樣、真正具有殺傷力的系統性風險還在後面?或到 2022 年之後才會出現?但就目前而言,還沒進場的投資者,應該要鎖定那些、還沒有真正起身上揚的股票;而在 9 月底前已經進場獲利的投資者,應該留意的是獲利了結機會?本文預估即使當指數回升到 18,034.19 點以上、台股可能會再創歷史新高之際,不少投資者還是處於深度套牢狀態?當然最重要的是,不要只是賺了指數而賠了價差,或是被套的股票依然無法解套。

三、本文發現,就 2021 年迄今指數的回檔幅度並不太大。但由電子類 IC 設計類股檢視,在下跌之末期、除智原電子等少數個股,股價呈現逆勢上揚之外;整個 IC 設計類股也慘跌過、例如聯詠公司、與瑞昱、義隆等等;這些個股股價的波動程度、回檔幅度也相當顯著。只不過當 10 月 5 日大盤觸底之前,IC 設計股已漸漸有所蠢動,最後與櫃買市場小股本股價,展開「規模效應」(Size Effect),漸漸出現戛然的反彈行情。但到目前為止、最大的 IC 設計龍頭股聯發科,尚未陪同或領軍;顯現這次的多頭攻勢,是由小股本股票為前鋒。因此如果出現像 11 月 9 日台積電、或是未來聯發科股價帶量顯著揚升之際,就得格外注意、可能就是這些 IC 設計類股藉由、指數的火紅而趁機調節股票。需將目標聚焦在個股之上,不必為了指數的締造歷史新高而興奮。

叁、顯然這是與指數不對稱的類股輪動行情!

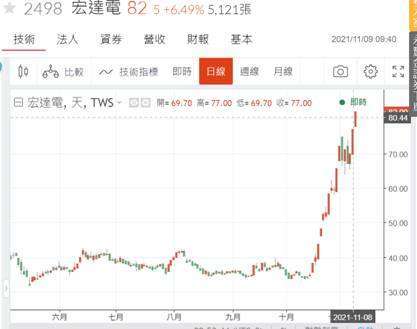

本文舉例本波段漲勢最大的股票之一,是為落在以虛擬實境為發展前瞻的宏達電 (代號:2498) 股票身上。自從多年前宏達電停下,智慧型手機繼續發新機之後,就陷入公司生命週期的低潮與調整期。而在這個期間中,已持久到該公司股價一直在低檔盤旋;而如此長期安靜的股價,在過去多年裡火熱的電子多頭行情潮流中,已成為非主流的邊緣個股。但當虛擬議題與「元宇宙」議題準備要上菜前,股價突然旱地拔蔥、從 10 月 5 日的 37.98 元 / 股、直線狂奔到 11 月 2 日的 74.78 元 / 股。由於經營績效與股票買賣周轉率等,觸及監視制度、近期被以分盤交易處分。

本文之所以做上述過程的陳述,主要重點是往往一檔股票突然起漲之前、在題材與業績訴求之上大多是靜默的,除非是內部人才能體會出箇中變化;但是在攀高一大段之後,虛擬 AR 或 VR 議題才現身、股價被火上加油。這時當然會誘發多早已心癢投資者,以試試看的心態進場加碼、反正又有當沖機制、萬一被套或苗頭不對、尾盤之前把它沖掉不就行了。其實從 11 月至今約 10 個交易日,股價與多頭題材的變化在漲高已有顯著價差、多數低價持股者可能多準備下車了。這樣個股的互動演變,最後就是上演利多出盡,借用所謂「元宇宙」議題、火熱地端上多頭面前;波段主要操作者往往就在題材夯到最高峰之際、進行必要的調節或出貨。

我們長期以來多認為,投資於一檔股票欲賺取其價差,多要有「安排」或是需要時間的醞釀與等待;在投入的時間恰當與潮流剛要發動之前,這時候畢竟還是一種可以買到低價的時候。這樣就會有利於未來持有、或波段、或是長期投資的選擇,就不會有幫人抬轎、買在高價被套牢的危機;成本有低價優勢、終究是會有價差、勝算機會較大。嚴格而言,大盤這次出現這一段反彈,單日成交量的萎縮與變化、從 6,400 多億元單日成交萎縮到 2,400 多億元之際;其實就是大多數價差投資者,對持股心灰意冷時候。記得當時本文曾判斷,此時的成交量萎縮,將被擁有龐大資金法人投資機構,視為是為未來布局買進機會。並且認為一般投資者,因為資金不多、需留意後續通膨與升息與中國嚴厲監管議題的不確定;當通膨議題已成為共識之後,就是股市短期行情底部區已成形。而這又要如何判斷?其實就是通膨的恐慌感已延燒到 Fed 中,鴿派成員也變鷹派,顯現此一議題已經被充分討論;一旦議題成為確定與共識,它就不會是系統風險。

而對個股的布局更要有逆向思考,才有底部進場機會;例如運輸或航運類股。依據本文觀察,從 248 元 / 股慘跌到百元每股以下的長榮、或是陽明海運,在歷經融資斷頭、沉默無息數個月之後,幾乎已被投資者淡忘,誰也不知道這一類股何時再發動攻擊?但就在多數投資者認為,難以再有大行情後,在 10 月 30 日突然觸底戛然而起。這也無異告訴我們,投資股票、個股最佳進場時機是在,所有投資者皆對該股票淡然之際。而所謂淡然的背景只是沒有上揚溫度,但基本面獲利能力多還保持一定水準,甚至還有成長空間。

肆、結論:類股波段操作應重視價差獲利了結!

當我們買到很幸運買到低價之後,就有抱著做長線、或是波段操作機會;像是運輸類股近期的航空股。這類股價不問可知,一定是衝著年底疫情消失,親人從海外大舉回鄉的利多,造成期待性的買盤介入而股價上揚。季節性的疫情控制成功,是否代表航空類股已經脫離獲利黑暗期?投資者若在 10 月底之前,以試看看心態買進該股的投資人,就有對未來是否持續長期持有的選擇權。依據我們市場經驗,所謂的長期投資多是先要買到低成本股價,才有勇氣談。11 月 9 日外資三大法人大買 209 億元,市場這個波段認為只有非大型權值股表現的看法,已被當天台積電股價顯著上揚所打破。如果此次是投資者是在 11 月初才進場,則宜注意當成交金額放大到 4,000 多億元之後,這並非多頭的利多;反而要逆向思考,屆時是否是調節出脫的機會。

事實像長榮海運這次從 94 元 / 股、再度突然上揚到 124 元 / 股,並無所謂利多、也無所謂的利空出盡。但是根據本文在行為財務學研究經驗,投資者甚少在個股無聲音沒題材之際,在低價或盤整已久情勢下,抱著反正買個一定部位等看看;反而會在已經上揚一大段之際,衝著基本面的大利多,抱著反正基本面很好而去試試買進。前者的結局大多以獲利出場,而後者則多數高檔套牢。要知道大家在布局一檔股票之際,多是非常安靜、不會敲鑼打鼓;但是當財報或產業的利多加溫之後,就得注意是否有被調節與出貨的風險。

(聲明:本文僅為財務理論驗證,並非投資建議書,不為引用本文投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多- 講座

- 公告

上一篇

下一篇