【瀚亞投信】目標到期策略找收益 力抗降息環境

瀚亞投信

近年人口老齡化、存退休金議題與日俱增,連帶國人對固定收益的需求居高不下,尤其是具備配息機制的商品更是炙手可熱。然而金融市場變化快速,且債券殖利率處於低檔,瀚亞投資建議投資人可以透過目標到期債基金,獲得較明確的投資時間跟殖利率預期,來滿足對固定收益的需求。

根據投信投顧公會資料統計,2018 年台灣市場固定收益類型基金約佔整體市場規模的 32.9%,2019 年比重則攀升至 50.3%,2020 年亦維持在 47.8% 將近一半的水準,顯見投資人在固定收益市場的需求強勁,預計在高齡社會環境下,未來台灣市場對固定收益基金的需求恐怕只增不減。

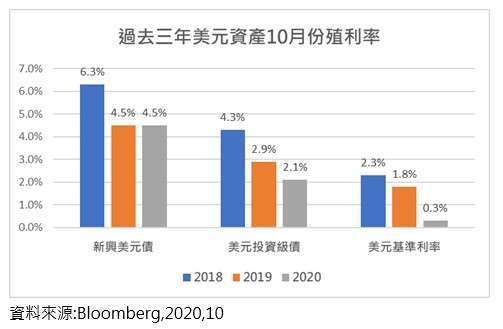

瀚亞投資指出,想要擁有穩定的現金流,商品殖利率就成為投資時的重要考量因素,綜觀過去三年全球利率在各國央行寬鬆政策下一路走低,觀察到美元基準利率由 2018 年的 2.3%、2019 年的 1.8%,再到去年的 0.3%,連帶影響美元投資等級債券殖利率表現從 2018 年的 4.3% 降至 2.1%,對於有現金流需求的債券投資人來說,操作上更為困難。不過觀察到新興美元債券則因為有較強的經濟成長動能支撐,使得 2020 年新興美元債券殖利率能維持在 4.5%,與 2019 年相同,略低於 2018 年的 6.3%,成為債券市場中,能提供較高收益率的商品。

在目前低利率環境中,為了提出解決方案來滿足投資人對固定收益的需求,瀚亞投資本月推出瀚亞三至六年到期新興市場收益機會債券基金 (本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金),透過債券持有到期的策略,來抓住新興市場債券較高的息收機會。預計基金成立時持有債券檔數為 40-70 檔,精選新興債券市場中體質優良之標的,透過分散持有債券的方式,來減少債券違約造成的風險。此外,為提高基金投資組合安全性,預計投資組合 7 成資金將配置在評等為 AA~BBB 之投資等級債,其餘則配置於評等 BB 及 B 債券,無持有任何評等在 CCC 以下之債券,兼顧品質與收益。

警語

本基金經金融監督管理委員會同意生效,惟不表示絕無風險。本公司以往之經理績效不保證基金之最低投資收益;本公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。本基金有相當比重投資於非投資等級之高風險債券,由於高收益債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故本基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。本基金不適合無法承擔相關風險之投資人。投資人投資本基金不宜占其投資組合過高之比重。本基金於到期屆滿或啟動提前結算機制時,信託契約即終止,經理公司將根據屆時淨資產價值進行償付。本基金非定存之替代品,非為保本或護本型投資策略,亦不保證本金之全額返還。投資組合之持債在無信用風險發生的情況下,隨著愈接近到期日,市場價格將愈接近債券面額,然本基金仍可能存在違約風險與價格損失風險。本基金買入債券之到期日可能有超逾基金到期日之情形,故基金到期時,未到期債券可能有價格高於或低於面值之風險。本基金設有 3 次啟動提前結算之機會,由於本基金之投資組合係以美元為主,目標淨值均以 A 類型美元計價受益權單位之淨值為計算標準,其他非美元計價受益權單位不設定目標淨值。當 A 類型美元計價受益權單位之淨值達到所設定之目標淨值時(分別為基金屆滿 3 年時當月最後營業日之淨值達到(含)11.5 美元,或屆滿 4 年時當月最後營業日之淨值達到(含)12 美元,或屆滿 5 年時當月最後營業日之淨值達到(含)12.5 美元),本基金所有計價幣別受益權單位均將啟動提前結算機制,詳細說明如下:(1) 啟動標準:以 A 類型美元計價受益權單位自本基金成立日起至屆滿 3 年時當月最後營業日之淨值達到(含)11.5 美元、屆滿 4 年時當月最後營業日之淨值達到(含)12.0 美元或屆滿 5 年時當月最後營業日之淨值達到(含)12.5 美元為啟動提前結算機制之標準,例如若本基金於 2021 年 2 月 19 日成立,則屆滿 3 年時應以 2024 年 2 月 29 日之淨值為基準,且淨值應計算至小數點 4 位,亦即 2024 年 2 月 29 日 A 類型美元計價受益權單位之淨值達到(含)11.5000 美元時,本基金所有計價幣別受益權單位即啟動提前結算機制,屆滿 4 年時或 5 年時亦類推適用上述標準啟動提前結算機制。(2) 計價基準:由於本基金之投資組合係以美元為主,目標淨值均以 A 類型美元計價受益權單位之淨值為計算標準,亦即當 A 類型美元計價受益權單位之淨值達到上述所訂目標時,本基金所有計價幣別受益權單位均將啟動提前結算機制,其他非美元計價受益權單位不設定淨值目標。非美元計價受益權單位之淨值可能因匯率等因素影響而小於目標淨值。(3) 本基金因啟動提前結算機制而存續期間屆滿時,將自動買回受益人於提前結算日所持有之受益權單位全數,其買回價金係以本基金實際完成所有交易之日各類型受益權單位每一受益權單位淨資產價值計算之。本基金所設定之目標淨值為本基金啟動自動買回之依據,惟在交易過程中可能因市場變動、交易成本或流動性等因素導致結算後之總報酬低於依據目標淨值所計算之報酬,受益人取得之價金將以本基金實際完成所有交易之日淨資產價值為準。投資人應瞭解本基金並非保證 A 類型美元計價受益權單位屆滿 3 年時之淨值高於 11.5 美元、屆滿 4 年時之淨值高於 12.0 美元或屆滿 5 年時之淨值高於 12.5 美元。(4) 本基金自成立日之當日起即不再接受受益權單位之申購,本基金成立日起九十日後始開放買回,投資人於本基金未到期前買回者,將依當時淨值計算買回價格,惟未到期前買回之基金淨值可能低於發行價格。投資人於本基金未到期前買回除應負擔投資期間之相關費用外,另將被收取買回費用如下:自本基金成立日起九十日後至屆滿兩年之日前買回者,本基金每受益權單位之買回費用為本基金每受益權單位淨資產價值之百分之貳(2%)。自本基金屆滿兩年之日(含當日)起至屆滿四年之日前買回者,本基金每受益權單位之買回費用為本基金每受益權單位淨資產價值之百分之壹(1%)。自本基金屆滿四年之日(含當日)起至到期日前買回者,本基金每受益權單位之買回費用為本基金每受益權單位淨資產價值之百分之零點伍(0.5%)。買回費用歸入本基金資產。本基金啟動提前結算機制時,不收取買回費用。本基金因計價幣別不同,投資人申購之受益權單位數,於本基金成立日前,為該申購幣別金額除以面額計。於召開受益人會議時,各計價幣別受益權單位每受益權單位有一表決權,不因投資人取得各計價幣別每受益權單位之成本不同而異。受益人不得申請本基金與經理公司其他基金間之轉申購,或本基金不同計價幣別受益權單位間之轉換,但受益人得以存續期間屆滿時之買回價金轉申購經理公司其他基金同計價幣別之受益權單位。本基金於到期前一年內或提前結算日前 3 個月內,於本基金持有之新興市場國家或地區債券到期後,經理公司得依其專業判斷投資短天期債券(含短天期公債),不受信託契約第 14 條第 1 項第 3 款第 3 目所訂「投資於新興市場國家或地區之債券,不得低於本基金淨資產價值之百分之六十」之限制。所謂「短天期債券」係指剩餘到期年限在三年(含)以內之本基金外幣計價受益權單位以美元、人民幣、南非幣及澳幣計價,如投資人以其他非本基金計價幣別之貨幣換匯後投資本基金,須自行承擔匯率變動之風險。當美元、人民幣、南非幣及澳幣相對其他貨幣貶值時,將產生匯兌損失。因投資人與銀行進行外幣交易有賣價與買價之差異,投資人進行換匯時須承擔買賣價差,此價差依各銀行報價而定。此外,投資人尚須承擔匯款費用,且外幣匯款費用可能高於新臺幣匯款費用。投資人亦須留意外幣匯款到達時點可能因受款行作業時間而遞延。本基金人民幣計價受益權單位之人民幣匯率主要係採用離岸人民幣匯率(即中國離岸人民幣市場的匯率,CNH)。人民幣目前受大陸地區對人民幣匯率管制、境內及離岸市場人民幣供給量及市場需求等因素,將會造成大陸境內人民幣結匯報價與離岸人民幣結匯報價產生價差(折價或溢價)或匯率價格波動,故人民幣計價受益權單位將受人民幣匯率波動之影響。同時,人民幣相較於其他貨幣仍受政府高度控管,中國政府可能因政策性動作或管控金融市場而引導人民幣升貶值,造成人民幣匯率波動,投資人於投資人民幣計價受益權單位時應考量匯率波動風險。基 金配息率不代表基金報酬率,且過去配息率不代表未來配息率,投資人於獲配息時須一併注意基金淨值之變動。基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。基金之收益分配由經理公司依基金孳息收入情況,決定應分配之收益金額。基金進行配息前未先扣除應負擔之相關費用。基金配息組成項目,包括近 1 年內由本金支付配息之相關資料,可於經理公司網站查詢。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇