退休生活怕沒錢?靠升級版多重資產基金抗老

鉅亨網新聞中心

歐美爆發二次疫情,確診人數更大幅超越首波疫情水準,部分歐洲國家重啟封鎖政策,市場無不擔心好不容易開始復甦的經濟又將受到衝擊。

今年以來,疫情不僅使得從事某些產業的員工壟罩在失業的風險下,對於準備退休的族群或是已經退休的族群來說也相當苦惱,隨著全球主要國家紛紛降息挽救經濟,在可預見的未來將繼續維持低利環境,收益變得愈來愈薄,此外還需要擔心市場震盪造成資產縮水。

退休投資策略 1:求穩健 多重資產分散風險佳

安本標準 360 多重資產收益基金經理人劉向晴認為,退休理財配置首重穩健,面對高波動、低收益的投資環境,資產輪動十分快速,若仰賴單一資產類別,很容易讓自己的財富暴露在高風險中。過去投資人所習慣的股債平衡配置,現在也很難完全適用,近年來股票及債券常呈現正相關,更是不難看到齊漲齊跌的情況,致使債券分散風險的效果減弱。

因此,現在的主流做法是將投資組合再升級,以多重資產配置的方式發揮穩中求勝的效果。尤其是同時納入股票、債券,以及與傳統資產相關性低的另類投資,更能強化分散效果。

劉向晴以美股為例,其與社會基礎建設、再生能源基礎建設等另類投資的相關性非常低,這樣新型態的多重資產基金,不僅能分散風險,也能提升投資組合在面臨突發事件的耐震度。

退休投資策略 2:每月配息活水 廣納多元收益來源

退休族除了資產需要耐震之外,更重要的一點是該如何維持每個月有不錯的現金流入帳,而多重資產的優勢就在於,爭取報酬的同時也涵蓋了多元的收益來源。

劉向晴以安本標準 360 多重資產收益基金為例,該基金年化平均月配息率約 4-5% 左右,投資組合中的股票、債券和另類投資,各有其扮演的角色,股票是為了創造報酬,透過全球股市及適度的動態選擇權操作,追求資本利得。

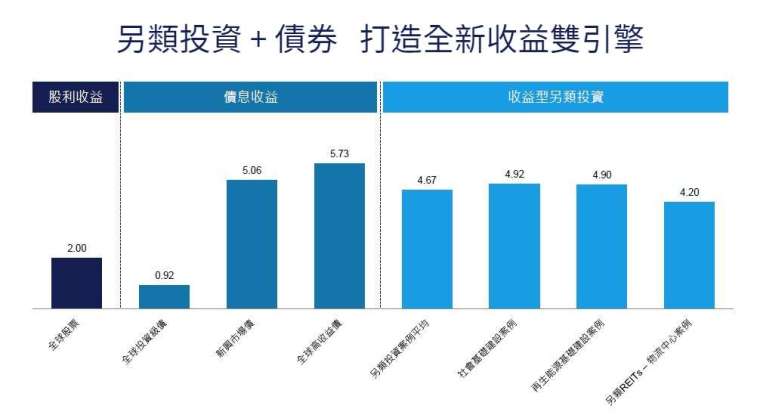

而債券和另類投資則是雙重收益引擎,社會基礎建設、再生能源基礎建設及另類 REITS - 物流中心等收益型另類投資,平均收益率約 4-5%,與傳統的高收益債、新興市場債的 5-6% 差距不大。

金融市場瞬息萬變,想要安心樂退,退休理財就要升級!透過股、債、另類投資的 333 配置,讓資產耐震度提升,收益也提升。即使活到老,資產卻相對抗老,退休沒煩惱。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇