鉅亨網新聞中心

上週五美國勞動數據超乎市場預期,失業率雖持平於5%,但勞動參與率回升至62.5%,聯準會今年最後一次會議升息應無疑問,股市也在不確定性消除之下,以上漲樂觀回應。在升息大勢底定之下,升息與否已經不是市場關注焦點,未來重點將是聯準會升息的頻率及幅度,這兩者將左右明年各項資產漲跌樣貌。

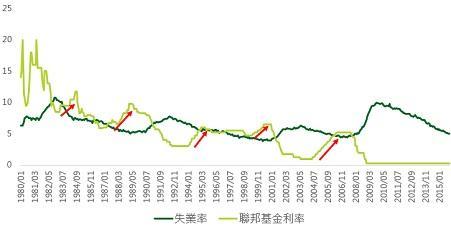

升息會來的又快又急嗎?

參考1980年以來的升息情況,過去五次升息前夕的失業率介於4.2%至10.2%,平均為6.7%(若扣除通貨膨脹率較高的1983年,四次升息前失業率平均為5.8%),因此,上週的失業率成為聯準會升息最大後盾。加上上週聯準會主席葉倫鷹派的發言,升息已經是確定並隱含於各項資產價格之中,而未來的焦點將是升息的幅度與快慢,若升息速度慢於預期,新興市場及債市表現可望帶來驚喜。

失業率顯示美國升息應無懸念

資料來源:Bloomberg, 鉅亨網投顧整理;資料日期:2015/12/07

美國整體失業率雖僅有5%,但大部分就業數字來自於服務業,而非服務業的製造業、營建業、伐木及礦業創造的就業數卻非常緩慢,相較於1980年,目前非服務業減少了537.1萬個工作。舉例來說,若台灣科技業薪資增幅放緩或就業不佳時,餐飲等服務業勢必會受到衝擊,整體經濟及薪資增幅自然平緩;美國2009年以來疲弱的非服務業就業情況與平緩的薪資年增率走勢類似,因此,美國非服務業就業大幅好轉前,升息步伐可能異常緩慢。

美國勞動市場呈現兩樣情

資料來源:Bloomberg, 鉅亨網投顧整理;資料日期:2015/12/07

投資策略

基金操作,建議如下:

1.債券或有驚喜

在美國非服務業就業數據大幅好轉,並成功引起薪資帶動通貨膨脹率上行前,聯準會升息腳步將異常緩慢,而受到升息拖累的債券可能有意想不到的驚喜,加上美股持續於高檔震盪,於投資組合加入債券為明智之舉。

2.房地產可留意

美國今年以來經濟兩大火車頭,分別是房屋市場及車市,如果升息腳步慢於原先預期,對於容易受到利率調升傷害的房地產來說為最好消息,逢拉回建立些許部位有助分散整體風險。

3.美國金融類股恐利多出盡

與債券及房地產相反,快速升息有助貸款利率與存款利率間差距擴大,但目前十年期與兩年期美國公債利率差距縮窄,顯示未來升息速度持續減慢,金融類股利多出盡訊號浮現,若投資人決定加碼債券及房地產相關標的,便應適時調低金融類股比重。

聯準會主席葉倫談話及勞動數據,皆暗示升息已經是確定式,不確定的是速度與幅度,但在薪資成長低於往日及通貨膨脹率低迷的情形之下,美國明年升息次數及每次的幅度可能不如市場預期般樂觀,而投資人該記在心上的是,利空出盡往往就是最大的利多消息,債券及房地產都有可能有出人意料之外的好表現。

(更多資訊請參考官網:https://www.fundsyes.com/Tool/SuggestionList.aspx)

鉅亨網投顧 獨立經營管理

本資料僅供參考,鉅亨網投顧已盡力就可靠之資料來源提供正確之意見與消息,但無法保證該等資料之完整性。內容涉及新興市場部分,因其波動性與風險程度可能較高,且其政治與經濟情勢穩定度可能低於已開發國家,也可能使資產價值受不同程度之影響,匯率走勢亦可能影響所投資之海外資產價值變動。本文提及之經濟走勢預測不必然代表基金之績效,投資人應依其本身之判斷投資,若有損益或因使用本資料所生之直接或間接損失,應由投資人自行負責,鉅亨網投顧無須負擔任何責任。請勿將本資料視為買賣基金或其他投資之建議或邀約。本資料所示個別公司係為說明或舉例之目的,並非推薦個股之投資。

上一篇

下一篇