〈鉅亨主筆室〉「債務災難」打不倒股市??

鉅亨網 首席經濟學家 邱志昌博士

壹、前言

1980 拉美國家、1997 亞洲東南亞國家,多因為美元指數大漲而發生「債務災難」。2018 年是否舊戲重演?運用財務槓桿擴充業績,是每位企業 CEO 必備能力;但企業資本支出投入後,經營績效彰顯與回報時間點,未必符合當時融資時的算計與預期。就以金融投資為例,在金融市場有價證證券、或是商品投資中,以期貨合約多空風險最高。因為槓桿程度最高,以保證金交易制度,可能發生血本無歸狀況。例如今 2018 年 2 月 6 日,深夜美國股市大跌,衍生出次日台股期貨合約盤前斷頭,讓期貨操作投資者將以往獲利全數回吐。在企業槓桿運用後到收益回收過程中,是否會發生這樣的風險?這種機率是非常低的,以產業景循環觀點是不太可能發生的;只有系統性風險才會。財務理論公司理財領域中,強調資本結構與公司價值無關,只要會賺錢、用槓桿或是股東資本去賺多一樣;因此鼓勵融資貸款會有「稅盾」,債息可以享受扣稅。企業舉債或是發行公司債,多需判斷總體經濟循環變化,尤其是利率資金成本趨勢。運用外幣舉債更要謹慎,借到強勢外幣那是會呼天搶地的。近期美元指數上揚後,新興市場的貨幣貶值,過去在 1980 年因為美元指數高達 124.19 點,被美元外債無端升值給「催慘」的拉丁美洲國家;現在外債與資金外逃歷史再度重演,還是以阿根廷情況最慘烈。

貳、人最好不要搞到一生多在還債!

阿根廷在過去幾十年中每任財長,每一年多要到美國紐約協商,在 1981 年到 1986 年因強勢美元,外債暴增經濟泡沫化遺留下來的債務問題。這次美元指數稍微回升,阿根廷外債問題又迅速惡化。在 1980 年起種下債務危機後,阿根廷到 2001 年多還在與國際投資銀行債務協商。阿根廷財政部以「減免債務」等多元化方案,與部份債權人達成協議;但小部份債權額度較大的債權人,因為刪減債務幅度太大而不同意,最後在 2014 年阿根廷雙手一攤「違約」了。這段過程由以下,該國主權信用等級變遷可見;2012 年該國信用為 B 級、該國公債還可算是高收益債。但到 2016 年時就不行了,在油價底部區的 24.6 美元 / 桶時,信用等級為 SD 等、就是 Stander Default(標準違約);2017 年好不容易又升高到 B + 等級,但 2018 年 4 月初美元指數回升後,資金外跑情況又使阿根廷,為留住金融帳資金傷腦筋。即使目前阿根廷央行大幅提高利率,也無法抵擋資金流出。這多是一種循環的宿命,在弱勢美元階段,投資銀行勸進新興國家發行美元貸款或是國債。而每一個被勸進國家當然也多知道,美元指數當時是下跌、但未來也會升高;是一個上下起落循環。但每次美元匯價升高後,就是這些新興國家來不及「去槓桿」。1980 年起到 1986 年拉丁美洲是這樣,1997 年東南亞泰國等也是這樣;這次美元由弱到強勢循環,必需較謹慎的新興國家應該是中國大陸了。

自 1989 年改革開放快速發展三十多年後,中國地方政府債務與企業債已累積到,需要以「資產管理公司」來清理地步。債務清理加上中美貿易戰爭,這些多是長期事務;美國 301 條款未來將會緊跟著,中國貿易經濟至少陪同到 2025 年。這次中美貿易戰爭中,白宮就祭出通訊設備禁令,禁售中興電信設備到美國七年規定;霎時使中興電信股價大跌,突發性系統風險會嚴重影響投資回報。不少投資多是這樣發生無法給付貸款利息,最後也無法償還本金,出現逾期放款與違約事件;之後這筆債務就成為不良債權。

叁、結構複雜的理財商品與影子銀行、附買回協議等!

根據彭博社與鉅亨網的分類,中國債務總共可歸類為五種:「理財產品」(Wealth Management Product)、「非金融機構的貸款」(Non-Bank Financial Institutions)、「影子融資銀行」(Shadow Banking)、「附買回協議」(Repurchases)、及「大額轉讓定期存單」(Negotiable Certificate of Deposit)。其中規模最大的是「理財商品」,從 2012 年開始出現理財商品後,隨著不良金融債權的增長,到 2016 年 10 月的總規模達到 30 兆人民幣。以目前 GDP 規模;理財商品佔比為 2.5 倍。未來大陸資本市場開放程度拉高後,對企業債務清理效率會提升。但經濟問題不是靜態的,在舊債務逐步償還的過程中,新的債務也會不斷冒出來;這會使得事情變得「剪不斷理還亂」,看誰跑得快。對未來中國經濟發展最具威脅的是,美國商務部要求的;停止政府對企業有關於工業 2025 產業研究、製造與補貼。美國認定這項金額達 3,000 億美元的補貼金額,是不公平的貿易競爭手段。從中國商務部立場解讀,這當然是一項干預措施。但由反向角度思考,這真的要衡量債務清理、與產業發展動態發展。中國商務部與國務院多要保證,工業 2025 產業與目前債務清理,兩項政策多可以順利進行。如果萬一債務清理不如規劃的順遂,而工業 2025 產業又出現發展障礙,則「企業債」只會增長不會減少。

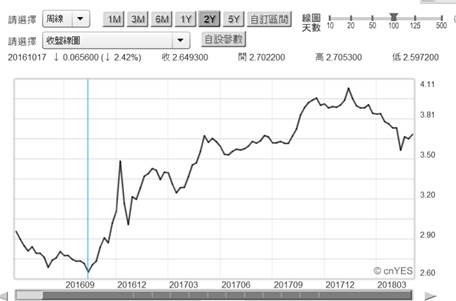

在上述這五項大債務中,較為隱藏性的埋伏債務,應該是房地產債權的著陸問題;這種泡沫債務就藏在非金融機構貸款、與影子銀行中。美國這種心態可能不對,但中國需要評估的是;當美國關掉內需市場後,工業 2025 的「有效需求」(Effective Demand) 是否可由歐盟與東協撐得起來?在產業發展的更替中,每個經濟體絕對無法完全擺脫舊經濟的累贅,它有時的確是「拖油瓶」。如 1994 年開展的網路革命至今如此地蓬勃,但其間經歷 2000 年本身過度發展泡沫低盪,在 2004 年才又逐步接續發展。而在 2008 年時候的金融創新革命,又在 2008 年捅出舊經濟房產次級房貸風暴。一代又一代的產業革命,在轉換過程中多是會出現失落或是掉棒。若將 2015 年 6 月視為債權大清理元年,則中國產業結構要在 10 年時間中過渡到電商、物聯與互聯網、工業 4.0 自動化產業等;難保這期間不會有失速風險。根據發行全球高收益債的投資銀行追蹤,自 2014 年以來這些債務違約風險多發生在,國營金屬與礦業中。中國企業點心債殖利率這幾年來平均值為 3.63%,目前這個水準與目前在香港掛牌的,中國 10 年期國債殖利率水準相當。只不過點心債的是平均值,但國債殖利率是從低檔 2.6% 爬升到 4.11%,再轉為滑落到目前水準。

肆、結論:以阿根廷股市可驗證:資本結構與公司價值無關?!

雖然全球可以為阿根廷債務哭泣,但檢視阿根廷股價指數的長期走勢可發現,雖然你為它債務煩心,可是股價指數走勢卻是長多格局,與美股不遑相讓。如果將國家股市總市值代表企業公司價值,則與美股比肩同列,阿根廷這家公司並沒因為它債台高築,而出現與美股總市值顯著差異;可見「MM 定理」在國際間也是成立的。因此真的別自作多情,「為阿根廷哭泣」。對中國而言,如何將高達 30 兆人民幣理財商品降溫,的確成為去槓桿的最大負擔。

(提醒:本文無政治立場,用財務理論分析驗證定理;說明與判斷無多空立場。任何金融機構與個人引用本文,需注意與遵守著作權規定。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

下一篇