匯率與利率 影響外資布局

鉅亨台北資料中心 2018-04-26 16:43

新台幣匯率尚未走穩,容易造成預期心理,並降低外資對台股的投資積極度;而如果美元指數持續碎步盤堅,則相對不利於台股,需要密切留意。

文.馮泉富

原本排名相對前段班的台股,台積電法說會後引爆了賣壓,尤其外資提款不手軟,不只造成加權指數補跌,資金持續的匯出,也讓新台幣連貶數日。上周提醒投資人留意新台幣匯率貶值背後所代表的意義,言猶在耳,台股下檔買盤的支撐力道呈現出近期少見的薄弱。

我們之所以把新台幣匯率列為近期觀察重點,主要是欲解現階段外資的態度,原本在 A 股六月納入 MSCI 指數的影響下,台股因權重排擠已居於劣勢,若再因匯率風險使外資降低台股配置,就變成雪上加霜。

大型國際基金重視區域貨幣升貶

按照過去的經驗,通常手握大筆銀彈的大型國際基金,十分重視投資區域的匯率升貶,近期新台幣匯率尚未持穩,容易造成預期心理,並降低外資對台股的積極性;由國際市場角度觀察美元指數,截稿前已站上 91.0,創下三個月波段新高,這般的資金移動對整體新興市場尤其不利,如果美元指數維持橫向區間整理,相對有利於台股。如果美元指數持續碎步盤堅,則相對不利於台股,必須持續追蹤。

除了匯率的干擾以外,近期還有一重大干擾變數,就是美國公債殖利率。眾所周知,公債殖利率為所有金融商品的估值基礎,具有全球金融市場的定錨作用,牽一髮而動全身。

截稿前,美國十年期公債殖利率一度衝上 3%的心理關卡,寫下 2014 年元月以來最高,拉動了許多歐元區國家公債殖利率,也全面墊高了企業借貸成本。國際新債券天王 Jeffrey Gundlach 曾將 3%的殖利率視為「紅線」,警告稱一旦突破,股市將轉向下行,雖然我們不認為單一的殖利率因素就能促使股市走空,也不確認股市能承受的臨界點是 3%,或 4%,或 5%,但無法否認公債殖利率上升是股市多頭的威脅因素之一,因為利率的確會改變市場的風險偏好。所以,接下來就需觀察景氣基本面的強度能否彌補市場信心。

如前所述,景氣基本面的強度仍是股市最後的依靠。市調機構 IHS Markit 新公布的四月美國綜合採購經理人指數 (PMI) 初值為五四.八點,為兩個月高點,就產業別來看,四月製造業 PMI 初估值 56.5 點,創下四三個月新高,產業成長動力仍強,製造業新訂單指數也創下 2015 年三月以來新高,可望支撐美國第二季經濟成長率,而美國民間企業對未來十二個月的預期指數,四月份達到 2015 年五月以來最高,以上數據應該足以彌補市場風險偏好者的信心。

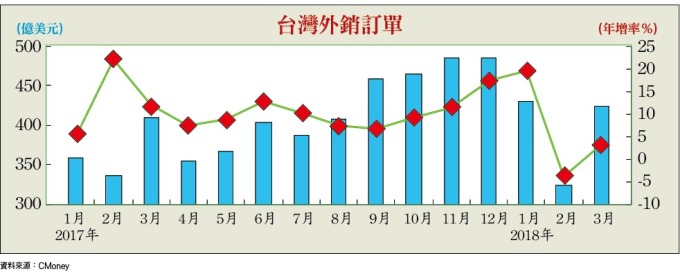

外銷訂單優於預期 多頭伏筆

再將焦點拉回台灣,日前經濟部新公布的三月外銷訂單金額為 423.8 億美元,創下歷年同月新高,年增 3.1%,大幅優於原先預期的 - 2.7%。其中,基本金屬、機械接單皆創下單月新高,塑橡膠、化學品年增也達雙位數成長。

雖然資通信產品因手機需求趨緩,年減 5.0%,但因高效能運算、車用電子等新興應用,仍帶動三月電子產品接單創下歷年同月新高,顯然,四~五月份整體上市櫃公司的營收應該淡季不淡,尤其經濟部預估四月外銷訂單約 375~385 億元新台幣,年增約 5.3~8.1%,在傳統淡季裡更具期待性。

觀察目前盤面結構,雖然台積電第二季財報可能不如先前的法人預期,主因為高階智慧型手機需求減弱,但台積電的營收並非只來自智慧型手機領域,而且在效率市場下,台積電股價可能是一次到位足額反映,下檔空間可能限縮。

由於現階段股市變數增多,受景氣循環干擾相對小的趨勢產業,是選股交易策略靠攏的對象,工業 4.0 的領域就是典型的產業代表。

由於全球少子化和工資大幅提升的趨勢,使得工廠自動化,用機器人取代工人投入生產成為產業勢在必行的策略。

因此,德國這個工業國家就提出了工業 4.0 的計畫,也就是所謂的智能製造。其發展過程藉由感測器、控制與驅動系統、巨量資料、雲端運算、人工智慧機器人、機器人相互聯網,讓工廠接近無人化,進而提高生產力。

由於鴻海集團是國內最大的製造業集團,也是全球最大的代工集團,進階到工業 4.0 的自我需求肯定十分龐大,而相關領域的子公司為樺漢 (6414)。

樺漢為鴻海集團旗下的工業電腦廠,目前鴻海持股約 40%,樺漢以 JDM/ODM 為導向,近幾年來重大併購案包括,2014 年 12 月併購瑞祺,2016 年 1 月併購加拿大 KCI,2016 年 7 月併購美國 AIS,十月併購德國 S&T。

轉投資效益不斷顯現 樺漢業績可望大成長

目前單是 S&T 對樺漢一年營收貢獻新台幣三百億元,營收占比一舉達五成,樺漢的優勢為其多數訂單均借用鴻海的生產基地製造,因此可享有鴻海的製造技術能力以及較低的製造成本。

目前佔營收比重較大的子公司包括專攻物聯網裝置的沅聖科技 (6638)、網通設備廠瑞祺電通(6416) 及歐洲的 SI、工業電腦廠商 S&T(SANT GR)。樺漢目前約持有 S&T 25%股權,S&T 為歐洲的 SI 廠商,總部在奧地利並於德國掛牌,營收比重可區分為 IT 服務約 44%、IOT 相關約 36%、嵌入式系統則約為 20%,S&T 專注於東歐市場並提供完整的 IT 軟硬體解決方案。

展望今年,S&T 與 Kontron 的合併效應可逐步發揮,併入的營收將翻倍成長,獲利可望成長 1.5 倍;另外,在帆宣 (6196) 的部分,法人預期帆宣貢獻樺漢今年 EPS 可達 1.2 元,明年全年貢獻將挑戰 3 元。

各方法人預估公司今年營收可望挑戰六百億元,而未來四年每年平均複合成長率約 20%,四年後年營收將超過一千億元。觀察今年下半年起,併入帆宣單季營收五十~六十億元後,樺漢單季營收將挑戰二百億元。

法人預估樺漢 2018 年營收約 619 九億元,年增 77%,預估稅後 EPS 約為 25 元,年增 72.5%;2019 年在樺漢旗下所有事業體磨合完成後,全年稅後 EPS 預估將挑戰 35 元,值得投資人長線追蹤。

來源:《理財周刊》 922 期

更多精彩內容請至 《理財周刊》

- 掌握全球財經資訊點我下載APP

文章標籤

鉅亨贏指標

了解更多#投信拋棄股

上一篇

下一篇