鉅亨網記者張欽發 台北

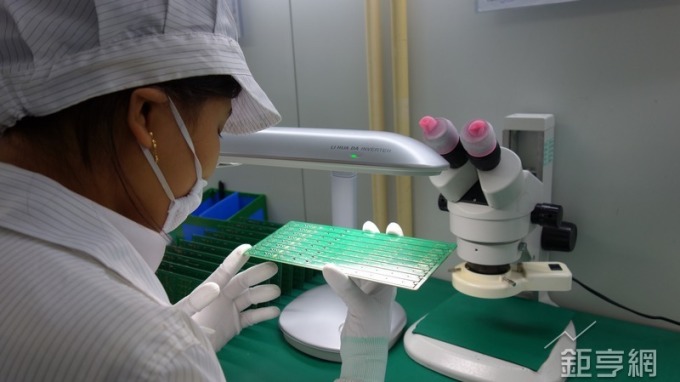

泰鼎 (4927-TW) 擬無擔保發行可轉債籌資 6 億元,籌資主要用途為償還銀行借款,並在今 (13) 日金管會證期局申報生效,若一切順利,預計最快今年 2 季可完成募集並償還銀行借款。泰鼎此籌資案也是今年以來首件 PCB 全製程廠的發債籌資案。

泰鼎發債籌資由凱基證券主辦,是今年繼嘉聯益 (6153-TW) 、台郡 (6269-TW) 之後,第三起 PCB 族群籌資案,其中嘉聯益辦理的現增案,已完成募集約 29.2 億元資金。

泰鼎去年負債比 61%,公司董事會決議發行國內第 3 次可轉換公司債籌資,上限 6 億元,籌資主要用途為償還銀行借款,若能依規劃在第 2 季完成募集並且償還借款,可有效改善財務結構。

泰鼎去年財報營收 103.95 億元,毛利率 10.43%,年減 4.51 個百分點,稅後純益 7844 萬元,年減 70.99%,每股純益 0.59 元。泰鼎去年第 4 季營收 26.31 億元,毛利率 9.83%,季減 0.2 個百分點,年減 1.97 個百分點,稅後純益 316 萬元,季減 54.52%,但較去年同期的稅後虧損 6580 萬元轉虧為盈,單季每股純益 0.02 元。

泰鼎在泰國 PCB 產能擴充已告一段落,目前月產能為每月 460 萬平方呎,今年以來產能利用率多維持在 90% 水準。泰鼎今年第 1 季營收為 24.18 億元,年增 3.05%。

上一篇

下一篇