萬達賣家變債主 貸300億予融創買產 內房併購潮來臨

鉅亨網新聞中心

融創中國 (1918-HK) 昨 (11) 日復牌,同時公布收購萬達資產的細節,最值得留意的是萬達由賣家變債主,向融創提供近 300 億元人民幣貸款。

對於萬達為何要借錢給融創來收購自己的資產,市場人士猜測,可能是萬達要加快轉型,為回歸 A 股上市鋪路。亦有分析指出,早前銀監要求排查萬達等民企,因而令萬達減持資產。市場預期,內房企業的併購潮將會陸續有來。

綜合星島日、香港明報、文匯報報導,報融創中國以 631.7 億元 (人民幣,下同)(約 2840 億元新台幣) 鯨吞萬達商業 13 個文旅項目和 76 間酒店。這次收購作價將分 4 筆支付,首 3 筆款項近 336 億元,第 4 筆款項約 296 億元 (即作價 47%),將由萬達通過指定銀行向融創發放 3 年期貸款支付,利率為銀行 3 年期貸款基準利率。

融創表示,與萬達合作的 13 個文化旅遊項目,可售面積佔總建築面積 84%,有逾 4900 萬平方米,可打造更具市場競爭力的產品。若果交易完成後,集團土地儲備將超越萬科至逾 1 億平方米,僅次於恒大 (3333-HK) 及碧桂園 (2007-HK)。

不過這些項目的債務並未披露。4973 萬平方米可售面積中,多少已經售出、多少已售未入帳,數據同樣欠奉。萬達和融創暫沒有回應查詢。

13 個文旅項目的管理成本及貸款亦由融創承擔,每個文旅項目每年向萬達支付 5000 萬元的管理諮詢費,合同期限為 20 年,即萬達每年從融創手中獲得 6.5 億元的諮詢費,惟公告並未提及貸款的具體金額。

截至去年底止,融創淨負債率達 121%,分析師估計,融創將取代恒大,成為負債最高的大陸房企。大行亦關注融創財務狀況,花旗表示,市場短期內最關注融創的財務狀況,及現金流變得緊張,酒店業務也可能拖累回報率。雖然有不明朗因素,但收購本身屬合理,仍有機會在中長期為融創添加價值。

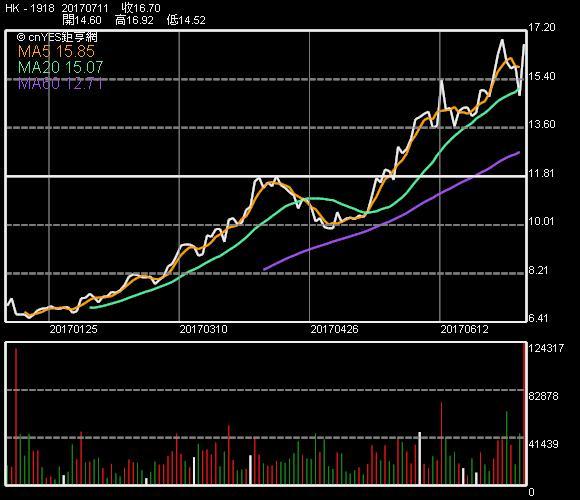

摩根士丹利認為,這是一宗好交易,除了有助融創增加土地儲備之外,亦可提升每股資產淨值,預測未來 15 日股價將跑贏其他內房股,維持融創增持的評級,目標價看 18.5 港元。瑞信則關注融創負債水平,維持「跑輸大市」評級。

受到大陸資金追捧,昨 (11) 日北水瘋狂湧入,融創一度漲 14%,全日成交額 21.08 億港元,港股通的買盤及賣盤合計已達 10.41 億港元,為港股通成交最活躍的個股。截至 7 月 10 日,經港股通買融創高達 9 億股,佔已發行股數 23.76%。

耀才證券研究部總監植耀輝表示,從市場反應來看,投資者對這次交易呈正面態度。

興業僑豐房地產業分析師何志忠表示,萬達急於降低槓桿盡早 A 股上市,除了融創未必有其他人接手,所以貸款條件極為優厚,相當於融創可延期及分期付款,內地投資者亦認為收購能增加融創土地儲備,提升銷售額。但另一方面融創收購後現金減少,負債率提升則令人憂慮。

據澎湃新聞報導稱,在以 631.7 億人民幣賣掉 13 個萬達文旅城以及 76 個萬達酒店項目後,萬達董事長王健林原本計劃循序漸進的「輕資產」之路突然加速,萬達幾乎將其在大陸能夠產生負債的「重」資產項目出清,成了名副其實的商業服務管理運營商。

與此同時,其海外投資額則累計到了 2451 億元人民幣。在 2017 年 1 月份的冬季達沃斯論壇上,王健林曾說,萬達每年固定有 50 億至 100 億美元的對外投資,投資側重在娛樂和體育產業,並且表示投資的首選是美國,其次是歐洲。

- 富過三代的秘密武器 家族辦公室是什麼?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇