鉅亨台北資料中心

川普經濟政策雖存在不確定性,但消費者及企業對未來景氣的信心仍處在高檔,尤其企業對未來的盈餘展望來到近六年來高位,而聯準會三月中的升息舉措,正體現了美國廣泛經濟活動的強健狀態。富蘭克林坦伯頓穩定月收益基金 (本基金有相當比重投資於非投資等級之高風險債券且基金之配息來源可能為本金) 經理人馬修 ‧ 昆蘭認為,短期歐洲選舉、美國財政協商等市場雜音,將可能使美股落入高檔整理,但美國穩步復甦的勞動市場與通膨回升,企業傳遞樂觀的盈餘展望,聯準會溫和漸進的升息步調,以及川普稅制改革與產業規範鬆綁有機會落實,預期將持續支撐美股長多趨勢,循環產業將可望受益於經濟回升的環境,看好金融、商品、工業的投資前景。

富蘭克林坦伯頓穩定月收益基金 (本基金有相當比重投資於非投資等級之高風險債券且基金之配息來源可能為本金) 現階段以循環性產業為重,截至 2017 年 1 月底,基金循環性產業的投資水位達約 65%,且看好受惠升息環境、評價仍相對低廉的金融、工業、能源及原物料之獲利機會,由於基金貫徹價值選股策略,挖掘價格被低估的潛力標的,使基金股價淨值比僅 2.22 倍,明顯低於史坦普 500 指數的 2.94 倍。

2017 年美國金融股盈餘上看兩位數增長

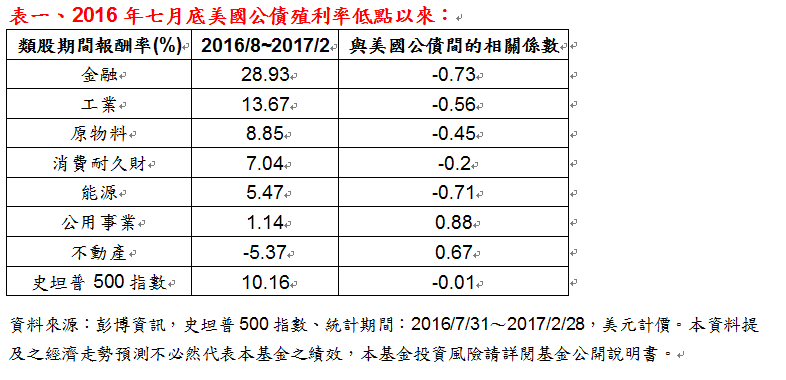

追蹤 2016 年美國十年期公債利率低點回升來,美國史坦普 500 指數期間上揚 10.16%(詳見表一),金融股上漲 28.93%、居 11 大類股之冠。由於金融股受惠升息政策,有效稅率較高,可望成為減稅政策下的最大受益者,加上持有較高的潛在股東權益回報,有利趨動盈餘增長表現,根據摩根大通 (3/6) 預估,2017 年美國金融股的盈餘增長上看 12.6%。

另一方面,美國原油庫存、鑽井平台數量激增的消息面影響,使今年來能源股走勢較大盤落後,但隨沙國能源部長鬆口支持延長減產計畫、亞洲原油報價罕見超越歐洲,反映出亞洲需求正趕上供給,油價醞釀觸底反彈訊號,有助能源股後勢表現。

馬修 ‧ 昆蘭指出,回顧 2014 年油價展開下跌階段,美國鑽井數量自 2000 座高峰銳減至僅剩下不到 500 座,短期鑽井數量雖有所增加,但距離高點仍有顯著差距,況且全球原油供需的失衡狀態正在改善中,國際能源署 (IEA) 最新月報表示,如果 OPEC 維持當前生產水位一直到 6 月份,2017 上半年全球石油市場預估將會出現每日 50 萬桶的供給短缺,且隨美國頁岩油生產商的開採技術與產能效率提升,油價在每桶 40~50 美元區間,不少廠商已經開始獲利;因此,預期第二季煉油廠歲修結束,原油庫存將有機會下降,加上今年來能源股與油價之間的價差已擴大至近五年高點,能源股漲勢相對落後,將有機會展開補漲行情。

高收益債券基金警語:由於高收益債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故本基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。本基金不適合無法承擔相關風險之投資人。本基金較適合投資屬性中風險承受度較高之投資人,投資人投資以高收益債券為訴求之基金不宜占其投資組合過高之比重,投資人應審慎評估。基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。本基金進行配息前未先扣除行政管理相關費用。由本金支付配息之相關資料已揭露於本公司網站,投資人可至本公司網站查閱。

本公司所提供之資訊,僅供接收人之參考用途。本公司當盡力提供正確之資訊,所載資料均來自或本諸我們相信可靠之來源,但對其完整性、即時性和正確性不做任何擔保,如有錯漏或疏忽,本公司或關係企業與其任何董事或受僱人,並不負任何法律責任。任何人因信賴此等資料而做出或改變投資決策,須自行承擔結果。本境外基金經金融監督管理委員會核准或申報生效在國內募集及銷售,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。【富蘭克林證券投顧獨立經營管理】投資基金所應承擔之相關風險及應負擔之費用 (含分銷費用) 已揭露於基金公開說明書及投資人須知中,投資人可至境外基金資訊觀測站 (http://www.fundclear.com.tw) 下載,或逕向本公司網站查閱。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。

上一篇

下一篇