〈鉅亨主筆室〉中國會如何解決「信貸危機」?

鉅亨網總主筆 邱志昌博士

壹、前言

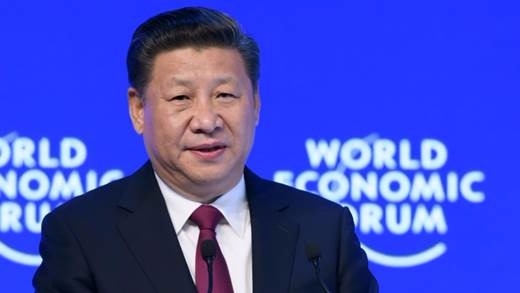

1997 亞洲、2008 年全球金融風暴、及 2014 年底美 Fed 升息;中國多曾經歷過經濟、貨幣、匯率、企業債務、銀行不良債權危機嗎?長期執政的中國共產黨、中央政治局、國務院、人民銀行對這些危機又如何處理?這成為全球金融界、長期關心與矚目議題。誠如中國官員與學者智庫對外所言,中國多有自己方法或手段,解決自己面臨的經濟問題。也就如對沖基金大師索羅斯、過去幾次在瑞士「達沃斯全球金融論壇」會議所說:中國非常清楚它自己社會、經濟與或金融發展的問題所在;也有能力、知道應該運用什麼策略解決自己的問題。以索羅斯優秀投資團隊、與可動用的人脈資源,還有大師擁有與我們非常不對稱的優勢資訊;資訊層次高瞻遠矚。如果中國的確有過金融危機,對沖基金必然就會有避險套利機會。若中國有過處理金融危機的豐富經驗,則在面對信貸、理財商品、房地產泡沫時;就能迅速處理化解,而不會拖著大家一起下海、引爆全球金融風暴。

貳、中國國務院與人民銀行已圓滿處理、解決過三次信貸風暴?!

發展經濟與金融市場應該是,一個國家最有力量的公民共識。本文於 2017 年 1 月 15 至 17 日,應香港貿易發展局之邀,參加在香港灣仔會展中心舉辦,第十屆「亞洲金融論壇」(AFF,Asia Financial Forum);參與國際經濟與財務金融專家、各國財經官員、國際投資銀行業者、中國與香港特區政府官員的演講會。藉此獲知當年全球經濟與金融發展,及全球產、官、學專業關注的核心議題所這是本文第三次參與該項會議。如 2015 年時主要議題在 Fed 升息,與中國經濟著陸 Landing 議題等等。AFF 兩天的議程多很緊湊與聚焦,但也多連結到全球各區域;邀請的主要演講者以香港產、官、學者為主體,貴賓遍及中國各地、東、西歐、中東、東南亞、日本、台灣、韓國與美國等。雖然每年 AFF 議題最後不見得,會在當年金融市場或是往後經濟發展確實發酵。但經過每年一次實際的聞、聽、問、講之後,非常有助於對國際金融視野開闊、與專業觀點驗證;否則恐怕有閉門造車的恐懼。每天在國內看到頭條新聞、很多恐怖社會不幸,有時還真會杯弓蛇影。到國際金融中心聽到的,就多是令人振奮的金融商機;反正大家多是人不是神,多是預測、看水晶球說故事,讓自己免於恐懼自由、放鬆一下也不錯。

這次本文一直想更了解,在去年資金大外逃、人民幣貶值趨勢下,中國到底會或不會發生金融、經濟危機?如果中國經濟掛了、再加上川普、大陸同胞稱特朗普;要以極端保護主義再造強大美國。這對全球金融市場還有笑劇唱?沒唱哭調就阿彌陀佛了吧?在歷經本次會議後;除獲悉全球 2017 年的金融核心商機與風險外。其中最重要的是,終於勉強拼湊出過去幾次,中國經濟與金融問題回顧的思維邏輯。我們發現,在中共中央政治局指揮下,中國國務院與人民銀行解決金融危機的雛型。從蛛絲馬跡中發現,中國並沒有免疫於過去幾次金融危機或風暴;其處理方式與邏輯,也不脫歐美各國政府做法。但這些危機之所以未影響到風暴過後經濟成長,最重要原因是集權執政與行政效率。美國 Fed 有其獨立貨幣政策、與龐大準備貨幣金融資源,因此對金融危機處理有高度效率;但若轉為財政政策,則必然受抑於民主程序議會政治,效率與處理問題速度無法,與中國共產黨集權相提並論。在中國共產黨政策系統中,中央政治局直接指揮國務院與人民銀行;針對系統性風險問題,祭出鋪天蓋地、無所不用其極的補救措施。中國國務院處理經濟風險、金融危機手法與邏輯輯與歐美國家相同,方法也幾乎是一致,但他們卻多想要讓它船過水無痕,因為華人的政權多很要面子!

1997 年亞洲金融風暴發生時,雖然人民幣匯率守住不貶值承諾,但其實當時中國金融體系,不良資產是最嚴重、比率高達 23.5%。這真是驗證當年本文,參觀上海浦東開發案的疑惑;開發建設公司的帶訪者說,這正好是下午 2 點午休時間,因此工作人員多「休息」中。現在以數據也真的驗證,的確建設公司的員工多在「休薪」中。為解決改革開放以來首次金融危機,中國國務院與人民銀行在 1999 年 10 月,批准與協助成立四家不良資產收購公司;將所有金融體系的不良資產一網打盡、彌平金融系統風險。如資本額為 100 億人民幣的中國東方資產管理公司,轄下共有東銀髮展控股、上海東興投資控股、邦信酒店、邦信資產管理、東興證券、中國外貿金融等等。該公司資產管理的對象,主要協助中國銀行、建設與工商銀改制;也透過商業化機制模式收購不良債權、化解金融風險。

叁、收購不良資產就是解決金融危機、這邏輯與思維東西方皆同!

根據 MBA 百科紀載,從成立後到 2008 年 6 月底,該公司共計收購銀行不良資產 6,751.46 億人民幣;其中含中國銀行 2,773.13 億人民幣、建設銀行 1,289.02 億人民幣等等。據此次 AFF 主講人之一,中國華融資產管理公司董事長賴小民說,在 1997 年後的 2008 年全球金融風暴之外;在 2015 年時不良資產規模也曾達到高峰。反而是 2016 年在人民幣貶值中、不良資產發展速度顯著下降、出乎它們預料之外。賴董事長是中國頂尖金融領袖,獲得中國相關金融界大獎無數;他必然也理解這一定是效率市場效應,中國企業對 Fed 升息的預期效應,與他們對景氣循環的觀點使然。對所有全球新興國家而言,2015 年 4 月多是經濟景氣高峰期;由於原物料價格下降、中國企業在 2014 年底、就準備配合黨中央去化多餘產能,進行供給側改革;因此不良資產高峰期提前在 Fed 升息前,2015 年中國企業趕快先自我清算或了斷;在 Fed 第一次升息後反而趨於平靜。

國務院與人民銀行除此策略外,還批准資產管理公司可運用「以債轉股」方式;將企業擺在銀行無力償還的負債,轉變針對其股權,由管理公司以低價收購。賴董事長說,與 2008 年全球金融風暴最大的政策內容不同是;2008 年時以債轉股企業,大多是已經接近或是將要破產的企業。但現在以債轉股主要目的,多是負債比率較高企業要進行去槓桿 De Leverage,多數企業還沒走到破產那一步。總而言之,依據本次 AFF 會議,中國相關產官學所釋放出的訊息,中國真正進行規模化去槓桿,首次是在 1997 年;當時不良資產規模不大,因此人行與國務院決定全吃。但在此之後,因大陸經濟規模與金融市場蓬勃發展,到 2008 年全球風暴後。不良資產規模遠大於 1997 年;國務院與人行還是一次性收購。而也在這兩次大動干戈後決定,要以多家常設的資產管理公司,對不良資產漸進式處理,有就收、該倒閉破產就讓它倒、不再「剛性兌現」。換言之,不良資產出現若已成為常態,那就兵來將擋、水來土掩。反正如果生病若為平常事,每次發燒就不用再那麼大驚小怪,按部就班、慢慢來。在這樣常態化運作下,則企業破產就不會那麼驚天動地、新聞就不會當成每天頭條、邊看新聞邊吐早餐。

肆、一個國家唯有強大金融與經濟力量,才能福蔭世世代代子孫!

這些資產管理公司收購不良資產方式,與以債轉股策略;其實最早的做法多淵源於美國老大哥。羅斯福總統與剛退休的老馬在 1930 年與 2008 年,也多是用這種方法這樣處理。國家動用財政或是貨幣資源,將當時價格暴跌房地產抵押品收購下來;等待惡劣情勢過後、再以市場價格賣出。這樣做長期下來多不會吃虧、大多的確多會等待到資產價格回本獲利的可售出機遇。2008 年的房地美、與房利美就是房地產價格崩盤收購者。而 Fed 或是美國財政部也在當時收購投資銀行,進入美國銀行體系當大股東。這也多是以債轉股、美國政府成為投資銀行主要股東;而對連動債、機構債等等的收購;資產管理公司也多運用這樣的邏輯處理。或許真的是,對於伸出救援之手的善心人、時間會賜給他最好的回報。

除中國議題之外,這次應邀參加第十屆香港亞洲金融論壇 AFF 官員學者也有:日本副財政部長、俄羅斯央行第一副行長、匈牙利經濟部長、英國政府官員。的確這是一個全球性金融會議場合。AFF 論壇一向由香港貿發局總裁主持,香港特首一定是是第一位主講貴賓。這次梁振英先生演講,他非常清描述香港有創新商機;聽得出來他對香港可掌握到中國「一帶一路」、亞洲投資銀行 AIIB 即亞洲基礎建設基金、絲路基金三大商機感到非常自豪。1 月 16 日當天正好是中國國務院批準香港行政區司長林鄭月娥的辭職,這位卸任官員準備在 2017 年 3 月參選特首、香港特別行政區長官;梁振英於 2016 年 12 月 10 日宣布不再競選。但梁先生在香港金融產業地位,卻仍然受到一定的尊重;底下正準備擔任論壇主講者的,有來自中國內地官員、東歐匈牙利經濟部長、日本財政部副部長、英國官員、印尼央行總裁、俄羅斯央行第一副行長及美國諾貝爾獎經濟學家等等;在 2,500 個聽眾群中,中國金融業人員佔據了約一半以上、接近 2/3 席次。梁先生使用流暢英語,暢談一國兩制、敘述香港未來金融商機、金融發展之路。

伍、結論:將政治對立的精力、用在拚經濟與金融發展吧!

香港之所以成為國際金融中心,最重要原因是歷史因素使然;它掌握中國經濟改革中、一波又一波的開放。所有中國改革開放多有它參與空間,遑論過去的社會主義經濟改革;近兩年的深港與滬港通就是。以政治觀點去想,香港領導人可在全世界與中國高官、傑出業者前,大談香港未來金融機遇;這使來自台灣金融業者感受很深。如果這改成是全球半導體會議?則在台上對著全球頂尖高科技業者,侃侃而談應該就是我們的總統了。則這種局面是否可為台灣經濟注入興奮劑?只要專注在經濟發展,內外政治對立絕不會是台灣的未來。在所有台灣每個人中,對公共事務多有自己理想見解與觀點,而且多想說服對方同意支持;雖是少數必需服從多數,但現實是少數也多不甘願、扯後腿的也有。把拚政治對幹的精力,去用在拚經濟或金融發展上,可能大家會因此會更團結、活得更快活些?(感謝香港貿易發展局。)

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇