〈鉅亨主筆室〉中國資產進入泡沫暴風圈?!

鉅亨網總主筆 邱志昌博士

壹、前言

2016 年 11 月 15 日,美國軍方一架水下無人機,在中國南海域進行偵查任務,被中國海軍戰艦鎖定後沒收。五角大廈認為,那是在蘇比克灣 50 海浬的公海,中國軍艦不該進行此一沒入舉動。美國認為在國際公海中,各國軍事活動多有主權豁免;中國官方與軍方沒多餘回應,只是說這東西若是美國的,那拿回去就好。在這次交手語鋒間,中國出奇冷靜、美國則顯得沉不住氣。美國自 2016 年 11 月 8 日後,全國多沉不住氣了;東與西岸各州忙著示威抗議川普的當選,連 11 月 20 日的制式化、選舉人投票多有抗議活動。在此期間中全球資金與美元共舞;美元指數異常強勢。政治講究舞台效果與氣勢、但經濟是真槍實彈。如果「美元指數」是川普與美國股市未來風向球,則「人民幣匯率」便是 2017 年中國共產黨政治局 19 大選舉,與中國房地產價格領先指標。雖然人民幣已經成為 SDR 貨幣,未來各國央行對人民幣儲備數量將持續增加,但自 2014 年以來貶值趨勢仍未改變、近期越演越沉重。依當時 1997 年在北京學術論壇,經歷亞洲金融風暴經驗,如果這種情況是國際資金撤退,則中國在 2017 年下半年起,是否得面對資產泡沫危機?1997 年亞洲金融風暴前與後,人民幣多維持相當穩定的態勢,因為當時中國內地製造業投資商機方興未艾;但在亞洲金融風暴發生後,上海與北京等地外資對房產開發,仍然進入一段不算短的觀望期,沉悶氣氛到 2003 年後才逐漸恢復。

貳、2017 年全球最大經濟與金融風險:中國市場經濟著陸?

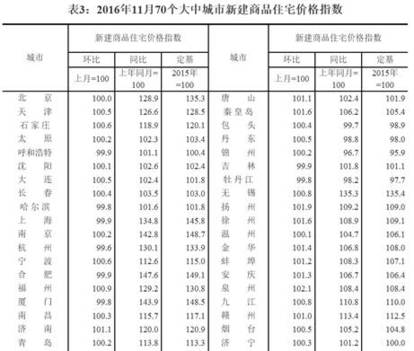

如圖二,中國統計局於 12 月 19 日公佈,2016 年 11 月中國 70 個中、大城市房地產價格變動。根據當天統計局城市師所發表的分析報告,2016 年 11 月下半個月與上半個月相比;中國 70 個一與二線城市中,有 11 個城市房價「環比」是下降或是持平,降幅在 0.1% 到 0.9% 間。這怎麼會用「上半個月」、與「下半個月」資料去比較?這會叫統計學系教授傻眼了;若不以言廢文、由此一數據變化看來,中國房地產似乎有降溫跡象。但其實這是統計方法運作操作結果。學者多知道,如何運用統計方法達成可能的「假設檢定」(Hypothesis Test) 結果;就如同上市公司 CEO 多有「應計裁量權」(Accrual Discretionary) 一樣。在會計原則下進行公司財務報表「盈餘管理」(Earning Management),這是所有公司 CEO 權利、只要會計師願意簽上「無保留意見」就可。當然統計方法運用也多要合乎「大樣本原則」(Large Sample),且所用估計參數 Estimator 多要吻合「估計不偏 Unbiased」、「有效 Efficiently」與「一致性 Consistently」等等。中國統計局分析報告所用的「期間」(Period) 實在讓人困惑,因為它是用「半個月」的環比;房地產的價格變化會是與股價一樣快速?有必要用到半個月這麼短的期間去比較?財金文獻在做驗證時,除非是 Micro Structure、否則用這麼短的期間資料,無異要告訴大家「此地無銀三百兩」?統計數據是政府決策單位重要參考數據,無論好壞多應真實以對;官員與學者多要有對事實誠信的傲骨,否則不要說是謙卑、千杯、萬杯也沒用。

在進行縱向或橫向比較中,統計參數計量驗證很少用「半個月」為期間,除非是出了什麼特別事件、極有可能是在當月中發生足以改變原來趨勢的事件 (Event),否則不會用半個月為一期?對任何變數時間序列比較有,原始資料法比較法、或將原始資料指數化、或把它用 Log 方式處理後進行比較。而比較方式有「橫斷面」Cross Section、例如以上海 2016 年 11 月房價與北京同期比較。或是以「縱斷面」自我比較、例如以上海今與去年同期房價比較,也就是「同比」意思;而若以這一期與上一期相比是為「環比」。中國統計局分析報告中,只是一個月上半與下半月比較,因此最核心評論為,中國當局打房政策是有效的。但如果檢視中國統計局在當天所公告月資料,則卻見到在美 Fed 升息預期下,大陸房地產價格仍然持續上揚。如圖二,北京與上海房價與 2015 年相比、今年上揚 35.3% 與 45.8%;而與去年同樣是 11 月相比,則上揚 28.9% 與 34.8%。也就在中央與各地方,多發出阻擋房價上揚行政命令後,房價還在持續上揚;這與近期人民幣兌換美元匯價的弱勢變化相當不對稱、不知道是美元指數想要「看不開」、還是中國房地產想要登陸太陽、想成為自我狂燒的火鳥。

叁、末日狂歡?中國房地產在資金外流下還在炒作!

不是中國不信守承諾、是江河日下、人在江湖身不由己?中國資金外流情況是有史以來嚴肅,2016 年以來因人民幣不斷貶值,近期中國人民銀行開始進行短期資本管制。繼上週六中國金融監管單位,對境外銀聯卡在澳門 ATM 提款,單次由 1 萬人民幣降為 5,000 元人民幣後;上週人行不斷在貨幣市場進行「逆回購」等短期資金寬鬆投放,也開始限制外資企業每筆 500 萬美元資金匯出、進行資本管制。但就跟撈到美國水下無人機一樣,人民銀行長周小川輕描淡寫,提及此為短期管制措施。媒體報導,香港金融監理局長陳德霖說,此項措施會延長多久沒人知道,近期還會有不少資本進出中國管理原則多會修正。換言之,1997 年時候中國可以「盈餘管理」方式,將當時資金外流情況美化,但成為 SDR 貨幣一員下,IMF 與 BIS 及國際信用評等機構,要求財政與國際收支帳資訊透明,如此輕描淡寫其實無異外強中乾、顫抖說沒事會讓人更覺得有事、「代誌不小條」。

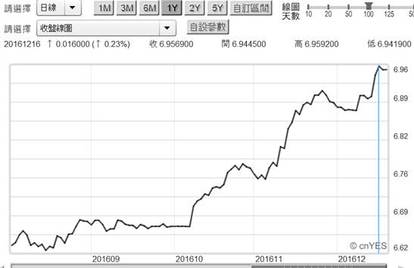

強勢美元的吸金威力已使中國資本帳出現狀況。國際收支分經常帳、資本帳與金融三種帳,中國經常帳相當穩健。但與 1997 年亞洲金融風暴最大差異是,人民幣兌換美元匯率無法信守,2015 年 4 月起李克強總理所承諾的不貶值。或說它的經濟規模已夠大,雖然還是在社會主義管控下、但卻已經是市場經濟、全球第二大經濟體、匯率身不由己。1997 年當時人民幣兌換美元是固定匯率,當時中國仍是資本管制國家;雖然也有地下資本外流,但終究沒有撼動匯價。而此次美元升息風暴卻來勢洶洶,在預期 Fed 將升息下、人民幣匯率大幅快速貶值;由 10 月 7 日 6.668 兌換 1 美元,貶值至 12 月 16 日 6.957 兌換 1 美元;貶值幅度為 4.33%。而自 2015 年 4 月初李克強總理不貶值說,匯價也由 6.201 兌換 1 美元貶值 5.08%,貶值趨勢顯著。

就在人民幣匯率不斷貶值、中國進行資本管制下、中國大陸債券市場爆發「債券代持」信任危機。所謂「債券代持」是指持有債券投資機構,為要加速投入債券成本與利息回收,因此先將債券暫時賣給另外一個投資機構,而先將部份投資資金回收,但買賣雙方仍然寫下附買回條款。這在債券價格波動不大趨勢中,買方與賣方多有利可圖,代持者可以拿到債息報酬,而賣方可盡速收回投資資金,再拿這筆資金去做再投資。但在 Fed 升息前後,這些債券變現性出了問題;因為貨幣市場利率上揚,債券價格下跌,可能搞到乏人問津。對於代持機構而言,他用當時市場價格雖是暫時買入,但是賺到的只有債息;以後還是要用屆時市價賣回給原持有機構。那這樣會有什麼問題?因為未來在通膨預期、及 Fed 將在 2017 年升息三次預期下,債券價格如果像扶不起阿斗一路跌?最後代持者賣回給原有投資機構的所得將大幅減損。

因此代持者目前是可能苦不堪言,想先把它先賣掉又怕賣不掉、賣得掉時候不知要賠上多少本;而不賣又是價格直落落。由於代持機構是透過券商保證,但保證機構券商卻不認帳,將責任推給是員工個人行為。最後經過證監會協調、券商賠出 5 到 10 億人民幣,才未引爆債市信任與流動性風險。這種事過程聽起來非常像是,Off-Balance Sheet 表外融資的 2008 年連動債商品危機,與多年前霸菱衍生性商品操作失利的翻版。員工為求手續費業績收入、安排發債與買債等多方,進行多層次槓桿交易;最後在利率升高、債券價格下跌後樹倒猢猻散,而發行證券公司為避免關門大吉馬上跟員工切割。

肆、結論:面對現實、實事求是!

其實中國大陸類似這種包裝再包裝,Off-balance Sheet 商品不少,在主體商品價格極端風險出現後,泡沫一散、圈內一脫拉庫投資參與者全部中槍。以這個邏輯去檢視排隊購屋抽號碼牌、或是為符合限購令去搞假離婚的房地產亂象;這種以保證金交易、買預售房根本不用自備款,抽到號碼牌轉手就賺幾十萬人民幣房屋保證金交易,就是全民瘋狂炒屋結果。天下沒有只會上揚不會跌價的房產價格,雖然再過二、三十年來看,都會區房產價格還是步步高升,但即使是紐約與香港等大都會區,房價也多是在長期上升趨勢中有循環起落。中國統計局以半個月的環比來驗證,中國國務院打房、或壓抑房價的有效性,這可能只會使穩房政策更落後、問題的積蓄力道與風險更嚴重。統計學專家最大價值在於中肯表達事實呈現,不是為財金政策背書;更遑論財金政策的制定與推出,其過程與投資股票一樣;專家學者對未來肯定會有明確見解,但大家也多是小心翼翼、步步為營。政策有認知、訂定、執行與效用等四大落後;而決策者所要參考的數據與報告,若只是為迎合政策、最後將會斷送政策先行決心、拖延處理黃金關鍵時刻、引爆危機。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇