成立最早的產業股票-環境生態基金 (台灣核備銷售)-木星生態基金

鉅亨台北資料中心

近期環境生態類股表現,雖然受到新興市場經濟前景不佳的衝擊,但九月底中國國家主席習近平訪美之時,與美國共同承諾將協力對抗氣候變遷,因此中國在美國於今年8月3日宣佈潔淨能源計劃(Clean Power Plan)之後,預計將於2017年啟動限制碳排放等計劃。透過目前全球兩大主要經濟體的政策規範,在可見的未來對於提升能源效率,及結合不同發電來源,達到逐漸減少碳排放量的目的,將更為積極,預期也將提升能源效率,及環境潔淨設備業者的商機。

木星生態基金為台灣核備銷售的產業股票-環境生態基金組別中,成立期最早的基金。Charlie Thomas為此基金經理人,他於2000年,從英國BP加入木星SRI團隊,擔任環境分析師,並自2003年9月起,開始管理木星生態基金。Thomas帶領環境投資團隊,並已累積15年的環境策略投資經驗。他也受到於2006年加入此公司的助理經理人-Abbie Llewellyn-Waters之輔助,管理此基金。此外,另有永續投資研究團隊的兩名成員,共同協助經理人進行投資研究。他們共同以此基金的道德目標,進行選股及發想研究方針。

★投資策略部分:

此基金經理人著重於長期投資,並結合基金主題式策略及由下而上的選股方針。他鎖定的企業主要透過產品、服務或營運過程,提供環境保護的解決方案,並堅信相關領域的企業能提供出色的投資報酬。

選股過程與長期環保議題的驅動力相連結,並檢視所追蹤研究企業的多方潛力,以判斷投資標的能否長期獲利。此研究團隊重視對生態產業發展的三個關鍵趨動力-基礎設備、能源效率、人口結構。經理人首先會依據企業價值評估方法,動能指標,及未能預期的企業獲利,對投資標的進行量化篩選。

一旦個股經過量化工具的篩選,研究團隊就緊接著進行詳盡的股票分析,並搜尋在成長階段的市場環境中,能提供出色產品、服務,且由經驗豐富團隊所經營管理的企業。此外,他們也會觀察,當經營團隊焦點放在追求高品質企業獲利之時,是否也能同時管理企業擴張。其他一併考量的項目,也包含損益平衡表的強度,獲利增長的前景,並對總體經濟進行研究分析,以探討經濟環境變化可能對不同產業的影響。

★投資組合方面:

此基金主要投資於具有強勁增長前景的全球中、小型企業,同時此基金的持股呈現經理人對英國企業的偏好。此基金的主題式投資,主要鎖定廣泛的環保議題上。對此,我們經理研究團隊認為,聚焦的投資主軸能降低風險,並在不同市場環境中賺取超額回報。

雖然此經理人搜尋能永續增長的企業,但仍對企業價值評估保持警覺性,這點可從他對歐洲太陽能企業於近幾年敬謝不敏的態度可看出端倪。同時,此基金也顯現經理人長期對新興市場,及再生能源產業抱持減碼的態度,其中又以太陽能及風力發電行業為最。近年由於各國政府刪減補貼,致使太陽能及風力發電行業幾近孤立無援的在疲弱市場需求中掙扎。

此團隊於近年對再生能源產業的持股,已維持較以往為低的曝險部位。經理人轉而專注在於近年漸成主流,且競爭力增加的廢物處理、能源效率行業。此外,併購議題則是經理人專注的另一個議題,也顯示此團隊重視損益平衡表的強度,以及企業能否維持穩固的長期增長前景。

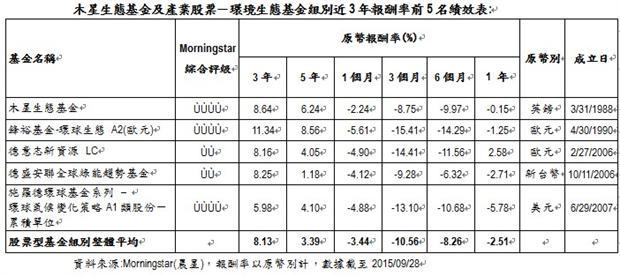

★基金績效及風險方面:

截至2015年7月31日止,此基金的首要持股為PALL(4.71%),該公司專注於將氣體或液體過濾、淨化、分離等技術。該公司股價雖然波動度較高,但也為此基金表現貢獻甚多,同時此行業受惠於目前全球深受水資源、空氣汙染問題的影響,獲利前景依然樂觀。此基金第二持股Cranswick plc.(3.86%)從2011年第四季開始逐步攀升,為此基金表現貢獻甚多,同時該公司於近期表示,今年上半年的獲利略為超過該公司董事會的預期,因此,對其股價表現可有所期待。

風險方面,截至2015年8月31日止,此基金的上漲獲利比率(upside capture ratio)為94.2,低於該基金組別的平均值103.4;下跌防禦比率(downside capture ratio)為92.3,遠低於該基金組別的平均值122.6。代表此基金在市場有強勁表現時,報酬率未必會優於同基金組別平均,且在市場下行時,抗跌能力則遠超過同基金組別平均。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇