如果美國今年不加息,誰最受益?

鉅亨網新聞中心

|

事件:近日美聯儲三號人物dudley稱若金融環境持續收緊將影響未來決策;美元指數暴跌更新三個月以來新低,油價大幅反彈。美國1月ism非制造業指數創兩年來最低,服務業增長放緩。

我們的觀點是:安慰劑而非興奮劑,換美金不如買黃金!

一、加息或延后至17年,美元指數大幅下跌。

美聯儲三號人物稱若金融環境持續收緊將影響未來決策,表態鴿派。2月4日的最新聯邦基金利率期貨市場的數據顯示,16年年內各月份加息概率均在40%以下,當前投資者預計美聯儲今年會暫停加息,加息預期延后到17年。

二、美國經濟初顯疲態,貨幣寬鬆欲罷不能。

最近美國經濟有走弱跡象,核心原因應是股市下跌導致的財富效應縮水。因為在金融危機以后,全球的股市都是靠央行放水掙錢,去年12月美國加息導致了美股大跌,而這對居民和企業的財富都會有明顯損害。在這種背景下,雖然美聯儲希望利率正常化,但是市場已經對寬鬆貨幣上癮,所以美聯儲一旦稍微口氣軟化,市場就開始憧憬加息大幅延后。

三、放水效果邊際遞減,安慰劑而非興奮劑。

最近大家把視角轉向美國,期待全球重啟新一輪寬鬆周期。但是從之前日本的經驗看,經過多年的qe之后,由於實體經濟一直沒有明顯改善,所以資本市場也一直難有真正起色。央行也擔心資產泡沫的長期持續對經濟不利,所以在寬鬆上總是心猿意馬,而市場在屢次失望受傷之后,對央行再度寬鬆的態度和效果必然心存疑慮,所以當年qe第一次來臨的時候好比是興奮劑、因為大家對結果堅信不疑,現在頂多是安慰劑、因為大家已經變得將信將疑。

四、人民幣匯率或暫穩,資本市場短期喘息。

在央行不可能三角中,此前為了穩定匯率貶值,央行被迫部分放棄了利率政策,國內降準降息屢次延后,寬鬆受限也使得國內資本市場的表現受到抑制。如果人民幣匯率短期穩定,那么央行利率政策的空間會短期打開,有助於穩定疲弱的資本市場。

五、長期看經濟是根本,金融不是煉金術。

無論是近期美股的下跌還是中國的股災,其實都是給政策制定者一個教訓,金融不是煉金術,因為根源還是在實體經濟。而對於中國而言,過去幾年的m2翻了好幾倍,而這也是解釋在經濟不景氣的情況下,中國的股市、房市輪番上漲的根本原因,也是匯率貶值壓力加大的主要原因。今年政府已經明確轉向供給側改革,意味著愿意付出短期陣痛的代價來恢復實體經濟的真正健康,這對人民幣匯率和資本市場的長遠有利。所以無論是美國還是中國,其實寬鬆貨幣的地位都在下降,而把經濟放到了首位,這也就意味著未來資本市場將是實體經濟的對應,而很難像以前那樣有過度反應。

六、黃金或是保值的最佳選擇,換美金不如買黃金!

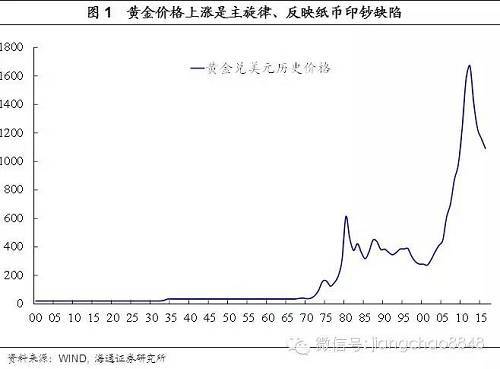

從貨幣角度觀察,我們發現最值錢的貨幣其實是黃金,因為黃金過去100年相對於美元漲了100倍,原因在於黃金的供給是有限的,而各種貨幣在央行印鈔之下都膨脹了無數倍。但黃金本身不創造價值,所以在經濟高增的時代,實體和金融資產都可以提供高回報,這時黃金肯定比不過各種資產。但如果經濟持續低增,其實實體和金融資產的回報率都會下降,金融的高回報由於缺乏實體經濟的支撐也不可持續,而央行肯定會被迫印鈔,那么相比之下其實只有黃金最能保值。尤其是對於國內投資者而言,在多年賺夠了房市、股市的財富之后,未來的首要任務是保住財富,而在外匯管制受限的情況下,黃金不失為最佳選擇之一,也就是我們一直講的“換美金不如買黃金”!

具體來看:

第一、加息或延后至17年,美元指數大幅下跌。

美聯儲三號人物,紐約聯儲主席dudley近期接受采訪時表示,12月加息以來金融環境已經收緊,若這種狀況持續下去,那么將令美聯儲加息承壓。美元走強將傷害美國經濟。他表示,如果金融狀況持續惡劣,將嚴肅對待,並且必須弄清金融狀況是否反映經濟真實情況。美元指數應聲暴跌更新三個月以來新低。

1月美聯儲會議紀要曾表示,全球經濟金融動盪會傳導給美國,議息會議委員會也會評估這些波動對美國就業市場和通脹的影響。2月4日的最新聯邦基金利率期貨市場的數據顯示,市場預期的美聯儲今年3月加息概率僅為14%,6月美聯儲加息的幾率僅為22%,9月美聯儲加息的幾率僅為26%,12月加息概率也只有32%,均不到50%,這表明當前投資者預計美聯儲今年會暫停加息,加息延后到17年以后。

第二、美國經濟初顯疲態,貨幣寬鬆欲罷不能。

近期美國經濟疲態盡顯。15年q4的gdp增速僅為0.7%,1月ism非制造業指數53.5,大幅不及預期;高利率和強美元對美國經濟復甦不利,但是整個2015年美元指數升值了8.8%,美國長期國債利率也很高、基本都在2.2%以上,也並未對15年的美國經濟有顯著負面影響。而最近美國經濟有全面走弱跡象,其實近期無論美國國債利率還是美元指數近期甚至都是下降的,因此不應是強勢美元導致了美國經濟走弱。

股市下跌導致的財富效應縮水,市場對寬鬆欲罷不能。從去年加息至今,美國標普指數已經下跌了7.7%。在金融危機以后,全球的股市都是靠央行放水掙錢。比如美國的許多老牌公司過去幾年業績沒有增長,但是利用低利率的優勢、持續發債回購股票,使得股息率看上去很美、股價表現也一度很美,去年12月美國加息使得這一遊戲中斷,而美股也應聲大跌,而這對居民和企業的財富都會有明顯損害。在這種背景下,雖然美聯儲希望利率正常化,但是市場已經對寬鬆貨幣上癮,所以美聯儲一旦稍微口氣軟化,市場就開始憧憬加息大幅延后。

第三、放水效果邊際遞減,安慰劑而非興奮劑。

最近日本突然實施負利率,歐央行也表態進一步加大寬鬆力度,大家也把視角轉向美國,期待全球重啟新一輪寬鬆周期。但是從日本的經驗看,經過多年的qe之后,由於實體經濟一直沒有明顯改善,所以資本市場也一直難有真正起色。因此全球包括美國在內的根源都在於實體增長乏力,美國表現的較好,目前的年均經濟增速也就是在2%左右,盈利增速也僅在個位數,所以過去的股市上漲遠超企業盈利改善幅度,意味著大家都在賺央行放水的錢,而市場和央行對此都是心知肚明。

但問題在於,央行也擔心資產泡沫的長期持續對經濟不利,所以在寬鬆上總是心猿意馬,而市場在屢次失望受傷之后,對央行再度寬鬆的態度和效果必然心存疑慮,所以當年qe第一次來臨的時候,好比是興奮劑、因為大家對結果堅信不疑;現在頂多是安慰劑、因為大家已經變得將信將疑。

第四、人民幣匯率或暫穩,資本市場短期喘息。

美國加息是全球市場最大的風險,也是人民幣貶值壓力的重要來源,所以美國加息延后對於人民幣穩定短期有利,離岸人民幣昨晚大漲逾200點。而在央行不可能三角中,此前為了穩定匯率貶值,央行被迫部分放棄了利率政策,國內降準降息屢次延后,寬鬆受限也使得國內資本市場的表現受到抑制。如果人民幣匯率短期穩定,那么央行利率政策的空間會短期打開,有助於穩定疲弱的資本市場。

第五、長期看經濟是根本,金融不是煉金術。

經濟才是根本,金融只是對應。今年以來,全球市場黑天鵝屢現,其實是在於與央行貨幣寬鬆的博弈。從短期看,央行與市場是同一條戰線,市場希望央行放水、央行也愿意放水,因為只要股市上漲、經濟回升,大家皆大歡喜。但問題在於,靠央行放水實現的資本市場繁榮本身屬於泡沫,無論是近期美股的下跌還是中國的股災,其實都是給政策制定者一個教訓,金融不是煉金術,因為根源還是在實體經濟。所以對於美國加息與否,其實市場預期也只是一種判斷,根源還在於美國經濟,如果美國經濟不好、就不支援持續加息,但經濟不好其實金融市場也很難真正好轉。而如果美國經濟能夠穩定在2-3%左右增長,那么美國的利率水平回到2-3%之間其實也很正常,但加息對金融市場也不利。

貨幣超發匯率承壓,寬鬆貨幣地位下降。而對於中國而言,過去幾年的m2翻了好幾倍,而這也是解釋在經濟不景氣的情況下,中國的股市、房市輪番上漲的根本原因,也是匯率貶值壓力加大的主要原因。今年政府已經明確轉向供給側改革,意味著愿意付出短期陣痛的代價來恢復實體經濟的真正健康,這對人民幣匯率和資本市場的長遠有利。所以無論是美國還是中國,其實寬鬆貨幣的地位都在下降,而把經濟放到了首位,這也就意味著未來資本市場將是實體經濟的對應,而很難像以前那樣有過度反應。

第六、黃金或是保值的最佳選擇,換美金不如買黃金!

貨幣的價值在於降低供給。目前雖然美國、中國都意識到貨幣放水的缺陷,但是在經濟和市場壓力之下,估計也會暫時性妥協,因而全球貨幣寬鬆或會暫時延長。而從貨幣角度觀察,我們發現最值錢的貨幣其實是黃金,因為黃金過去100年相對於美元漲了100倍,原因在於黃金的供給是有限的,而各種貨幣在央行印鈔之下都膨脹了無數倍。

黃金不創造價值,所以比不過有增長的資產。但黃金本身不創造價值,因此從長期看黃金其實比不上能創造增長的資產,比如說投資美債和美股的回報率長期要好於黃金。所以在經濟高增的時代,實體和金融資產都可以提供高回報,這時黃金肯定比不過各種資產。過去幾年的黃金持續下跌,其實是因為金融市場持續繁榮、市場憧憬實體經濟復甦,令黃金持續失寵。

經濟低增時代,黃金或是保值佳選,換美金不如買黃金!金融不是煉金術,但如果經濟持續低增,其實實體和金融資產的回報率都會下降,金融的高回報由於缺乏實體經濟的支撐也不可持續,而央行肯定會被迫印鈔,那么相比之下其實只有黃金最能保值。尤其是對於國內投資者而言,在多年賺夠了房市、股市的財富之后,未來的首要任務是保住財富,而在外匯管制受限的情況下,黃金不失為最佳選擇之一,也就是我們一直講的“換美金不如買黃金”!

文章來源:微信公眾賬號姜超宏觀債券研究

- 中東戰火重塑市場格局!避險貨幣面臨考驗

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇