匯改十年國內匯市發展有條件實現重大突破

鉅亨網新聞中心 2015-09-30 15:33

北京(CNFIN.COM / XINHUA08.COM)--外匯局30日發布2015年上半年中國國際收支報告。報告以專欄形式指出,未來國內外匯市場發展有必要、更有條件在匯改十年基礎上實現新的重大突破,為完善人民幣匯率形成機制改革創造更好的市場基礎。

但客觀看,當前我國外匯市場仍存在一些新興市場共性和中國自身特有問題,例如交易機制不靈活、市場主體類型單一、對外開放程度偏低、基礎設施不健全等。

附:專欄6 匯改十年的外匯市場發展及面臨的挑戰

改革開放前,我國實行統收統支的外匯管理體制,沒有外匯市場的基礎和概念。改革開放后,我國外匯市場起步於1980年外匯調劑業務和此后的外匯調劑市場,規範於1994年銀行結售匯制度和全國統一的銀行間外匯市場。2005年7月21日,我國完善人民幣匯率形成機制改革,外匯市場進入新的更高發展階段。豐富交易品種,滿足多樣化匯率風險管理需求。

匯改以來,國內外匯市場由原先僅有即期交易和部分銀行試點的遠期交易兩類產品,擴大至外匯掉期、貨幣掉期和期權產品,具有了國際市場基礎產品體系。

同時,為降低跨境貿易和投資的匯兌成本,支援外匯市場增加交易幣種,包括美元、歐元、日元、港元、英鎊、澳大利亞元、新西蘭元、新加坡元、加拿大元、林吉特、俄羅斯盧布、泰銖(區域交易)和堅戈(區域交易)共十三種,基本涵蓋了我國跨境收支的結算貨幣。

擴大市場主體,構建多元化的市場主體層次。匯改以來,銀行間外匯市場開始打破原先單一銀行的參與者結構,允許符合條件的非銀行金融機構和非金融企業入市交易。

同時,根據港澳和跨境人民幣業務發展需要,一批承擔境外人民幣清算職能的境外銀行相繼進入銀行間外匯市場,還有更多的境外銀行在跨境貿易人民幣結算業務項下與境內銀行開展場外外匯交易,市場對外開放程度逐步提高。截至2015年上半年銀行間外匯市場共有會員488家,包括境內銀行415家、財務公司56家、基金證券2家、企業集團1家,境外清算行14家。

健全基礎設施,促進市場運行提效率防風險。銀行間外匯市場交易模式由2005年匯改前電子集中撮合單一模式,擴大至集中撮合與雙邊詢價並存、電子交易與聲訊經紀互補的多樣化模式,並建立分層做市商制度。同時,積極推進清算和資訊設施建設,2009年開始對場外交易嘗試集中凈額清算,2014年正式啟動中央對手方清算業務,並基本實現了與交易同步的資訊數據全覆蓋集中采集和管理,具有了較為完備的交易報告制度。此外,推動中國外匯交易中心、上海清算所作為重要市場組織的綜合化和專業化發展。

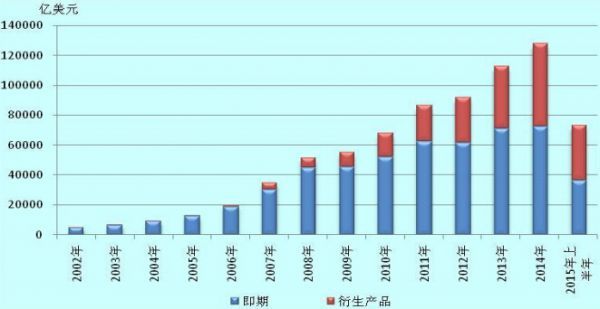

中國外匯交易市場交易量概況

數據來源:國家外匯管理局、中國外匯交易中心。

2014年,我國外匯市場人民幣對外匯交易各類產品累計成交12.8萬億美元,較2004年增長12.3倍,其中衍生品交易量占比由2004年1.8%增長至2014年43%,外匯市場深度和廣度進一步擴展,為推進匯率市場化改革和支援市場主體適應匯率雙向波動提供了有力保障。

過去十年外匯市場取得的發展成就是我國全面深化經濟改革和對外開放、深入推進金融市場發展的必然結果,未來仍面臨重大發展機遇。中國經濟工業化、資訊化、城鎮化深入發展,經濟結構轉型加快,對外開放水平進一步提高,特別是人民幣可兌換和國際化進程加快,將推動跨境交易規模擴大、類型增多,為外匯市場持續發展提供了基礎。

同時,隨著人民幣匯率雙向浮動彈性增強,各類經濟主體的風險意識不斷提高,如何更有效地擺布本外幣資產負債和防范利率、匯率等市場風險,為外匯市場深化發展創造了需求。

但客觀看,當前我國外匯市場仍存在一些新興市場共性和中國自身特有問題,例如交易機制不靈活、市場主體類型單一、對外開放程度偏低、基礎設施不健全等。

2015年8月11日,中國人民銀行完善人民幣兌美元匯率中間價報價,並在下一步推進匯改安排中提出加快外匯市場發展,豐富外匯產品,推動外匯市場對外開放,延長外匯交易時間,引入合格境外主體,促進形成境內外一致的人民幣匯率。展望未來,國內外匯市場發展有必要、更有條件在匯改十年基礎上實現新的重大突破,為完善人民幣匯率形成機制改革創造更好的市場基礎。

- 2025掌握債券投資契機主動 + 靈活

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇

2015年上半年中國國際收支報告.pdf

2015年上半年中國國際收支報告.pdf