鉅亨網新聞中心

曾於 1993-2005 年期間,擔任美國里奇蒙聯邦儲備銀行 (Richmond Fed) 經濟學家暨政策顧問的 Goodfriend,上周四 (1 日) 接受《CNBC》電視節目訪問時表示,從 1960 年以來美國經歷過的 8 次經濟衰退期來看,Fed 為了成功刺激經濟,必須將短期利率拉低至比長期利率少 2.5 個百分點的水準。

現任美國卡內基梅隆大學經濟學教授的 Goodfriend 進一步指出,由於目前美國 10 年期公債殖利率為 1.5%,意味美國經濟若再度衰退,Fed 至少得降息至 -1%。

新聞來源: 鉅亨網 2016-09-05

鉅亨解讀

降息有利於債券、升息不利於債券,但從政府公債、新興市場債券到高收益債券,各類債券內容與特色不一,簡單透過存續期間、利差及信用評等三個名詞,投資人可以更容易找到適合自己的好債券基金。

1. 存續期間 (Duration)

存續期間為投資人持有債券之平均到期期限,可用以衡量每單位利率變動對債券價格變化

對於債券或債券型基金,投資人往往擔心升息可能帶來的下跌壓力,而存續期間便是衡量升息所帶來影響的關鍵。以美銀美林全球政府公債指數為例,截至 9 月 5 日,該指數的存續期間為 8.23 年,當美國聯準會升息 0.5%,該指數的投資人便會面臨 4.12% 的損失 (8.23 年乘以 0.5%)。因此,假設投資人極端看壞美國經濟狀況,並認同 Goodfriend 教授的降息看法,存續期間最長的基金便是合適標的。

特定債券殖利率與無風險利率 (多用美國公債殖利率) 間差距,可用以衡量違約機率變化

若聯準會升息 1%,政府公債殖利率上升幅度往往也接近 1%,但新興市場債或是全球高收益債的上升幅度卻不見得相似,而背後原因便是與公債間的利率差距。全球高收益債券與公債間利差高達 515 個基點 (過去 10 年平均為 640 個基點),當美國升息時,此類較高收益資產利率上升幅度可能遠大於美國本身升息幅度,此額外上升幅度即為利差擴大空間。假設美國升息 0.5%,而全球高收益債與公債間利差上升 100 個基點 (1%),美銀美林全球高收益債券指數將下跌 5.97%(3.98 年乘以 1.5%)。

第三方機構根據違約風險高低,讓投資人可快速掌握公司或國家的金融信用評等

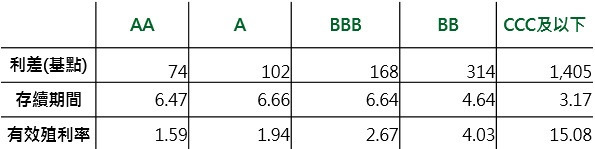

不同債券型基金揭露資訊不盡相同,但大致都會提供存續期間及信用評等分佈給投資人,因此,除了存續期間及利差外,信用評等為最後一個重要觀察指標。根據美銀美林的債券指數,信用評級越高的債券,存續期間往往較長,而利差往往較低,意味著若升息幅度不高且利差無大幅變動時,較低評級債券的傷害似乎較小 (因為存續期間較短);但若升息速度過快,讓違約率升高並促使利差跳升,則低評級債券恐遇打擊。

鉅亨投資策略

基金操作上,建議如下:

假設美國於今年底升息一碼,存續期間較短且利差上升空間較小的投資級債券,在升息時的下跌空間明顯較小,在升息依舊充滿問號且不確定性較高的當下,建議投資人以投資級債券為主的債券型基金為佈局重點,來因應第四季可能到來的波動。

>> 新興市場債的三個未來

鉅亨網投顧 獨立經營管理

本資料僅供參考,鉅亨網投顧已盡力就可靠之資料來源提供正確之意見與消息,但無法保證該等資料之完整性。內容涉及新興市場部分,因其波動性與風險程度可能較高,且其政治與經濟情勢穩定度可能低於已開發國家,也可能使資產價值受不同程度之影響,匯率走勢亦可能影響所投資之海外資產價值變動。本文提及之經濟走勢預測不必然代表基金之績效,投資人應依其本身之判斷投資,若有損益或因使用本資料所生之直接或間接損失,應由投資人自行負責,鉅亨網投顧無須負擔任何責任。請勿將本資料視為買賣基金或其他投資之建議或邀約。本資料所示個別公司係為說明或舉例之目的,並非推薦個股之投資。

投資人投資以高收益債券為訴求之基金不宜占其投資組合過高之比重。由於高收益債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。投資人應審慎評估,該等基金不適合無法承擔相關風險之投資人。

上一篇

下一篇