鉅亨台北資料中心

◆ 個股表現為主 高股息及 ROE 優勢股相對看好

台股在資金行情推升下,不論在全球或亞股中,上攻力道皆相對強勢,展望後市,台新 2000 高科技基金經理人沈建宏表示,外資在台指期多單 OI 仍有 6~7 萬口以上,顯示資金行情尚未退燒,不過,外資也開始同步買 T50 反 1 與 PUT 賣權,台股後市上漲動能恐將減緩,投資人宜有居高思危意識。而在大盤指數表現空間有限下,短線將是個股表現為主,選股宜以長線保護短線為原則,具高股息及 ROE(股東權益報酬率)優勢的個股相對看好。

沈建宏表示,分析台股下半年基本面,7 月北美半導體 book to bill ratio 雖有回升且連 8 個月在 1 以上,但後段設備 B/B 早在 5 月便跌破 1,且連 3 月下滑,7 月更滑落到 0.79,加上近期半導體廠商法說會普遍預期第四季將進行庫存調整,因此第三季可能是半導體景氣高點;在蘋果新產品方面,iPhone 手機銷量已連三季較去年同期衰退,Macbook 系列在下半年大改款後,成長性較值得期待;唯一的利多是雙 D(DRAM、面板)報價轉佳,面板漲勢可望延續至 10 月。

傳統產業方面,塑化報價並未跟上油價漲幅,呈現上肥下瘦,鋼鐵的庫存仍在高檔,僅汽車產業受惠汽車電子的帶動,相對穩健。在產業下半年成長趨緩下,國內上市櫃公司第三季獲利的成長率恐將低於往年,估計 2016 年全年獲利將是衰退的格局。

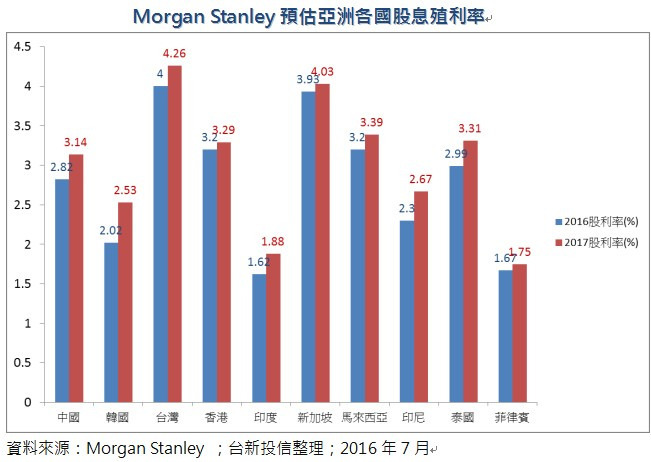

沈建宏指出,雖然台股基本面未出現太令人振奮的訊息,但仍是今年外資加碼最力的亞股市場,外資今年以來買超台股已逾 4000 億元,持股比重達 40%,資金熱度堪比 2008~2009 年,最大的關鍵在於台股具有高股息、高 ROE、匯率升值幅度相對低、獲利下修幅度不大等四項優勢。就股利率而言,Morgan Stanley 預估台股 2016 年及 2017 年皆達 4% 以上,明顯優於其他亞股市場。

沈建宏表示,在個股表現之下,選股宜朝高股息殖利率、技術面相對低檔、2017 年業績題材展望佳等三大方向布局,看好四大族群,包括:汽車零組件與汽車電子;中國十三五計畫受惠股(如文創、二胎化概念股);具利基題材的設備、材料、PCB 供應鏈;成長動能佳的網通股。

本基金經金管會核准或同意生效,惟不表示絕無風險。本公司以往之經理績效不保證基金之最低投資收益;本公司除盡善良管理人之注意義務外,不負責基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書 (或簡式公開說明書) 及風險預告書。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險應詳閱基金公開說明書。有關基金應負擔之費用及相關投資風險已揭露於基金之公開說明書中,投資人可向本公司及基金銷售機構索取,或至本公司網站及公開資訊觀測站中查詢。

上一篇

下一篇