【朱挺豪專欄】升息是遲早的,重點是升息帶來的投資機會要把握

鉅亨網投顧總經理 朱挺豪

升息或不升息,還真是個難題。這不僅困擾一般投資人,對專業的老手乃至政府官員都是。根據媒體報導,有三十年華爾街工作經驗的加拿大豐業銀行策略師Guy Haselmann,就對彭博表示從未見過聯準會今天某位委員發言贊成延後升息,隔天另一位委員就跳出來呼籲立即行動。而新興國家的央行也跳出來喊話,甚至印尼央行資深副總裁與祕魯央行總裁還呼籲聯準會趕快升息。

主張升息的論點,認為不升息代表經濟有隱憂,可能聯準會看到了市場沒看到的潛在危機,因此會加深市場對於未來景氣的悲觀看法,對經濟反而是負面效果。主張延後升息的一方,則認為升息將引發新興市場資金外逃,促使金融危機,造成經濟崩潰,進而反噬美歐經濟,最終拖累全球景氣。

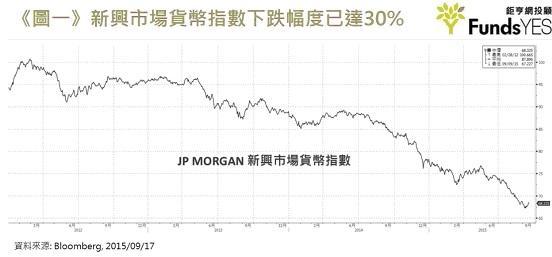

兩者都言之成理,但也非完全無漏洞,例如聯準會真能看到市場沒看到的問題,而提前採取有效的預防措施嗎? 如果聯準會這麼厲害,那應該就沒有2008年的金融海嘯了。再者,升息會引發新興國家資金外逃嗎? 其實,市場通常是提前反應,看看現在許多新興市場的匯率貶得有多深就知道了(見圖一)。

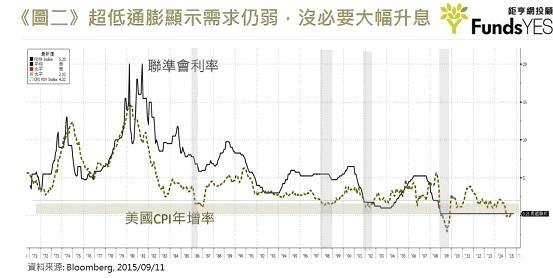

其實吵來吵去似乎大家都擺錯重點,我認為重點是聯準會會升多少,而不是何時升息。依照市場預估,FED今年最多升息兩碼(0.5%),接下來要再升息可能會是一年後的事,目前超低的通膨下沒必要大幅升息(見圖二),依照這個劇本,我認為如果在升息後出現恐慌賣盤,將是極佳的進場點。

因此以下是我的市場展望與投資策略:

一、成熟國家景氣向上的看法不變。成熟市場股優於債,債券部分看好高收益債:

a.長期來看,雖然全球多數國家製造業PMI與OECD全球領先指標普遍走緩的跡象變得明顯,但僅是減緩而非下滑,因此明年成熟國家可望維持緩步成長,而歐、日持續QE所釋出的資金,可望持續推升股市。因此持續看好成熟國家股市。

b. FED升息明朗後,債市最大不確定性因素去除,而且在全球成長趨緩下,美國升息幅度有限,預期利率仍維持在低檔,債市一旦恢復平靜,低利環境仍將把資金推向高息資產,有利高收益債的表現。

二、升息之後,由於之前新興市場的股債匯市場都已經大幅下修,早已提前反應,因此升息之後,新興市場股票債券都可能出現一波行情,但還是老話一句,波動難免,謹守逢低承接原則。

(更多資訊請參考官網:https://www.fundsyes.com/Tool/SuggestionList.aspx)

鉅亨網投顧 獨立經營管理

本資料僅供參考,鉅亨網投顧已盡力就可靠之資料來源提供正確之意見與消息,但無法保證該等資料之完整性。內容涉及新興市場部分,因其波動性與風險程度可能較高,且其政治與經濟情勢穩定度可能低於已開發國家,也可能使資產價值受不同程度之影響,匯率走勢亦可能影響所投資之海外資產價值變動。本文提及之經濟走勢預測不必然代表基金之績效,投資人應依其本身之判斷投資,若有損益或因使用本資料所生之直接或間接損失,應由投資人自行負責,鉅亨網投顧無須負擔任何責任。請勿將本資料視為買賣基金或其他投資之建議或邀約。本資料所示個別公司係為說明或舉例之目的,並非推薦個股之投資。

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇