FOMC開會在即 高收債終將回歸基本面

鉅亨台北資料中心 2014-09-17 15:59

美國聯準會於本周三開會,市場預測其對利率政策不至於改變,但有機會在內容上做文字調整,拿掉"considerable"的字眼,為明年或六個月後可能發生之升息政策做預告。

而柏瑞投信認為,利用過去歷史經驗來看,僅管美國升息,美國高收益債券對於利率變化敏感度較低,即使調升美債殖利率100個基本點(4碼),對美國高收益債券指數的影響亦有限,由於經濟景氣及企業獲利等基本面穩健,可抵抗市場波動度,故建議在景氣未改變,債券違約率較低前提下,可續持。

根據歷史數據(見圖一) 統計顯示,自1999年以來美國十年期公債殖利率在兩個月內上升幅度近100bps共出現5次,在當時環境下美國高收益債表現持穩,隨後連續持有 3、6與12個月後之報酬率亦相對正面,因此,柏瑞投信認為,在FOMC聯準會對升息政策公佈之前,僅管市場波動加劇,但高收益債市相對表現穩定,應不需過於擔心。

柏瑞全球策略高收益債券基金(本基金主要係投資於非投資等級之高風險債券且配息來源可能為本金)經理人林紹凱認為,短線上高收益債券的基本面維持不變,針對今年以來的漲幅,七月份也出現修正的情況,高收益債券市場經過這波整理後,與公債利差再度拉大,投資價值再度浮現,修正後是中長期進場之買點。

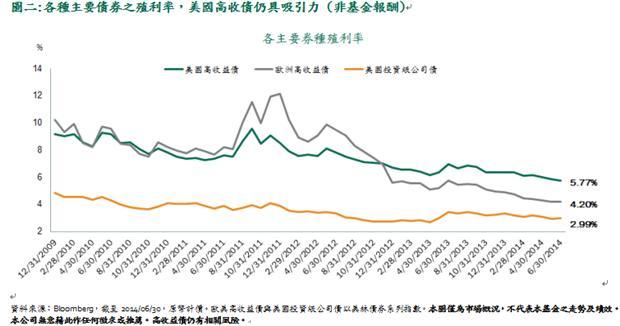

林紹凱分析,從價值面、基本面及資金面等三個面向來看,仍可證明高收益債的投資價值,他說,就價值面而言,過去幾年來歐洲高收益債券殖利率持續下滑,目前水準已較美高收要來的低僅4.2%。相較之下,美國高收益債仍提供超過5.7%的殖利率水準(見圖二),投資價值相對具吸引力,但仍需注意相關風險。

另自第二季以來,美國企業持續上修未來獲利展望,Morgan Stanley預估2014下半年企業獲利成長將達近兩位數增幅,可望為高收債市基本面帶來支撐。而柏瑞投信分析,美國高收益債券目前之違約率仍低:JP Morgan預估2014~2016上半年高收益債違約率可望維持在2.0%的水準,遠低於長期平均的3.90%。

不僅如此,今年以來,截至六月底止,高收益債市場仍持續吸金,過去21周裡有20周呈淨流入,因此,資金行情持續發酵,顯示投資人對收益的需求依舊。

第二季度核心消費者物價指數年增率雖進一步上揚至2%,但聯準會用以衡量物價水準之主要參考指標核心PCE指數仍低於2%之目標水準,加上失業率仍有6.3%以上之高,實質就業率仍未見明顯改善。因此,柏瑞投信認為,鑒於下半年美國經濟與通膨仍將處於溫和成長水準,預期今年美國公債殖利率升幅有限。

柏瑞投信預期聯準會主席葉倫將維持的寬鬆貨幣政策,於2015年前升息的可能性偏低,仍有利全球景氣持續擴張,建議不妨視本身風險承受度與資產配置的需求,可伺機逢低佈局全球高收益債券市場。

本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。本公司及各銷售機構備有公開說明書,歡迎索取,或經由柏瑞投資理財網(http://www.pinebridge.com.tw)或公開資訊觀測站(http://newmops.tse.com.tw)查詢。基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。基金進行配息前未先扣除應負擔之相關費用,配息組成項目詳見本公司網站。由於高收益債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故本基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。本基金不適合無法承擔相關風險之投資人。本基金適合尋求投資固定收益之潛在收益且能承受較高風險之非保守型投資人,投資人投資以高收益債券為訴求之基金不宜占其投資組合過高之比重。本基金亦得投資於美國Rule 144A債券,此類債券亦有流動性、信用及價格風險。本基金投資不宜佔投資組合絕大部分,亦未必適合所有投資者;由於基金持有之貨幣部位未必與在資產上的部位配合,其績效可能因外匯匯率的走勢受極大影響。有關基金應負擔之費用已揭露於基金之公開說明書中,投資人可至前述網站查詢。基金配息不代表基金報酬率,過去配息率不代表未來配息率。投資人因不同時間進場,將有不同的投資績效,過去之績效亦不代表未來績效之保證。本文提及之經濟走勢預測不必然代表本基金績效,本基金投資風險請詳閱基金公開說明書。

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇