BlockBeats 律動財經

在華爾街的歷史上,從來不缺少傳奇故事,但微策略(MicroStrategy)Bitcoin Treasury Company 的戰略轉型之路,注定會成為一個與眾不同的新傳奇。

2020 年,新冠疫情引發全球流動性危機,各國採取寬鬆貨幣政策以刺激經濟,導致貨幣貶值和通貨膨脹風險加劇。

Michael Saylor 在新冠疫情期間,重新評估了比特幣的價值。他認為,當貨幣供應量以每年 15% 的速度成長時,人們需要一種不與法定現金流掛鉤的避險資產。因此,他為 MicroStrategy 選擇了比特幣戰略。

相較於貝萊德等公司推出的 BTC ETF 或其他的 Spot Bitcoin ETPs,MicroStrategy 的比特幣策略 更加激進。它透過公司閒置資金、發行可轉債、股份增發等融資方式來購買比特幣,公司本身獲取比特幣上漲的潛在收益,同時承受比特幣下跌的潛在風險,而ETF/ETPs 更側重於價格的追踪。

MicroStrategy 主要透過四種途徑籌集資金購買比特幣。

最初的三筆投資,微策略是將帳面的閒置資金投入購買。 2020 年 8 月微策略斥資 2.5 億美元購買了 21400 枚比特幣;9 月投入了 1.75 億美元購買了 16796 枚比特幣;12 月投入了 0.5 億美元購買了 2574 枚比特幣。

為了購買更多比特幣,微策略開始採用發行可轉債的方式融資買幣。

可轉換優先債券是一種金融工具,允許投資者在特定條件下將債券轉換為公司股票。這種債券的特徵是利率較低,甚至為零,同時設定高於目前股價的轉換價格。投資者之所以願意購買此類債券,主要因為其提供了下行保護(即債券到期可收回本金和利息)以及在股價上漲時的潛在收益。微策略發行的幾期可轉債利率在 0%-0.75% 之間居多,說明投資者實際上是對 MSTR 的股價上漲有信心,寄希望於債券轉換為股票以賺取更多收益。

除了可轉換優先債券,微型策略還發行過一次4.89 億美元2028 年到期6.125% 利率的優先擔保債券。

優先擔保債券是一種有抵押的債券,風險比可轉換優先債券更低,但是這類債券只有固定利息收益。微策略發行的這一批優先擔保債券,已經選擇提前還款。

隨著微策略的比特幣策略初見成效,MSTR 股價持續上漲,微策略採取了更多的市價股票發行的方式融資。這種方式獲得的資金風險更低,因為它不是債務,沒有還款壓力,也不存在某個可預見的還款日期。

MicroStrategy 先後與 Jefferies、Cowen and Company LLC 和 BTIG LLC 等代理結構簽訂過公開市場銷售協議。根據這些協議,微策略可以不定期透過這些代理機構,發行和出售 A 類普通股。這就是業內所謂的 ATM。

市價股票發行更加靈活,微策略可以根據二級市場行情來選擇出售新股的時機。由於發行股票稀釋了現有股東權益,但其與比特幣價格的相關性、每股 MSTR 的含幣量上升等變化,導致市場對此舉措反應複雜,MSTR 股價整體呈現較高波動率。

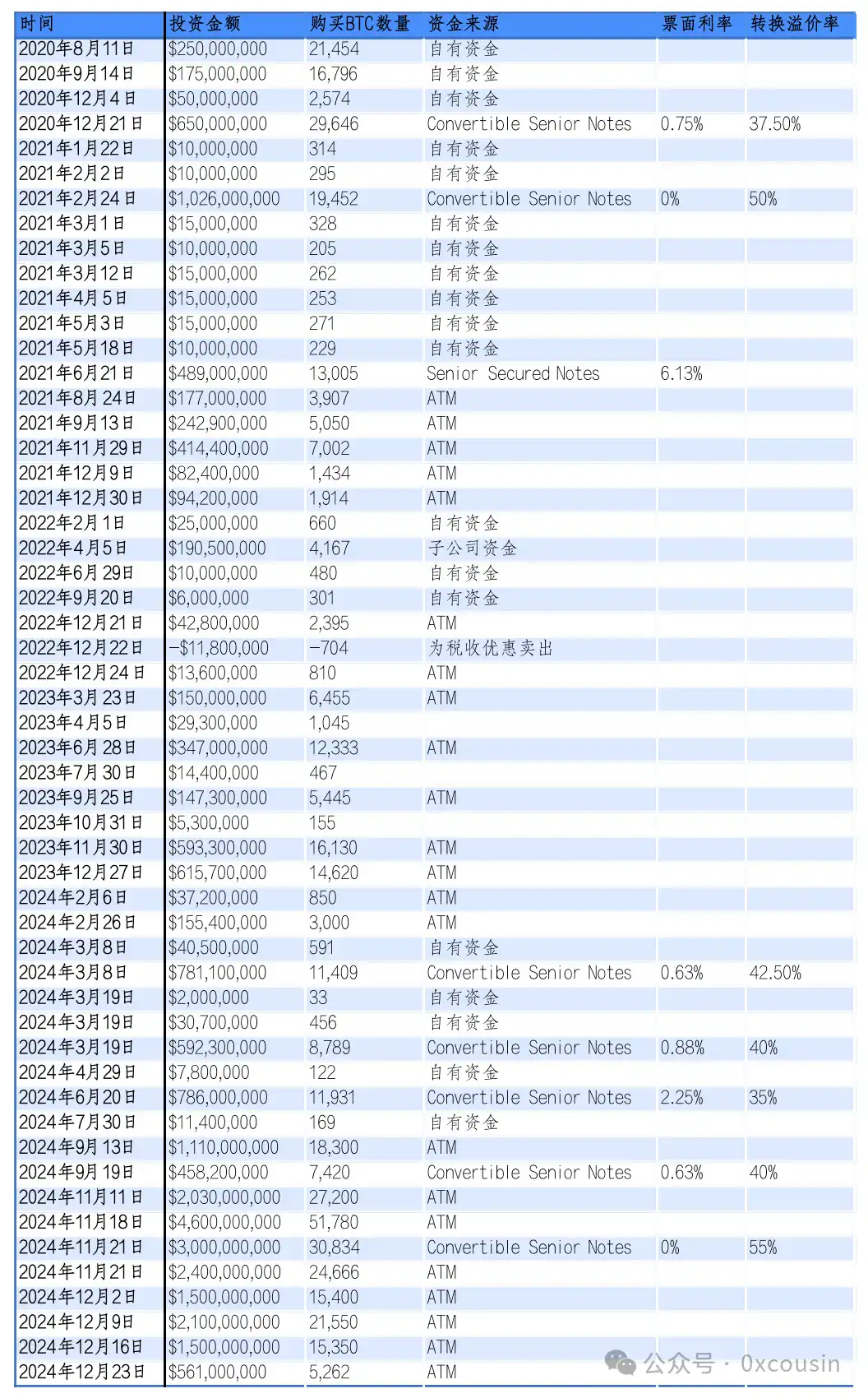

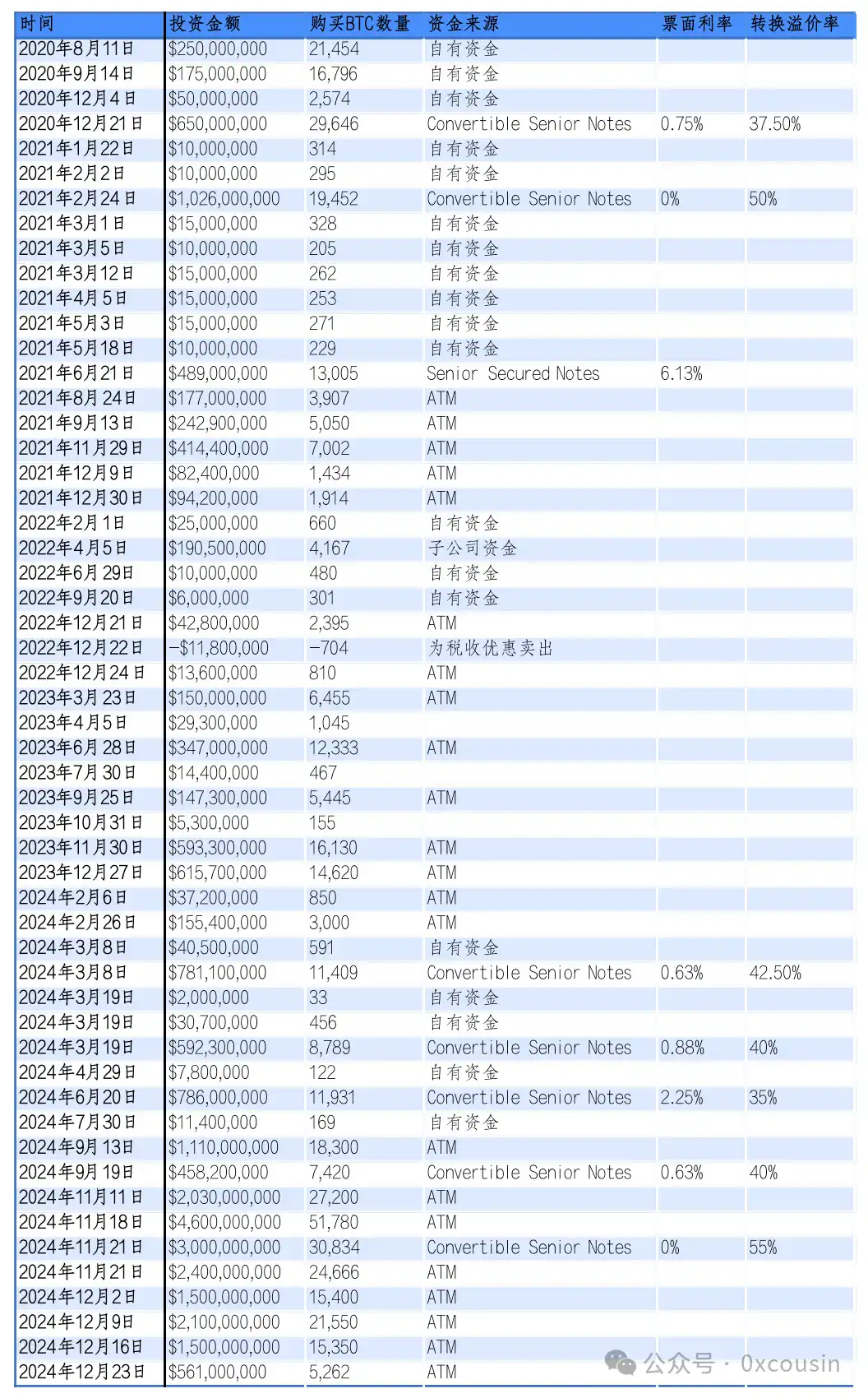

MicroStrategy 以上述四種方式購買比特幣的歷程如下:

製作:IOBC Capital

製作:IOBC Capital

對應BTC 的價格走勢圖中,MicroStrategy具體的購買歷史紀錄如下圖:

截至2024 年12 月30 日,MicroStrategy 總計投資約277 億美元,購買了444262枚比特幣,持倉均價 62257 美元/枚。

對於MicroStrategy「智慧槓桿」(Intelligent Leverage)購買比特幣的策略,市場上頗多爭議。針對市場中熱議的幾個關鍵問題,我講一下我的想法:

一、MSTR 的槓桿風險高不高?

先講結論,不太高。

根據MSTR 在Q3 2024 財報電話會議中披露的信息,當時MSTR 的總資產約83.44 億美元,因為這份財報中的比特幣賬面價值(Carrying Value)只有68.5 億美元(當時只有252220 枚,是以27160 美元的價格統計)。總負債約 45.7 億美元,所以對應的負債權益比為 1.21。

我們不討論這個會計準則,只考慮真實出售時的數據,真實出售時體現的是最新市價。如果以 2024 年 9 月 30 日比特幣的最新市價(63,560 美元)來計算,MSTR 持有的比特幣實際市場價值為 160.3 億美元,則對應的 MSTR 債務權益比率僅為 0.35。

我們再來看截至 2024 年 12 月 30 日的資料狀況。

截至2024 年12 月30 日,MicroStrategy 未償還的總負債為72.7385 億美元,具體如下:

截至 2024 年 12 月 30 日,MicroStrategy 持有 444262 枚比特幣,價值 422.5 億美元。假如 MicroStrategy 其他部分的資產未變(即 14.9 億美元),那麼 MSTR 的總資產為 437.4 億美元,負債為 72.7385 億美元,則此時 MSTR 的債務權益比率僅為 0.208。

我們且看美股頭上市公司的負債權益比-Alphabet 0.05、Titter 0.7、Meta 0.1、The Goldman Sachs Group 2.5、JPMorgan Chase & Co . 1.5。

MicroStrategy 屬於從軟體產業 轉型為 金融業的公司,這個負債權益比率還是健康的。

二、這些可轉債在什麼情況下才會成為未來無法承受之重?

先講結論,如果微策略後面不繼續發行可轉債,那麼比特幣長期跌破16364 美元,微策略持倉的444262枚比特幣的價值才會低於其可轉債總額72.7 億美元。如果微策略後面只採用 ATM 融資 和閒置資金的方式買幣,隨著微策略比特幣持股數量的增加,這個「資不抵債」的價格線還可以變得更低。

如果微策略在比特幣高位時繼續瘋狂發行可轉債購買比特幣,並且比特幣進入熊市,比特幣價格下跌導致微策略持倉的比特幣價值低於其可轉債總額,也會導致MSTR 股價陷入低迷,進而影響其再融資能力和償債能力,進而才能使可轉債變成無法負擔之重。

微策略的可轉債,債券持有人有權將其債券轉換為MSTR 的股票,且分為2 個階段:一、初始階段——如果債券的交易價格跌>2%,債權人可以行使,把債券轉成MSTR 股份並賣出回本;如果債券的交易價格正常甚至漲了,債權人可以隨時在二級市場轉賣債券回本。二、後期階段-當債券即將到期時,2% 的規則就不適用了,債券持有人可以拿回現金走人,或直接把債券轉換為 MSTR 的股票。

由於微策略發行的可轉債都是低利甚至零息債券,顯然債權人想要的其實是轉股溢價。如果還款日,MSTR 股價相較於當初融資時的價格有一定漲幅,那麼債權人考慮債轉股的可能性較大。如果 MSTR 股價相較於當初融資時的價格有一定跌幅,那麼債權人會考慮要本金和利息。

如果債權人沒有選擇轉成MSTR 股票,最後真的需要還款給債權人,MicroStrategy 也有多個選擇:

· 繼續發行新股,獲得資金還款;

· 繼續發行新債,新債還老債;(2024 年9 月已經這麼做了)

·賣掉部分比特幣,用以還款。

所以,目前來看,微策略陷入「資不抵債」狀況的可能性不大。

三、為什麼投資人開始關心 MSTR 的每股含幣量?

先講結論,每股含幣量將決定 MSTR 的每股淨值。

無論是 發行可轉換債券 或 ATM,都是透過稀釋股本來實現融資。而融資的目的,是為了增加比特幣儲備。對 MSTR 的股東而言,稀釋股本是個利空,傳統意義上來講,不是好事。微策略的管理階層給 MSTR 股東講的故事是-BTC Yield KPI。

本質上是說,只要MSTR 的市值比持有的BTC 總價值更高,即有市值溢價率,那麼稀釋MSTR 股本去買BTC,就能提升每股MSTR 的含幣量。 MSTR 的含幣量的提升,就意味著 MSTR 的每股淨資產正在成長,那麼對股東來說,稀釋股本實現融資去買比特幣,就仍然是個值得做的事情。

目前,MicroStrategy 持有 444262 個 BTC,總持股價值約 422.56 億美元。在目前 MSTR 市值為 803.7 億美元的情況下,MSTR 的市值是比特幣持股價值的 1.902 倍,即目前溢價率為 90.2%。目前 MSTR 的總股本是 2.44 億股,每股對應的 BTC 持股約 0.0018 個。

這就是所謂「智慧槓桿」的核心,將自身的企業市值與比特幣持股市值之間的差異 轉化為一種資本運作優勢。

四、為什麼近兩個月微策略更積極地買進比特幣?

先講結論,可能是因為 MSTR 的股價很高。

微策略在最近兩個月明顯增加了融資買幣的規模。 2024 年 11 月和 12 月,微策略透過 ATM 和發行可轉債 共投入 176.9 億美元(佔總投資額的 63.8%),購買了 192042 枚比特幣(佔總購買量的 43.2%)。其中只有 30 億美元可轉債,其餘 146.9 億都是透過 ATM 方式融資。

整體來看微策略策略配置比特幣的整個過程,在時間維度上,有定投的特徵;但在數量和金額上,似乎在牛市比在熊市買得更激進。

我無法理解這個特徵,只能大膽猜測,可能是因為牛市裡 MSTR 的股價漲幅更高。在 2024 年 8 月,MSTR 高送轉後股價漲了 3 倍,全年股價上漲 4 倍多,而比特幣今年漲幅僅 2.2 倍。

MicroStrategy 的 CEO 在 Q3 2024 財報 電話會議中講了個美麗的「42B 計畫」。

英國作家道格拉斯·亞當斯在《銀河系漫遊指南》中講,超級電腦「深思」對於「生命、宇宙以及一切問題的終極答案」,給出的結果是42。

微策略認為這是一個神奇的數字,因此提出了 42B 融資計劃。 21 也是一個神奇的數字,比特幣的最大總量是 21M。因此,微策略計劃未來三年發行 21B ATM + 21B Fixed Income,用於繼續增持比特幣。

假設 MicroStrategy 最終透過增發股份融資 420 億美元,假設以 330 美元的股價增發,那麼增發後的總股本將變為 3.713 億股。假設 MicroStrategy 以 10wU 的均價買入比特幣,公司可以增加 42,0000 個比特幣,使 MicroStrategy 的總持股達到 864,262 個比特幣。屆時每股含幣量將增加至 0.00233 個,含幣量成長約 29.4%。此時,MSTR 的總市值為 1,225.3 億美元,持倉的 BTC 總價值為 864 億。在這種情況下,市值溢價率仍然存在。

五、微策略之後,比特幣還有什麼上漲的動力?

先說結論,除了受微策略帶動購買比特幣的上市公司,目前想到只有更多的國家級戰略儲備,但是在這輪牛市不抱太大期望。

本輪週期比特幣上漲主要有以下幾大買盤:

1.對比特幣有強烈共識的Long Term Holder

比特幣跌破16,000 美元後,當時最主流的螞蟻S17 全系列礦機在關機幣價附近,神馬M30S、河馬H2、螞蟻T19等礦機也已經陷入關機幣價區間。這個價格區間,即使什麼事也沒發生,這一段反彈也會發生。牛熊轉換,就像從高處自由落體的籃球,砸到地面後會有多個依序減弱的反彈。

由上圖可見,在2022 底,Long Term Holder 在持續加倉。

歷經十餘年發展,比特幣共識已經足夠強大,場內存量投資者、Long Term Holder 在主流礦機的關機幣價附近有共識。

2、ETF 帶來傳統金融市場的增加資金

BTC ETF 通過以來,合計淨流入52.86w 個BTC,這輪牛市裡ETF 為比特幣帶來了接近36B 的增量買盤,也為ETH 帶來了2.6B 的增量買盤。

此外,BTC ETF(和ETH ETF)的通過,也會產生帶動效應,更多的傳統金融機構開始關注、佈局Crypto 這個領域。

3、微策略持續買入,多家上市公司效仿,戴維斯雙擊

根據Bitcointreasuries 數據,截至2024 年12 月30 日,有149 個主體合計持有超過295w 個比特幣。而且這個數據在近期仍在快速成長。

這些持有比特幣的主體中,73 家是上市公司,18 家私企,11 個國家,42 個ETFs 或Funds,5 個DeFi 協議。

MicroStrategy 是第一家採取「Bitcoin Treasury Company」策略的上市公司,但不是唯一一家。 Marathon Digital Holdings, Riot Platforms, Boyaa Interactive International Limited 等上市公司也實踐了這個策略。但仍以微策略的影響最大。

4、國家級戰略儲備

目前已經有一些Governments 持有比特幣。具體詳情如下圖:

在這些國家中,恐怕只有 El Salvador(薩爾瓦多)是真正的 BTC Holder。薩爾瓦多從 2021 年開始買比特幣,每天買 1 個,截至目前已經持有 6002 個 BTC 了,市值超 5.6 億美元。

另外,不丹(Bhutan)透過比特幣挖礦,也持有 11688 個 BTC。不過不丹不屬於 BTC Holder,最近兩個月有減持。

美國總統川普在競選過程中曾表示,若果他當選總統,將建立比特幣戰略儲備。

如果說微策略後,還有什麼更能推動比特幣上漲的動力,首選川普上台後,推動美國政府的比特幣戰略儲備,繼而帶動更多國家戰略儲備比特幣。

微策略的比特幣策略,不僅僅是一場企業轉型的商業實驗,也是金融史上的重大創新。透過精妙的資本運作、智慧槓桿、和對比特幣價值的深刻洞見,它不僅為自身贏得了市值的輝煌增長,也將比特幣更深刻地推到了傳統金融的視野,穿透式地打破了加密資產與主流資本市場之間的障礙。

微策略的這次大膽嘗試,或許只是比特幣傳奇的序曲,或許只是比特幣真正崛起過程中可有可無的一小步,卻可能是金融新時代的一大步。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇