山寨幣跌跌不休,或是布局DeFi的最佳時機

BlockBeats 律動財經

引言

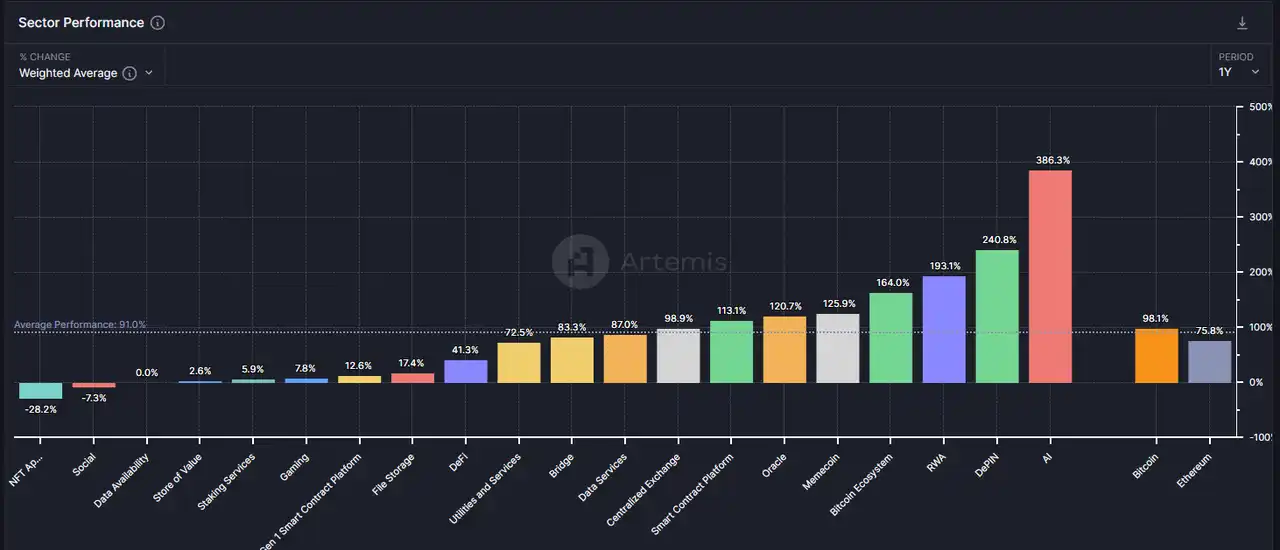

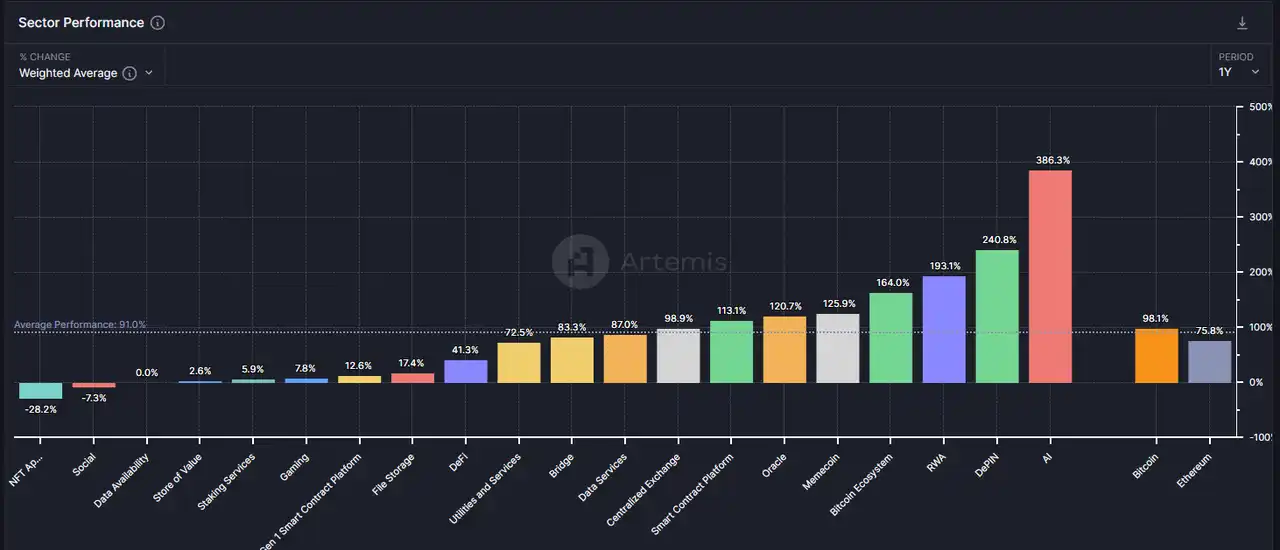

Defi 賽道作為加密領域最古老的賽道之一,在本輪牛市的表現並不盡如人意,Defi 板塊在過去一年中的整體漲幅(41.3%)不但遠遠落後於平均水平(91%),甚至落後於以太坊(75.8%)。

而如果只看 2024 年的數據,Defi 板塊的表現同樣很難說好,整體下跌 11.2%。

然而,在筆者看來,在 BTC 一度創出新高後山寨幣齊齊下跌的奇特市場背景下,Defi 板塊,尤其是其中的頭部項目可能迎來了其誕生以來最佳的布局時刻。

通過本文,筆者希望通過對以下幾個問題的探討,釐清對當下時刻 Defi 價值的看法:

· 本輪山寨幣大幅跑輸 BTC 和以太坊的原因

· 為什麼現在是關注 Defi 的最佳時刻

· 部分值得重點關注的 Defi 項目,以及它們的價值來源和風險

本文遠未囊括市場上具有投資價值的 Defi,文中所提及的 Defi 項目僅作為舉例分析,並非投資建議。

本文為筆者截至發表時的階段性思考,未來可能發生改變,且觀點具有極強的主觀性,亦可能存在事實、數據、推理邏輯的錯誤,歡迎同業與讀者的批評和進一步探討。

以下為正文部分。

山寨幣價格大幅滑跌之謎

在筆者看來,本輪山寨幣價格表現不如預期,加密行業的內部原因主要有三:

· 需求端增長不足:缺少吸引人的新商業模式,大部分賽道的 PMF(product market fit)遙遙無期

· 供給端超量增長:行業基建進一步完善,創業門檻進一步降低,新項目超量發行

· 解禁潮持續不斷:低流通高 FDV 項目的代幣持續解鎖,帶來沉重的拋壓

讓我們分別來看這三個原因的背景。

需求端增長不足:第一輪缺乏創新敘事的牛市

筆者在 3 月初撰寫的《2024 將是本輪牛市的主升浪年份,更穩妥的策略是提升倉位》一文中提到本輪牛市缺少與 21 年 Defi、17 年 ICO 同等量級的商業創新和敘事,因此策略上應該超配 BTC 和 ETH(受益於 ETF 帶來的增量資金),控制山寨的配置比率。

截至目前,這一看法是非常正確的。

沒有新的商業故事,導致創業者、產業投資、用戶和資金的流入大幅降低,更要緊是這一現狀壓制了投資者對行業發展的整體預期。當市場上久久沒有看到如「Defi 將吞噬傳統金融」、「ICO 是全新的創新和融資範式」和「NFT 顛覆內容產業生態」這樣的故事,投資者自然會用腳投票走向有新故事的地方,比如 AI。

當然,筆者也不支持太過悲觀的論調。儘管本輪尚沒有看到吸引人的創新,但是基建卻在不斷完善:

· 區塊空間費用大幅下降,L1 到 L2 都是如此

· 跨鏈通信方案逐漸完備,且擁有豐富的可選清單

· 用戶友好的錢包體驗升級,比如 Coinbase 的智能錢包支持無私鑰快速創建和恢復、直接調用 cex 餘額、無需充值 gas 等功能,讓用戶接近 web2 的產品體驗

· Solana 推出的 Actions 和 Blinks 功能,可以把與 Solana 的鏈上交互發布到任何常見的網路環境,進一步縮短了用戶的使用路徑

以上基建就好像現實世界的水電煤和公路,它們不是創新的結果,但卻是創新湧現的土壤。

供給端超量增長:項目數量超發+高市值代幣持續解鎖

實際上換個角度看,雖然不少山寨幣的價格已經創出年內新低,山寨幣的總市值相較於 BTC 並沒有跌得很慘。

截至目前為止,BTC 的價格從高點下跌了 18.4% 左右,而山寨幣的總市值(Trading View 系統中以 Total3 顯示,表示總加密市值扣除 BTC 和 ETH 之後的值)也僅僅下跌了-25.5%。

山寨總市值的有限下跌,是以新增山寨幣總量和市值的大幅擴容為背景的,從下圖我們可以直觀地看到本輪牛市的代幣數量增幅趨勢是歷史上最迅猛的一年。

需要說明的是,以上數據僅統計了 EVM 鏈的代幣發行數據,90% 以上發行於 Base 鏈上,實際上更多的新增代幣由 Solana 貢獻,無論是 Solana 還是 Base,新發行的代幣中大部分都是 meme。

其中,本輪牛市新出現的市值較高的代表性 Meme 有:

· dogwifhat:20.4 億

· Brett:16.6 億

· Notcoin:16.1 億

· DOG•GO•TO•THE•MOON:6.3 億

· Mog Coin:5.6 億

· Popcat:4.7 億

· Maga:4.1 億

除了 meme 之外,大量基礎設施型代幣也在或將在今年發行上所,比如:

二層網路有:

· Starknet:流通市值 9.3 億,FDV71.7 億

· ZKsync:流通市值 6.1 億,FDV35.1 億

· Manta network:流通市值 3.3 億,FDV10.2 億

· Taiko:;流通市值 1.2 億,FDV19 億

· Blast:流通市值 4.8 億,FDV28.1 億

跨鏈通信服務有:

· Wormhole:流通市值 6.3 億,FDV34.8 億

· Layer0:流通市值 6.8 億,FDV27.3 億

· Zetachain:流通市值 2.3 億,FDV17.8 億

· Omni network:流通市值 1.47 億,FDV14.2 億

構鏈服務有:

· Altlayer:流通市值 2.9 億,FDV18.7 億

· Dymension:流通市值 3 億,FDV15.9 億

· Saga:流通市值 1.4 億,FDV15 億

*以上市值數據來源均為 Coingecko,時間為 2024.6.28

除此之外,還有大量已經上所的代幣面臨海量解鎖,它們的共同特點是低流通比率,高 FDV,進行過早期的機構輪融資,機構輪的代幣成本很低。

而本輪需求端和敘事的疲軟,疊加資產供給端的超量發行是加密周期里的第一次,儘管項目方嘗試通過進一步降低上市時的代幣流通比率(從 2022 年的 41.2% 降至 12.3%)來維持估值,並逐漸拋售給二級投資者,但兩者的共振終於還是導致了這些加密項目估值中樞的整體下移,2024 年各大板塊中僅有 Meme、Cex、Depin 等極少的幾個板塊維持正收益。

不過在筆者看來,這種高市值 VC 幣估值中樞的崩跌,是市場對種種加密怪象的正常回應:

· 批量式創建鬼城 Rollup,只有 TVL 和機器人卻沒有用戶

· 通過翻新名詞融資,實際上提供大同小異的解決方案,比如大量的跨鏈通信服務

· 面向熱點而不是實際用戶需求創業,比如大量的 AI+Web3 項目

· 遲遲找不到或是乾脆不找盈利模式,代幣沒有價值捕獲

這些山寨幣估值中樞的下跌,正是市場自我修復的結果,是泡沫破裂的良性過程,是資金用腳投票、進行市場出清的自救行為。

實際情況是,大部分 VC 幣並不是全無價值,它們只是太貴了,市場最終讓它們回到了應有的位置。

關注 Defi 正當時:PMF 產品,走出泡沫期

從 2020 年起,Defi 正式成為了山寨幣集群中的一個類別。在 2021 年的上半年,加密市值 Top100 排行榜中最多的就是 Defi 項目,當時的類別多到眼花繚亂,誓要把傳統金融里所有存在的商業模式在鏈上重做一遍。

在那一年,Defi 才是公鏈的基礎設施,DEX、借貸、穩定幣、衍生品,是新公鏈上線後起手必做的 4 件套。

然而,隨著同質化項目的超發,大量的駭客攻擊(監守自盜),依靠左腳踩右腳的龐氏模型獲得的 TVL 迅速坍塌,螺旋升天的代幣價格螺旋歸零。

進入本輪牛市周期,大部分存活至今的 Defi 項目價格表現也不盡如人意,對 Defi 領域的一級投資也越來越少。跟任何一輪牛市開始的時候那樣,投資者最喜歡的是本輪周期新出現的故事,Defi 並不屬於此類。

但也正是如此,從泡沫中走出來的 Defi 項目,開始顯得比其他山寨幣項目更有吸引力了,具體來說:

業務面:擁有成熟的商業模式和盈利模型,頭部項目具備護城河

DEX 和衍生品賺取交易手續費、借貸收取利差收入、穩定幣項目收取穩定費(利息)、Staking 服務收取質押服務費,盈利模式清晰。各賽道的頭部項目的用戶需求是有機的,基本度過了用戶補貼階段,部分項目在扣除代幣排放後依舊實現了正現金流。

根據 Tokentermial 的統計數據,2024 年截止目前利潤最高的前 20 大協議中,12 個是 Defi 項目,分類來說是:

· 穩定幣:MakerDAO、Ethena

· 借貸:Aave、Venus

· 質押服務:Lido

· DEX:Uniswap labs、Pancakeswap、Thena(收入來自於前端手續費)

· 衍生品:dYdX、Synthetix、MUX

· 收益聚合:Convex Finance

這些項目的護城河多種多樣,有些來源於服務的多邊或雙邊網路效應,有些來自於用戶習慣和品牌,有些則源於特殊的生態資源。但是從結果來看,Defi 的頭部項目們在各自的賽道都呈現出某些共性:市場市佔率趨於穩定、後來競爭者減少、具有一定的服務定價權。

至於具體 Defi 項目的護城河,我們將在第三小節的項目部分詳述。

供給面:低排放、高流通比率,待解禁代幣規模小

上一小節我們提到,本輪山寨幣估值持續崩跌的主要原因之一就是大量項目基於高估值的高排放,以及目前天量解禁代幣進入市場所帶來的負面預期。

而頭部的 Defi 項目由於上線時間早,大部分都已經度過了代幣排放的高峰期,機構的代幣也基本釋放完畢,未來拋壓極低。比如 Aave 目前的代幣流通比率為 91%,Lido 代幣流通比率為 89%,Uniswap 代幣流通比率為 75.3%,MakerDAO 流通比率為 95%,Convex 的流通比率為 81.9%。

這一方面說明未來拋壓小,也意味著無論是誰想獲得這些項目的控制權,基本只能從市場上購買代幣。

估值面:市場關注度和業務數據背離,估值水平落入歷史低位區間

相對於 Meme、AI、Depin、Restaking、Rollup 服務等新概念,Defi 本輪牛市的關注度一直非常稀薄,價格表現平平,但另一方面各個頭部 Defi 的核心業務數據,比如交易量、借貸規模、利潤水平卻持續增長,形成了價格和業務的背離,具體體現為部分頭部 Defi 的估值水平已經來到了歷史最低位。

以借貸協議 Aave 為例,在其季度收入(指凈收入,非整體協議收費)已經超越上輪周期的高點,創出歷史新高的同時,其 PS(流通市值/年化收入)卻創出了歷史新低,目前僅為 17.4 倍。

政策面:FIT21 法案利於 Defi 產業合規,並可能引發潛在併購

FIT21,即《21 世紀金融創新和技術法案》(Financial Innovation and Technology for the 21st Century Act),該法案主要目標是為數字資產市場提供明確的聯邦監管框架,加強消費者保護,並促進美國在全球數字資產市場中的領導地位。該法案於 23 年 5 月提出,於今年 5 月 22 日在眾議院高票通過。由於該法案明確了監管框架以及市場參與者的規則,法案正式通過後,無論是創業還是傳統金融下場對 Defi 項目進行投資,都會變得更加便利。考慮以貝萊德為代表的傳統金融機構近年對加密資產的擁抱態度(推動 ETF 上市、在以太坊上發行公債資產),Defi 大機率是他們未來幾年重點的布局領域,傳統金融巨鱷的下場,併購可能是最便利的選項之一,而任何相關的跡象,哪怕是僅僅併購的意向,都將引發 Defi 龍頭項目的價值重估。

接下來,筆者將以部分 Defi 項目為例,分析其業務情況、護城河,估值情況。

考慮到 Defi 項目眾多,筆者將優先選擇業務發展較好、護城河較寬,估值更具吸引力的項目進行分析。

值得關注的 Defi 項目

1. 借貸:Aave

Aave 是歷史最悠久的 Defi 項目之一,其在 2017 年完成了融資之後,完成了從點對點借貸(彼時項目還叫 Lend)向點對池借貸模式的轉型,並在上一個牛市周期超越了同賽道的頭部項目 Compound,目前無論是市場市佔率還是市值,都是借貸賽道的第一名。

Aave 的主要商業模式是賺取借貸的利差收入。此外,Aave 於去年推出了自己的穩定幣 GHO,GHO 將為 Aave 創造利息收入。當然,營運 GHO 也意味著新增的成本項,比如推廣費用、流動性激勵費用等等。

1.1 業務情況

對於借貸協議來說,最關鍵的指標是活躍貸款規模,這是借貸類項目收入的主要來源。

下圖展示了 Aave 近一年的活躍貸款規模的市場市佔率情況,過去半年 Aave 的活躍貸款市佔率占比持續上升,目前已經達到了 61.1%,實際上該比率甚至更高,因為圖表中對於 Morpho 架設在 Aave 和 Compound 上的收益優化模塊的貸款量進行了重複統計。

另一個關鍵指標是協議的盈利能力,即利潤水平。本文中的利潤=協議收入 – 代幣激勵。由下圖可見,Aave 的協議利潤已經與其他借貸協議拉開了很大距離,很早就擺脫了通過代幣補貼刺激業務的龐氏模型 (以下圖中的 Radiant,紫色部分為代表)。

1.2 護城河

Aave 的護城河主要有以下 4 點:

1. 安全信用的持續積累:大部分新的借貸協議會在上線的一年內出現安全事故,Aave 營運至今,沒有發生過一起智能合約層面的安全事故。而一個平台的無風險平穩運行累計下來的安全信用,往往是 Defi 用戶在選擇借貸平台時最優先考慮的要素,尤其是資金體量較大的巨鯨用戶,比如孫宇晨就是 Aave 的長期使用者。

2. 雙邊網路效應:與許多網路平台一樣,Defi 借貸是一個典型的雙邊市場,存款和借款用戶互為供需兩端,存貸的單邊規模增長,會刺激另一邊的業務量增長,讓後來的競爭者更加難以追趕。此外,平台的整體流動性越充沛,存貸雙方的流動性進出就越平滑,也就越容易受到大資金用戶的青睞,這類用戶又反過來刺激了平台業務的增長。

3. 優秀的 DAO 管理水平:Aave 協議已經完全實現了基於 DAO 的管理,相比團隊中心化的管理模式,基於 DAO 的管理擁有更充分的資訊披露,對重要決策更充分的社區討論。此外,Aave DAO 的社區中活躍着一批治理水平較高的專業機構,包括頭部 VC、高校區塊鏈俱樂部、做市商、風險管理服務商、第三方開發團隊、財務諮詢團隊等,來源豐富多樣,治理參與比較積極。從項目的營運結果來看,Aave 作為點對池借貸服務的後來者,在產品開發和資產拓展上,比較好地兼顧了增長和安全,實現了對老大哥 Compound 的超越,這個過程中 DAO 的治理起到了關鍵作用。

4. 多鏈生態占位:Aave 幾乎在所有的 EVM L1\L2 上都有部署,且 TVL 在各鏈基本都處於頭部位置,在 Aave 正在開發中的 V4 版本中,將實現多鏈流動性的串聯,跨鏈流動性的優勢將更加明顯。具體見下圖:

除了 EVM 公鏈之外,Aave 也正在評估 Solana 和 Aptos,未來有在該網路上部署的可能性。

1.3 估值水平

根據 Tokenterminal 數據,Aave 由於協議費用和收入的持續回升,加上幣價仍在低位徘徊,其 PS(流通市值和協議收入之比)和 PF(流通市值和協議費用之比)均已經創出歷史新低,PS 位 17.44 倍,PF 為 3.1 倍。

1.4 風險和挑戰

雖然 Aave 在借貸市場的市佔率持續攀升,但是一個新的競爭對手值得注意,它就是 Morpho Blue 的模塊化借貸平台。Morpho Blue 為有意構建借貸市場的第三方提供了一套模塊化的協議,你可以自由地選擇不同的抵押物、借款資產、預言機和風險參數,來構建自定義的借貸市場。

這種模塊化的方式,讓更多市場參與者進入到借貸領域,開始提供借貸服務,比如 Aave 曾經的風險服務商 Gaunlet,寧願中斷與 Aave 的服務關係,也要在 Morpho blue 推出自己的借貸市場。

Morpho blue 上線半年多以來增長迅速,已經成為 TVL 僅次於 Aave、Spark(MakerDAO 推出的 Aave v3 fork 借貸平台)和 Compound 的第四大借貸平台。

其在 Base 上的增速更為迅猛,距今為止上線不到 2 個月,TVL 就已經達到了 2700 萬美金,而 Aave 在 Base 的 TVL 為 5900 萬左右。

2.Dexs:Uniswap & Raydium

Uniswap 和 Raydium 分屬於以太坊陣營的 Evm 生態和 Solana 生態。Uniswap 早在 2018 年就推出了部署於以太坊主網的 V1 版本,不過真正讓 Uniswap 大火的是 2020 年 5 月上線的 V2 版本。Raydium 則於 2021 年在 Solana 上線。

之所以要在 Dexs 賽道中要推薦關注兩個不同的標的,是因為它們分屬於目前 Web3 用戶量最大的兩個生態,即圍繞公鏈之王以太坊構建的 Evm 生態,以及用戶增長最迅速的 Solana 生態,且兩個項目擁有各自的優勢和問題。接下來我們對這兩個項目分開解讀。

2.1 Uniswap

2.1.1 業務情況

Uniswap 自從 V2 版本上線以來,幾乎一直是以太坊主網以及大部分 EVM 鏈交易量市佔率最大的 Dex。在業務方面我們主要關注兩個指標,即交易量和手續費。

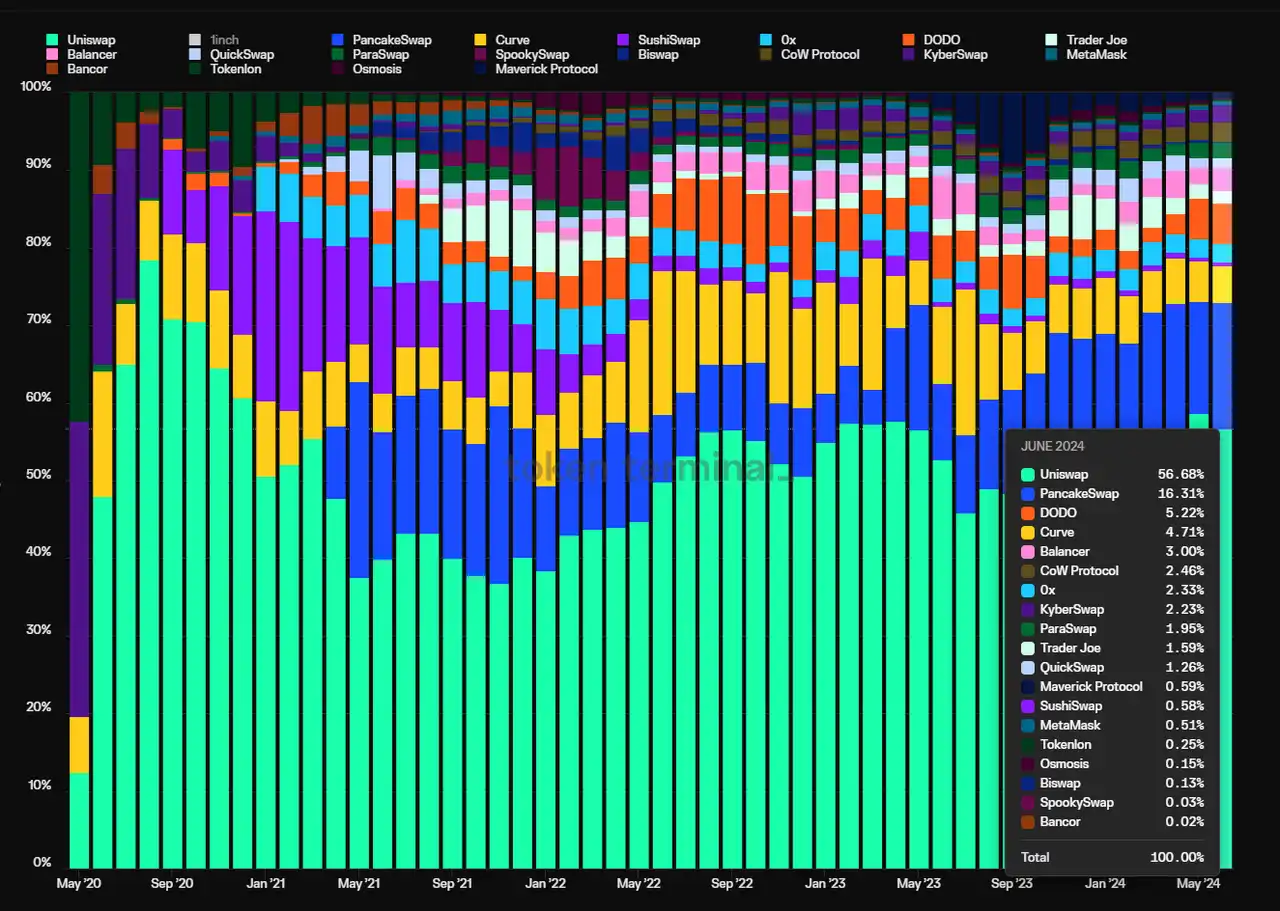

下圖是 Uniswap V2 版本上線以來的 Dex 月度交易量市佔率占比情況(未包含非 EVM 鏈的 DEX 交易量):

從 2020 年 5 月 V2 版本上線至今,Uniswap 的市場市佔率從最高 2020 年 8 月的 78.4%,到 2021 年 11 月 Dexs 大戰高峰期時的 36.8% 觸底,回升到現在的 56.7%,可以說經歷了殘酷的競爭考驗,已經站穩了腳跟。

Uniswap 在交易費的市場市佔率占比同樣展示出了這一趨勢,其市場市佔率在 2021 年 11 月見底(36.7%),隨後便一路回升,目前為 57.6%。

更難能可貴的是,Uniswap 除了在 2020 年(以太坊主網)和 2022 年末(OP 主網)的短短幾個月時間對自己的流動性進行過代幣補貼,其餘時間都沒有激勵過流動性,而大多數 Dexs 直到目前為止仍未停止對流通性的補貼。

下圖為各大 Dexs 的月底激勵金額的占比,可以看到 Sushiswap、Curve、Pancakeswap,再到目前 Base 上的 ve(3,3)項目 Aerodrome,它們都一度是同期補貼金額最大的項目,但是都沒有爭取到比 Uniswap 高的市場市佔率。

然而,Uniswap 最被人詬病的一點是儘管沒有代幣激勵支出,但代幣同樣沒有價值捕獲,協議至今沒有開啟費用開關。

不過,2024 年 2 月底,Uniswap 開發者、基金會治理負責人 Erin Koen 在社區發布提案,對 Uniswap 協議進行升級,使其收費機制能夠獎勵已授權並託管其代幣的 UNI 代幣持有者,該提案在社區層面引發了諸多討論,後續原定於 5 月 31 日進行正式投票,但目前仍處於延遲狀態,尚未進行正式投票。儘管如此,Uniswap 協議開啟收費和賦能 Uni 代幣的工作已經邁出了第一步,待升級的合約已經完成開發和審計工作,在可見的將來,Uniswap 將會擁有單獨的協議收入。

此外,Uniswap labs 實際上早在 2023 年 10 月就已對那些使用 Uniswap 官方網頁前端和 Uniswap 錢包進行交易的用戶開啟收費,比率為交易金額的 0.15%,收費涉及的幣種為 ETH、USDC、WETH、USDT、DAI、WBTC、agEUR、GUSD、LUSD、EUROC、XSGD,但穩定幣交易和 WETH\ETH 的互換不收費。

而僅僅是 Uniswap 前端的收費,就已經讓 Uniswap labs 成為了整個 Web3 領域收入最高的團隊之一。

可以想見,當 Uniswap 協議層費用開啟後,以 2024 年上半年的費用年化計算,Uniswap 的年化費用約為 11.3 億美金,假設協議收費比率為 10%,那麼協議層年化收入約為 1.1 億美金。

而後續 Uniswap 的 Uniswap X 和 V4 在今年下半年上線後,則有望進一步擴大其交易量和交易費用的市場市佔率。

2.1.2 護城河

Uniswap 的護城河主要來自於以下 3 個方面:

1. 用戶習慣:在 Uniswap 去年開啟前端收費之初,很多人都曾認為這不是個好主意,很快用戶的交易行為就會從 Uniswap 的前端切換至 1inch 等交易聚合器以規避支付額外的交易費用。然而,自從前端開啟收費以來,來自前端的收入始終呈現上漲狀態,其增速甚至超過了 Uniswap 整個協議的費用增速。

這一數據有力地說明了證明了 Uniswap 的用戶習慣的力量,大量的用戶並不在意這 0.15% 交易費用的支出,而是選擇保持自己的交易習慣。

2. 雙邊網路效應:Uniswap 作為一個交易平台是典型的雙邊市場,對於其業務模式的「雙邊」理解,一個角度是這個市場的兩邊是買家(trader)和做市者(LP),哪裡的交易越多越越活躍,則 LP 則越傾向於去哪裡提供流動性,彼此相互強化。雙邊的另一個角度是:市場的一邊是交易者,另一邊是部署代幣初始流動性的項目方。為了讓自己的代幣更容易被大眾找到和交易,項目方往往傾向於在用戶更多、大眾更熟知的 Dex 部署初始流動性,而不是選擇相對冷門的二三線 Dex,而項目方的這一行為又進一步強化了用戶在交易時的習慣性行為——新代幣優先去 Uniswap 交易,這就形成了「項目方」和「交易用戶」這個雙邊市場的互相強化。

3. 多鏈部署:與 Aave 類似,Uniswap 在多鏈的拓展上相當積極,交易量較大的 EVM 鏈均可見到 Uniswap 的身影,且其交易量基本都位於該鏈的 Dex 排名前幾位。

後續,隨著 Uniswap X 上線後對於多鏈交易的支持,Uniswap 在多鏈流動性上的綜合優勢將進一步放大。

2.1.3 估值

我們以 Uniswap 的流通市值和其年化費用的比值,即 PF 為主要估值標準,會發現目前 UNI 代幣的估值處於歷史上較高的百分位區間,這或許是由於其即將到來的費用開關升級,已經提前反映在了市值水平上。

從市值水平來說,Uniswap 目前流通市值近 60 億,全稀釋市值高達 93 億,同樣不算低。

2.1.4 風險和挑戰

政策風險:今年 4 月,Uniswap 收到了來自 SEC 的 Wells Notice,這表示後續 SEC 將會對 Uniswap 採取執法行動。當然,隨著 FIT21 法案的逐漸推進,後續 Uniswap 等 Defi 項目有望獲得一個更透明可預期的監管框架,但考慮到該法案的表決和落地仍有較長時間,而來自 SEC 的訴訟將在中期內對項目的業務和代幣價格形成壓力。

生態位置:Dexs 是流動性的基礎層,此前其上游是交易聚合器,交易聚合器如 1inch、Cowswap、Paraswap 可以為用戶提供全鏈流動性的比價,尋找最優交易路徑,這種模式一定程度上抑制了下游 Dex 對用戶交易行為的收費和定價能力。後續隨著行業的發展,內置交易功能的錢包成為了更上游的基礎設施,未來隨著意圖模式的引入,Dex 們作為底層流動性的來源,會成為用戶完全無法感知的一層,這可能會進一步消解用戶直接使用 Uniswap 的習慣,進入完全的「比價模式」。也正是意識到了這點,Uniswap 正在努力向生態上游進發,比如大力推廣 Uniswap 錢包、發布 Uniswap X 進入交易的聚合層,以改善其所處的生態位置。

2.2 Raydium

2.2.1 業務情況

我們同樣會重點分析 Raydium 的交易量、手續費,而 Raydium 比 Uniswap 更好的一點在於它很早就開始了協議收費,擁有很好的協議現金流,因此我們把 Raydium 的協議收入也作為重點考察項。

先來看 Raydium 的交易量,得益於本輪 Solana 生態的繁榮,其交易量從去年 10 月開始起飛,其 3 月交易量一度來到 475 億美金,約為當月 Uniswap 交易額的 52.7%。

從市場市佔率來看,Raydium 在 Solana 鏈上的交易量占比從去年 9 月以後一直攀升,目前占到 Solana 生態交易量的 62.8%,其在 Solana 生態的統治力甚至超過了 Uniswap 在以太坊生態的位置。

而 Raydium 的市場市佔率之所以從低潮期的不到 10%,逆襲至目前的 60% 以上,主要得益於本輪牛市周期持續至今的 Meme 風潮。Raydium 採用的是兩種流動性池並用的方式,分為標準 AMM 和 CPMM 兩種,前者類似於 Uni V2,流動性均勻分布,適合高波動性的資產,後者類似於 V3 的集中流動性池,流動性提供者可以自定義流動性的區間,更加靈活,但也更為複雜。

而 Raydium 的競爭對手 Orca,則選擇全面擁抱 Uni V3 類型的集中流動性池模型。對於每天需要大批量生產、大批量配置流動性的 Meme 項目方來說,Raydium 的標準 AMM 模型更加適合,因此 Raydium 成為了 Meme 類代幣的首選流動性場所。

而 Solana 作為本輪牛市最大的 Meme 孵化基地,自從今年 11 月以來每天都有幾百乃至上萬的新 Meme 誕生,Meme 也是本輪 Solana 生態繁榮核心驅動因素,成為了 Raydium 業務起飛的助燃劑。

從上圖可以看到,23 年 12 月,Raydium 一周的新增代幣數量為 19664,而同期 Orca 只有 89。儘管理論上來說,Orca 的集中流動性機制,同樣可以選擇將流動性進行「全範圍配置」,來獲得跟傳統 AMM 類似的效果,但這仍然不如 Raydium 的標準池來的簡單直接。

實際上 Raydium 的交易量數據也證明了這點,其來自標準池的交易金額占比為 94.3%,這些交易量的絕大部分是由 Meme 類代幣貢獻的。

此外,Raydium 作為一個雙邊市場,與 Uniswap 一樣,服務着項目方和用戶的雙邊市場,Raydium 上的散戶越多,Meme 項目方就越傾向於在 Raydium 來布置初始流動性,這反過來也讓用戶,以及服務用戶的工具(比如各類打狗的 TG bot)選擇 Raydium 進行交易,這種自我強化的循環進一步拉開了 Raydium 與 Orca 的差距。

從交易費來看,Raydium 在 2024 年上半年創造的交易費約為 3 億美金,這個值是 2023 年全年 Raydium 交易費的 9.3 倍。

Raydium 標準 AMM 池子手續費率為交易量的 0.25%,其中 0.22% 歸於 LP,0.03% 用於庫藏股協議代幣 Ray。而 CPMM 的費率可以自由設置為 1%、0.25%、0.05% 和 0.01%,LP 將獲得交易費用的 84%,剩餘的 16% 中 12% 用於庫藏股 Ray,4% 存入國庫。

Raydium 在 2024 年上半年用於庫藏股 Ray 的協議收入約為 2098 萬美金,這個值是 2023 年全年 Ray 協議庫藏股金額的 10.5 倍。

除了手續費部分的收入之外,Raydium 還會對新創建的池子收費,目前基於 AMM 標準池創建收費 0.4 Sol,創建 CPMM 池收費 0.15 Sol,目前 Raydium 每天平均收到的池子創建費用就高達 775 Sol(按 6.30 Sol 價格計算,約合 10.8 萬美金。不過這部分費用即不歸入國庫,也不用於 Ray 的庫藏股,而是用於協議的開發和維護,可以理解為團隊收入。

與大多數 Dex 一樣,Raydium 目前仍然存在對 Dex 流動性的激勵,儘管筆者沒有找到持續跟蹤其激勵金額的數據,但是我們可以從官方的流動性界面上,對目前正在激勵的流動性池的激勵價值進行大概統計。

根據目前 Raydium 對流動性的激勵情況,大約每周有 48000 美金價值的激勵支出,主要以 Ray 代幣為主,該金額遠小於當前協議每周近 80 萬美金的收入(不包含創建池子的收入),協議處於正現金流的狀態。

2.2.2 護城河

Raydium 是 Solana 上目前市場交易量最大的 Dex,與競品相比,其主要優勢有來自於現階段的雙邊網路效應,與 Uniswap 類似,得益於交易者與 LP 兩端業務的互相強化,以及項目方與交易用戶兩端的互相強化。這種網路效應在 Meme 資產類別中尤其突出。

2.2.3 估值

由於缺少 23 年以前的歷史數據,筆者僅以 Raydium 今年上半年的估值數據與 2023 年的估值數據進行對比。

隨著今年交易量的暴漲,儘管 Ray 的幣價有所上升,但是對比估值相較於去年依舊下降明顯,其 PF 和 Uniswap 等 Dex 相比也處於較低水平。

2.2.4 風險和挑戰

儘管近大半年 Raydium 的交易量和收入表現強勁,但其未來發展仍有諸多不確定性和挑戰,具體來說:

生態位置:Raydium 與 Uniswap 一樣同樣面臨生態位置的問題,且在 Solana 生態,以 Jupiter 為代表的聚合器擁有更大的影響力,其交易量也遠超 Raydium(6 月 Jupiter 的總交易量為 282 億,Raydium 為 168 億)。此外,以 Pump.fun 為代表的 Meme 平台,逐漸取代 Raydium 發起項目的場景,更多的 Meme 通過 Pump.fun 啟動,而非 Raydium,儘管雙方目前是合作關係。Pump.fun 平台在項目端逐漸取代了 Radyium 的影響力,而 Jupiter 在用戶端也超越了 Raydium 對交易者的影響力。這一情況如果長期得不到改善,如果位於生態上游的 Pump.fun 或 Jupiter 自建 Dex,或是轉向競爭對手,將對 Raydium 形成重大影響。

市場風向轉變:在本輪 Solana 颳起 Meme 旋風之前,Orca 交易量的市場市佔率是 Raydium 的 7 倍,本輪 Raydium 的標準池由於更友好 Meme 項目,讓 Raydium 重新奪回市佔率。但 Solana 的 Meme 之風還能持續多久,未來鏈上是否依舊是土狗的天下,這些都很難預測,當市場交易品種的類型發生轉向,Raydium 的市場市佔率可能又將面臨挑戰。

代幣排放:Raydium 的代幣目前流通比率為 47.2%,相比大部分的 Defi 項目來說不算高,未來代幣解鎖後的拋售壓力可能導致價格承壓。不過考慮到項目目前已經擁有較好的現金流,賣幣並非唯一選擇,團隊也有可能銷毀未解禁的代幣,以打消投資者的顧慮。

較高的中心化程度:目前 Raydium 仍未開啟基於 Ray 代幣的治理程序,項目發展完全由項目方把控,這可能導致本應歸屬於持幣者的利潤無法傳導,比如協議庫藏股的 Ray 代幣如何分配,至今懸而未決。

3. Staking:Lido

Lido 是以太坊網路領先的流動性質押協議。2020 年底信標鏈啟動,標誌着以太坊從 PoW 轉為 PoS 的進程正式開始。由於當時質押資產的取回功能尚未上線,質押的 ETH 將喪失流動性。事實上,允許信標鏈質押資產取回的 Shapella 升級發生在 2023 年 4 月,也就意味著最早進入 ETH 質押的用戶有兩年半的時間無法獲得流動性。

Lido 則開創了流動性質押這一賽道。用戶存入 Lido 的 ETH 會獲得 Lido 發放的 stETH 憑證,Lido 在 Curve 上激勵了深厚的 stETH-ETH LP,從而第一次給用戶提供了穩定的「既參與 ETH 質押獲得收益,又可以隨時取回 ETH」的服務,開始迅速發展,此後逐步發展成為以太坊質押賽道的龍頭。

在商業模式方面,Lido 獲取其質押收入的 10%,其中 5% 分配給質押服務商,5% 由 DAO 管理。

3.1 業務情況

Lido 目前的主要業務為 ETH 流動性質押服務。此前,Lido 也曾經是 Terra 網路的第一大流動性質押服務提供商和 Solana 網路的第二大流動性質押服務提供商,並也積極拓展其他如 Cosmos、Polygon 等各鏈的業務,不過後來 Lido 明智的進行了戰略收縮,將重心全面轉向 ETH 網路的質押服務。目前,Lido 是 ETH 質押市場的領先者,也是目前 TVL 最高的 DeFi 協議。

憑藉着大量 $LDO 激勵造就的深厚 stETH-ETH 流動性,以及 2021 年 4 月 Paradigm 和 Dragonfly 等機構的投資支持,Lido 在 2021 年底就超過了當時的主要競爭對手-中心化交易所(Kraken 和 Coinbase),成為以太坊質押賽道的龍頭。

不過隨後就出現了「Lido 一家獨大是否會影響以太坊的去中心化」的討論,以太坊基金會內部也在討論是否有必要限制單一實體的質押市佔率不得超過 33.3%,Lido 的市場市佔率在 2022 年 5 月觸及 32.6% 的高點之後就開始維持在 28%-32% 之間波動。

3.2 護城河

Lido 業務的護城河主要有如下 2 點:

1.長期市場領先地位帶來的穩定預期,使 Lido 成為巨鯨和機構進入 ETH 質押的首選。孫宇晨、發行自己 LST 之前的 Mantle 以及諸多巨鯨都是 Lido 的用戶。stETH 廣泛用例帶來的網路效應。

2.stETH 早在 2022 年就已經被頭部 DeFi 協議所全面支持,而此後新發展起來的 DeFi 協議,則會想方設法的吸引 stETH(如 2023 年曾經火爆一時的 LSTFi 項目,以及 Pendle、和各類 LRT 項目)。stETH 作為以太坊網路的基礎收益資產的地位較為穩固。

3.3 估值水平

儘管 Lido 的市場市佔率出現了略微的下滑,但 Lido 的質押規模仍然隨著 ETH 本身質押比率的提升而上升。從估值指標上來說,Lido 的 PS 和 PF 均在近期創出歷史新低。

隨著 Shapella 升級成功上線,Lido 的市場地位穩固,反應「收入-代幣激勵」指標的利潤指標也表現出色,最近 1 年累計有 3635 萬美元的利潤。

這也引發了社區對 $LDO 經濟模型調整的預期。不過 Lido 實際上的掌舵者 Hasu 曾經不只一次的表示,與 Lido 目前的支出相比,目前社區金庫的收入並不能長期維持 Lido DAO 的全部開支,收入分配為時尚早。

3.4 風險與挑戰

Lido 面臨如下風險與挑戰:

1.新來者的競爭。Eigenlayer 發布以來,Lido 的市場市佔率就處於下降態勢。任何具備充分代幣營銷預算的新項目,都會成為 Lido 這類具備領先優勢但是代幣已經接近全流通項目的競爭對手。

2.以太坊社區包括以太坊基金會的部分成員對 Lido 占質押市場市佔率太高的長期質疑,此前 Vitalik 還曾專門撰文討論過這個問題並梳理過各類解決方案,不過他並未在文中表示出對方案的明顯傾向性(關於此問題,Mint Ventures 曾在去年 11 月專門撰文分析過,有興趣的讀者可以前往查看)。

3.SEC 在2024 年 6 月 28 日對 Consensys 的指控中明確的將 LST 定義為證券,用戶鑄造和購買 stETH 的行為是「Lido 在發行和銷售未經 SEC 註冊的證券」,Consensys 因為給用戶提供質押 ETH 到 Lido 的服務也涉嫌「發行和銷售未經 SEC 註冊的證券」。

4. 永續合約交易所:GMX

GMX 是一個永續合約交易平台,於 2021 年 9 月在 Arbitrum 正式上線,2022 年 1 月上線 Avalanche。其業務是一個雙邊市場:一端是交易員,可以進行最高 100 倍的槓桿交易;一端是流動性提供者,他們出讓他們資產的流動性以供交易員交易,並充當交易員的對手方。

在商業模式方面,對交易員收取的 0.05%~0.1% 不等的交易手續費,以及資金費和借款費用構成了 GMX 的收入。GMX 將全部收入的 70% 分配給流動性提供者,另外的 30% 則分配給 GMX 質押者。

4.1 業務情況

在永續合約交易平台領域,由於明牌表示有追溯性空投的新項目頻出(如 Aevo、Hyperliquid、Synfutures、Drift 等等),並且老項目也都普遍存在類似交易挖礦激勵的情況(如 dYdX、Vertex、RabbitX),使得交易量的數據並不具備太多的代表性。我們將選取 TVL、PS 和利潤指標來橫向對比 GMX 和競爭對手的數據情況。

在 TVL 方面 GMX 目前居首位,不過老牌衍生品協議 dYdX、坐擁 Solana 大量流量入口的 Jupiter Perp 以及尚未發布的 Hyperliquid 的 TVL 也在同一量級。

從 PS 指標來看,在已發幣的、以永續合約交易為主營業務、且日均交易量超過 3000 萬美元的項目中,GMX 的 PS 指標較低,僅高於目前仍有較高交易挖礦激勵的 vertex.

從利潤指標看,GMX 過去 1 年的利潤為 650 萬美元,數據低於 DYDX、GNS 和 SNX。不過值得指出的是,這很大程度上是由於在去年 11 月-今年 3 月 Arbitrum 的 STIP 活動中,GMX 將獲得的 1200 萬枚 ARB(按照期間 ARB 的價格,平均約合 1800 萬美元)全部釋放了出去,導致利潤降低明顯。我們從利潤積累的斜率可以看出 GMX 強勁的利潤製造能力。

4.2 護城河

相比以上談到的其他 Defi 項目,GMX 的護城河要相對薄弱一些,近幾年來頻繁出現的衍生品交易所新項目也很大程度上衝擊了 GMX 的交易量,賽道仍然比較擁擠,GMX 的主要優勢包括:

1.Arbitrum 的大力支持。作為 Arbitrum 網路的原生項目,GMX 高峰時期貢獻了 Arbitrum 網路接近一半的 TVL,當時 Arbitrum 上幾乎所有的新 DeFi 項目都「面向 GLP 開發」,除了能夠獲得 Arbitrum 官方的曝光之外,也因而在歷次 ARB 的激勵活動中獲得了大量的 ARB 代幣(初始空投 800 萬枚,STIP1200 萬枚),充實了 GMX 的國庫,也使得已經全流通的 GMX 增加了寶貴的營銷預算。

2.長期行業龍頭地位帶來的正面形象。GMX 在 2022 年下半年到 23 年上半年引領了」真實收益 DeFi」的敘事,是那段市場偏熊時間 DeFi 領域罕見的亮點,GMX 藉此機會積累了良好的品牌形象,並且積累了不少忠實用戶。

3.一定程度的規模效應。GMX 這類的交易平台具備規模效應,因為只有 LP 規模足夠大,才能容納更大金額的交易訂單和更高的未平倉合約量,而更高規模的交易量反過來也能給予 LP 更高的收益。GMX 作為鏈上領先的衍生品交易平台,成為這種規模效應的獲益者。比如著名交易員 Andrew Kang 曾經長期在 GMX 開立多達幾千萬美元的多空部位,在當時,GMX 是他在鏈上開立如此大部位訂單的幾乎唯一選擇。

4.3 估值水平

GMX 目前已經全流通。我們上文已經進行了同業的橫向對比,GMX 目前是估值最低的主流衍生品交易所。

與歷史數據縱向對比,GMX 的營收情況相對穩定,PS 指標從歷史來看居於中等偏低的位置。

4.4 風險與挑戰

1.強大的競爭對手。GMX 的競爭對手不僅包括老牌但仍然動作頻頻的 DeFi 協議 Synthetix 和 dYdX,也包括各個新興協議:換幣的 AEVO 和未發幣的 Hyperliquid 都在最近一年獲得了相當高的交易量和曝光量,而坐擁 Solana 大量流量入口的 Jupiter Perp,僅僅採用和 GMX 幾乎完全相似的機制,就取得了接近 GMX 的 TVL 以及超過 GMX 的交易量。GMX 也正準備將他們的 V2 版本擴展到 Solana,但是賽道總體而言競爭非常激烈,並未像 DeFi 其他賽道一般有相對確定的格局。而業內常見的交易挖礦激勵則降低了用戶的切換成本,用戶忠誠度普遍較低。

2.GMX 採用預言機價格作為成交和清算的價格依據,存在被預言機攻擊的可能。在 2022 年 9 月,GMX 在 Avalanche 網路就曾因對AVAX 的預言機攻擊而損失 56 萬美元。當然,對於大部分 GMX 允許交易的資產而言,攻擊的成本(操縱 CEX 對應 token 價格)都要遠大於其收益。GMX 的 V2 版本也已經針對性的做了隔離池、以及交易滑點來應對此風險。

5. 其他值得關注的 Defi 項目

除了上述提到的 Defi 項目之外,我們也調研了其他引人關注的 Defi 項目,比如老牌穩定幣項目 MakerDAO、新興之秀 Ethena,預言機龍頭 Chainlink 等等。但一方面受篇幅所限,無法全部在本文中呈現,另一方面,這些項目也都面臨着較多的問題,比如:

MakerDAO 儘管依舊是去中心化的穩定幣龍頭,且擁有大量的「自然持幣者」,這些持幣者就像持有 USDC、USDT 一樣持有 DAI,但其穩定幣規模始終停滯不前,市值僅為上輪高點的一半左右。其抵押物大量採用鏈外的美元資產,也在逐漸損傷其代幣的去中心化信用。

與 MakerDAO 的 DAI 形成鮮明對比的是,Ethena 的穩定幣 USDe 規模高歌猛進,通過半年左右的時間從 0 來到了 36 億美金。然而,Ethena 的商業模式(一個專注於永續合約套利的公募基金)仍然有明顯的天花板,其穩定幣大規模擴容的背後,是以二級市場用戶願意高價接盤其代幣 ENA,為 USDe 提供高額的收益補貼為前提的。這種略顯龐氏的設計,在市場情緒不佳時很容易迎來業務和幣價的負向螺旋。Ethena 業務轉折的關鍵點,在於 USDe 有一天能真正成為擁有大量「自然持幣者」的去中心化穩定幣,至此其商業模式也完成了從一個公募套利基金向穩定幣營運商的轉變,但考慮到 USDe 的底層資產大多是存放在中心化交易所的套利倉位,USDe 在「去中心化抗審查」和「強信用機構背書」上兩端不靠,其想要取代 DAI 和 USDT 均困難重重。

Chainlink 在 Defi 時代之後,正準備迎來一波隱而未發的巨浪級敘事,即以貝萊德為代表的、近年來逐漸積極擁抱 Web3 的金融巨頭推動的 RWA 敘事。除了推動 BTC 和 ETH ETF 上市之外,貝萊德今年最值得關注的舉動,就是在以太坊上發行代碼為 Build 的美元公債基金,其基金規模在 6 周內就超過了 3.8 億美金。後續傳統金融巨頭在鏈上的金融產品實驗還將繼續,必然面臨鏈下資產通證化,以及鏈上鏈下通信和互操作性的問題。Chainlink 在這方面的探索走得相當靠前,比如今年 5 月 Chainlink 與美國存托信託和清算公司(DTCC)和美國多家主要金融機構完成了「智能資產凈值」(Smart NAV)試點項目。該項目旨在建立一個標準化流程,利用 Chainlink 的互操作性協議 CCIP,在私有或公共區塊鏈上匯集和傳播基金資產凈值(NAV)數據。此外,今年 2 月資產管理公司 Ark Invest 和 21Shares 宣布通過集成 Chainlink 的儲備金證明平台來驗證持倉數據。然而,Chainlink 仍然面臨業務價值與代幣脫離的問題,Link 代幣缺少價值捕獲和剛性應用場景的問題,讓人擔心持有人很難從其母公司的業務增長中獲益。

總結

正如眾多極具革命性的產品的發展歷程,Defi 在出現後同樣經歷了 2020 年元年的敘事發酵,21 年資產價格的快速泡沫化,22 年熊市泡沫破裂後的幻滅階段,目前隨著產品 PMF 的充分驗證,正在從敘事幻滅的低谷走出來,用實際業務數據構建其內在價值。

筆者相信,作為加密領域少有的具備成熟商業模式,且市場空間仍在不斷增長的賽道,Defi 仍然具有長期的關注和投資價值。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

- 延伸:一堂從配置角度看懂幣圈的入門講座

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇