BlockBeats 律動財經

Web3 錢包充當了通往鏈上服務的主要入口,使用戶能夠與 dapps 互動並儲存他們的數字資產。在 WalletConnect 網站上展示了超過 350 個錢包,很明顯,這個領域已經成為加密領域中最飽和的板塊之一。飽和的原因是顯而易見的:錢包代表着鏈上所有事物的最初接觸點,而眾所周知,隨著分發而來的是強大的力量。

在本文中,我不會深入探討技術細節,將錢包劃分為 EOA、AA、MPC 和 ERC-4337 等。雖然這些技術分類很重要,但它們通常只代表了錢包特定層次內的區別。相反,我的重點是提出三個框架,以了解 Web3 錢包的業務和戰略定位。這些框架將為構建者和投資者提供對錢包生態系統的更清晰理解,解答問題,比如:在這個飽和市場中,現有項目如何捕獲額外價值?新手可以採用什麼策略來在已經存在的巨頭中開闢自己的領地?錢包市場中哪些領域仍然有機可乘?這些是將指導我們討論的考慮因素。

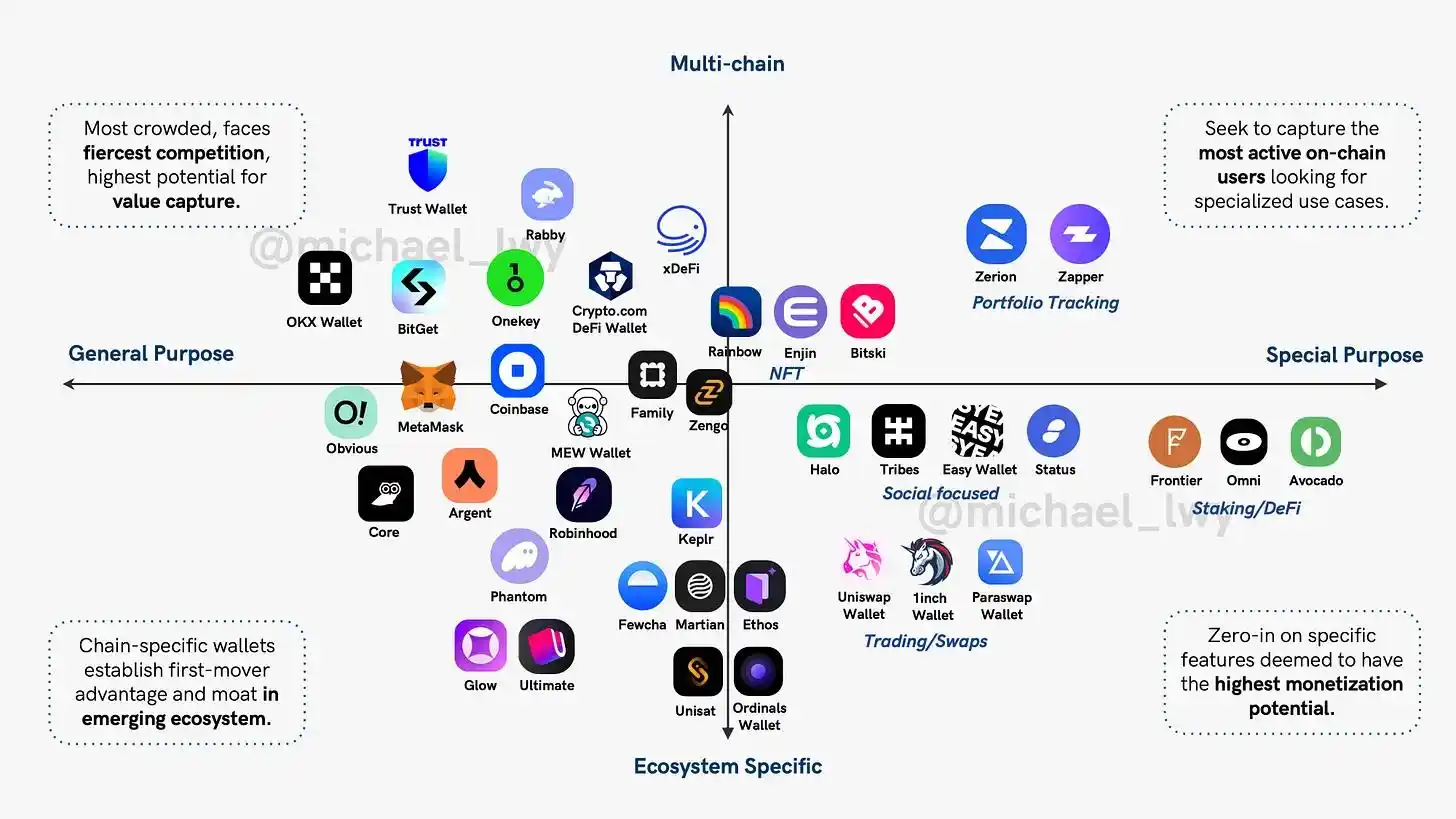

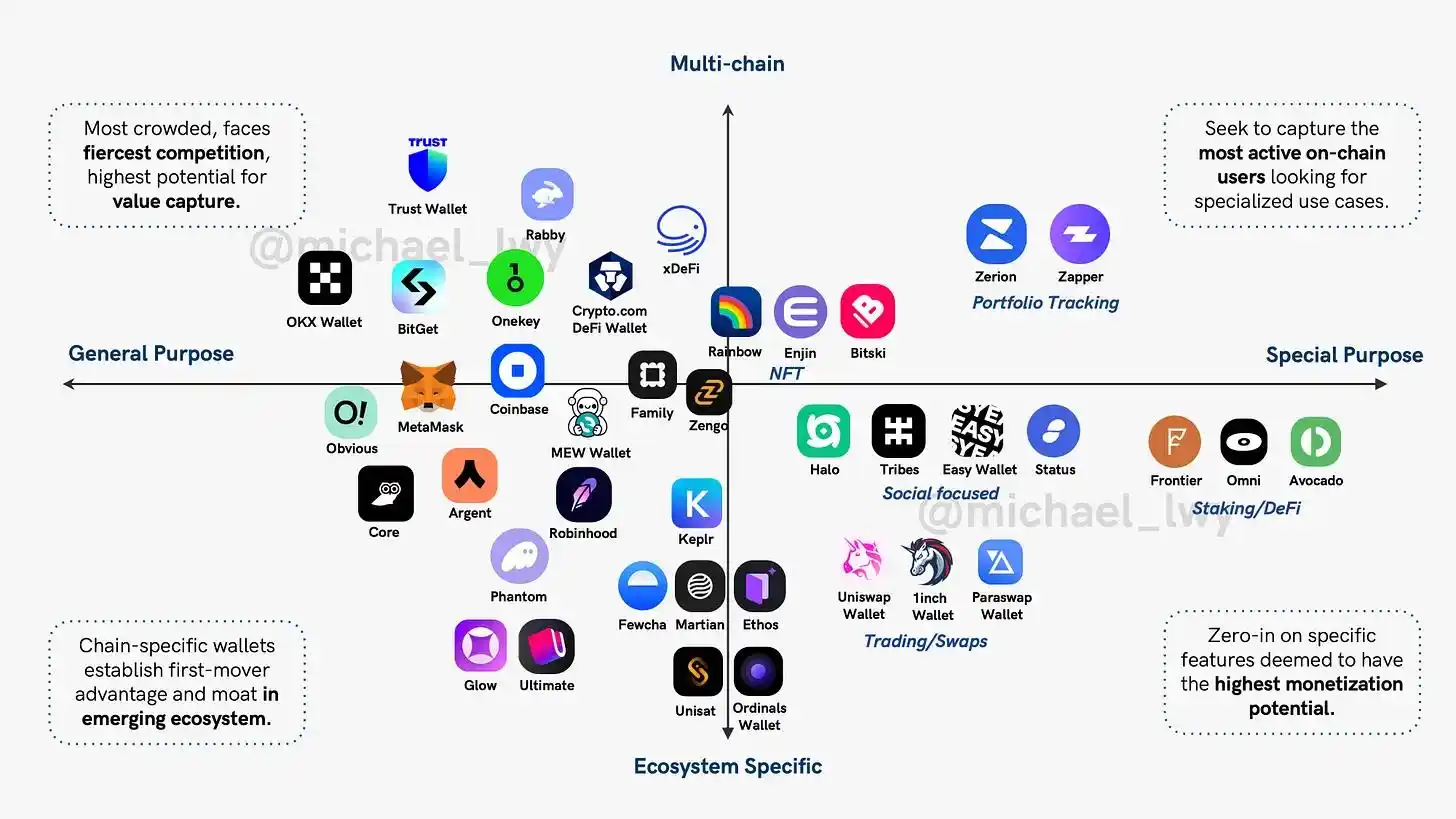

在本次分析中,我沿着兩個不同的軸繪製了主要錢包:功能特性和區塊鏈生態系統覆蓋範圍。雖然這種分類不是嚴格的定量或科學分類,但它借鑑了我與這些產品的親身經驗。與其關注錢包在網格上的確切位置,觀察它們所在的一般象限更有用。例如,面向 Move 鏈和比特幣 Ordinals 生態系統的錢包由於其特定生態系統關注,位於圖的下部。另一方面,專門用於交易、質押和社交等特定用例的錢包傾向於右側,表明它們的專業性。

這個框架將景觀分成了四個不同的類別:

左上角:這是一個競爭激烈的區域,錢包力求包羅萬象。試圖提供所有主要功能、實用工具和鏈。這個象限中的典型參與者包括 CEX 附屬應用,如 Trust(Binance)、Coinbase Wallet、OKX、Bitget Wallet 等。

右上角:儘管這些錢包保持着廣泛的鏈生態覆蓋,但它們並不追求每種可用的功能。相反,它們專注於滿足最活躍的用戶群體的用例。例如,Zerion 和 Zapper 提供了集成的 DeFi 投資組合跟蹤功能。Rainbow 更傾向於 NFT,擁有內部鑄造等功能。

左下角:這裡有錢包對特定生態系統有明顯的傾向。儘管它們可能支持多條鏈,但它們的忠誠度更傾向於特定的鏈,比如 Phantom 傾向於 Solana,或 Core Wallet 傾向於 Avalanche 及其子網,儘管也支持其他 EVM。它們的目標是在新興鏈上獲得早期立足點,並從一開始就建立一個忠實的用戶群體。

右下角:這些錢包專注於具體特性,具有更明確的目標,比如質押和兌換。它們選擇性地支持鏈,將資源投向具有最活動/流動性的鏈,可能提供有前景的投資回報。

在第二個框架中,我借鑑了 Messari 的 Kel 的想法。他將錢包堆疊分為四個組成部分:1)密鑰管理、2)區塊鏈連接、3)用戶界面和 4)應用程序邏輯。基於這個基礎,我深入探討了不同堆疊的戰略含義。在 Kel 的分析中,這四個維度被描述為不同的元素,當它們結合在一起時,它們決定了錢包的可訪問性、專業化和業務重點。

在我的版本中,錢包堆疊更像是一個分層的蛋糕,底部的最重要維度是安全和密鑰管理。基於較低層的堅實設計,錢包可以專注於改進頂層的用戶保留方面的更多修飾性 UI 調整。每個層中的特性對於產品戰略在入職、轉化、貨幣化和保留方面都有具體的影響。

安全和密鑰管理:自託管是 Web3 最關鍵的特徵。這個維度側重於錢包如何管理私鑰並確保安全性。這裡的特性包括多方計算(MPC)、硬體錢包支持、多重簽名功能以及由帳戶抽象技術支持的社交登錄。圍繞密鑰管理的元素塑造了錢包的入門旅程和成功轉化新用戶的能力。

鏈支持:錢包可以通過支持的鏈來區分自己。有些專注於以太坊生態系統(L2 和 EVM),而其他一些則服務於比特幣相關的協議(BRC-20 和 Ordinals)、Cosmos 鏈或類似 Solana 和 TON 等單一鏈。實際上,錢包的鏈兼容性定義了它的潛在市場覆蓋範圍。

實用性:這個維度強調了將錢包與眾不同的核心功能。示例包括促進基本資產轉移,支持 dApps、原生質押和 NFT 管理。錢包的實用性範圍建立了其收入流。大多數錢包現在提供了像兌換和法幣兌換這樣的基本服務。因此,脫穎而出的能力取決於下一層的改進。

用戶界面/用戶體驗:作為初始界面,UI/UX 協調用戶如何與錢包互動。這一層包括無油費兌換、交易警報、多鏈餘額的顯示邏輯以及將 Web3 域集成到去中心化身份(DID)中。這個維度塑造了應用程序內的主要用戶活動。

現在讓我們看兩個例子:一個來自左上象限的 Trust Wallet,另一個來自右下象限的 Uniswap Wallet。

Trust Wallet 是「胖錢包」的縮影。它擁有幾乎涵蓋堆疊的所有四個方面的功能套件。特別值得注意的是,它對幾乎每個鏈生態系統的堅強支持。相比之下,Uniswap Wallet 採用了「精簡」方法。其設計和功能明顯針對交易體驗,使其成為更專業的工具。

這裡我們有更多的例子來闡明不同的錢包如何在特定維度內獨特地定位自己。

Omni Wallet,以前被稱為 Steakwallet,強調原生質押。它提供了一個簡單的 UX,用於促進 20 多種代幣的原生質押。從一開始,Omni 的使命就很明確:突出顯示質押、流動性質押和收益保險庫中的 DeFi 收益機會,從而開闢了獨特的空間。

Metamask 將其兌換功能運作為一個元聚合器,從 DEX、DEX 聚合器和做市商那裡獲取流動性。這種策略確保用戶獲得最佳的報價。作為回報,用戶支付 Metamask 0.875% 的兌換費用以獲取聚合服務。

Trust Wallet 因其廣泛的鏈支持而脫穎而出。它支持超過 70 個不同生態系統的鏈,包括 EVM、Move-based 鏈、Cosmos 以及 Solana 和 TON 等獨立鏈。

OKX Wallet 一直在致力於提高用戶入職和轉化。他們推出了基於 MPC 的社交登錄,允許用戶使用電子郵件創建錢包。這個功能繞過了記下 12 個單詞助記詞的步驟,這對於新手來說是一個常見的障礙。

評估錢包產品的另一個有用框架是查看其功能的貨幣化和可替代性。

貨幣化是錢包內部功能產生收入的潛力。例如,某些功能,如法幣兌換、代幣兌換和橋接,可以通過引入額外的平台費用輕鬆產生收入。與質押和 DeFi 收益相關的功能可以將一部分獎勵分配為平台費用。除了資產管理領域之外,與 dapp 相關的功能,如 dapp 的發現/市場,還提供了另一個收入流:平台可以收取廣告費,以提高某些 dapp 的可見性。

可替代性強調了功能的競爭差異化。它衡量了產品或服務與競爭對手的明顯區別以及其可替代性。像代幣轉賬、交易歷史和兌換等基本實用功能是大多數錢包中都有的基本功能。然而,像質押和油費補貼這樣的專業功能提供了更有力的護城河——當用戶決定使用特定錢包質押資產時,他們更傾向於再次使用同一個錢包進行後續鏈上資金管理。社交功能是另一個例子:像 Halo Wallet 和 Easy Wallet 中看到的社交功能,如社區動態和 Web3 個人資料,促進了用戶的連接。一旦用戶在平台內建立社交聯繫,他們就被綁定到了其網路效應。

基於上述三個框架,我們可以看到,對於錢包領域的開發者和投資者來說,提出以下問題至關重要:

1. 錢包在生態系統覆蓋範圍和功能特異性方面處於什麼位置?它在第一個框架中大致占據哪個象限?是否專注於特定的區塊鏈或使用案例?在地圖上,誰是它附近的重要競爭對手?

2. 錢包堆棧的哪一層是該項目強調的?它是否引入了有意義的差異化和卓越功能,擴大了每個層面的範圍?在用戶轉化、市場覆蓋、收入生成和用戶留存等因素中,哪些因素被優先考慮?

3. 最後,當錢包的功能集與可盈利性和可替代性相比時表現如何?該功能擁有多少護城河?

最後,我想強調兩個關鍵趨勢,這些發展可能會在未來顯著改變錢包領域。

一個要關注的發展趨勢是嵌入式錢包的興起——許多去中心化應用(dapps)越來越選擇垂直整合錢包功能。以 Friend.Tech 及其分支的最近崛起為例。傳統上,它們會要求用戶通過 Metamask 或 WalletConnect 連接到 dapp。但為了為新用戶摒除助記詞要求,Friend.Tech 整合了利用 Privy 基礎設施的嵌入式錢包。

這將範式從「一個錢包適用於所有 dapps」轉變為「每個 dapp 一個錢包」。用戶可能不再使用單一應用程序管理資產,而是可能擁有多個地址和餘額,用於各種使用的 dapps,這挑戰了「胖錢包」的理論,暗示着更分散的錢包生態系統。如果我們將 Friend.Tech 視為一個錢包,它將在第一個框架的最底部右側某處繪製:它的用例特定於管理 Friend.Tech 密鑰,其鏈焦點僅在 Base 上。

因此,隨著 Privy、Coinbase WaaS、Web3Auth、Magic Link、Ramper、Unipass、Dynamic、Sequence、Particle、ZeroDev 和 Biconomy 等提供的「錢包即服務」(WaaS)的出現,傳統錢包的價值主張可能會減弱。相反,dapps 可能會侵占錢包應用程序的領域,將錢包功能作為輔助功能並占據曾經由獨立錢包主導的市場市佔率。

本文主要探討了錢包領域作為一個獨立板塊,但還需要考慮錢包在更廣泛的 MEV 供應鏈背景中的角色。錢包在這一生態系統中是強大的守門人,將用戶意圖編譯成鏈上操作。它們決定了交易的路由方式——無論是通過公共 mempool 還是像 Uniswap Wallet 使用的 MEV-Blocker(由 OKX 錢包使用)、Flashbots Protect(由 OKX 錢包使用)和 Blink,它們規範搜尋策略,如禁止搶先交易和夾擊。

不要低估 MEV 供應鏈中用戶訂單流的價值。雖然人們已經關注了 Metamask Swap 積累的大量交易費用,但一個經常被忽視的細節是 Metamask 的默認 RPC 端點是 Infura。而你猜對了,Metamask 和 Infura 都屬於同一母公 ConsenSys。簡而言之:

誰控制錢包,誰就控制 RPC 端點。

誰控制 RPC 端點,誰就控制訂單流。

誰控制訂單流,誰就控制 MEV。

這種控制關係等級突顯了錢包遠遠超出其用戶界面或資產管理能力的戰略重要性。它們對 MEV 供應鏈具有中心地位,影響用戶的交易過程。因此,在有價值的交易上,搜尋者之間的競爭將賦予錢包通過訂單流付費(PFOF)實現盈利。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇