BlockBeats 律動財經

這個加密冬天,以太坊擴展解決方案的增長是少數被市場持續關注的故事。交易費用下降,應用程序遷移到 L2,TVL 正在增長;與此同時,用戶體驗也越來越好。

L2 來到了高光時刻,但它如何影響 L1 上的 ETH?ETH 持有者和驗證者是否應該將 L2 視為以太坊的補充?價值會在技術堆棧中積累嗎?這對於其他 L1 公鏈意味著什麼?

本周我們有一個基於數據的更新,涵蓋了與 L2 相關的 Web3 技術堆棧的經濟學:

L2 業務模型和近期增長 L2 如何影響 ETH 經濟學投資者的心智模型 / 框架我們還需要 L1 競爭鏈嗎?

L2 商業模式和近期增長

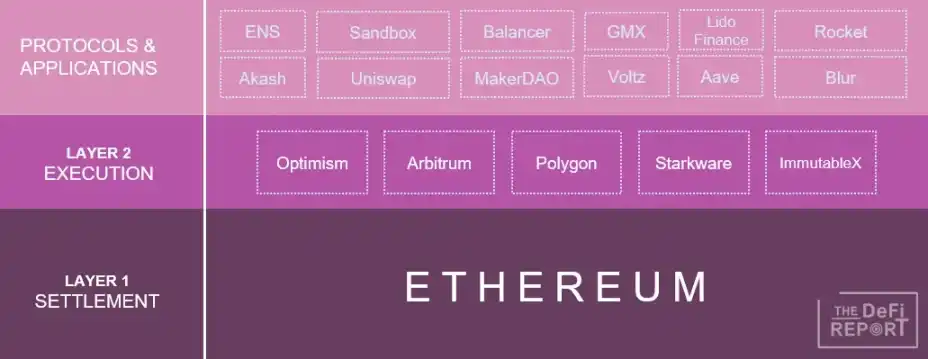

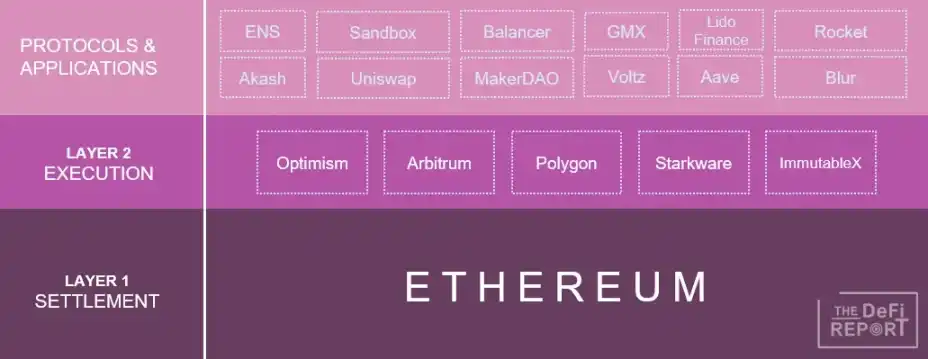

L2 試圖解決以太坊 L1 的擴展性問題。它們通過壓縮數據和「轉售」以太坊的區塊空間來獲利。L1 速度慢且價格昂貴,區塊空間有限。因此,我們應該將以太坊視為技術堆棧的最終清算和結算層。基礎層記錄其上方的執行層和應用層上發生的所有事情的最終狀態——作為唯一的事實來源。

為應用程序增強用戶體驗(更低的成本、更快的交易)的執行服務將交給第 2 層。這些服務在以太坊之外的另一條鏈上執行,然後將數據記錄到 L1 中下面是技術堆棧的簡化視圖。

當前大部分計算資源(Gas)都消耗在以太坊 L1,這是應用程序最初構建的地方。請記住,Web3 堆棧沒有中心化的一方協調開發活動(網路也沒有),一切都是開源的。構建者們爭先恐後地進入,但並不是每個人都在相同的時間表上或按照相同的議程工作。這不是你在經營良好的科技公司看到的協調良好的敏捷衝刺。

在擴展解決方案推出之前,L1 基礎設施和應用程序都處在建設中。隨著 L2 爆發,我們預計會看到更多應用程序遷移,並且未來新項目可能會在 L2 上直接啟。

數據揭露了這種趨勢,下面快速瀏覽一下以太坊上的總計算資源(Gas)使用情況,以及頂級 L2 現在消耗資源的情況。

Arbitrum 和 Optimism 現在占用的區塊空間比 Polygon 多。總體而言,這三個 L2 占當前以太坊區塊空間的 4.5% 左右,高於 2022 年底的約 3%。

接下來看一下 L2 中的其他數據:

注意:2023 年初至今,以太坊 L1 的平均單筆交易費用為 4.84 美元。

如前所述,L2 通過為用戶提供更好、更便宜的體驗來為應用程序提供服務。它們在以太坊 L1 上購買塊空間,然後壓縮數據、打包交易,最終將數據證明記錄到以太坊上。

但是所有 L2 都是平等的嗎?它們都是以太坊的補充嗎?

在 L2 之前,當以太坊變得擁堵時,交易費用會飆升。在 2021 年的某一時刻,一筆交易的費用甚至高達 200 美元。在採用周期中使用以太坊有點像在航班晚點後試圖叫Uber,需求太多,但供應卻不足。

L2 正是為了解決這個問題。但是,當用戶今天在 Arbitrum 上支付 21 美分手續費時究竟發生什麼?Arbitrum 收穫了多少費用?驗證者又有多少收益?

當你在咖啡店購買三明治時,麵包師傅獲得了多少價值?應該給肉類生產商多少錢?給經銷商多少錢?澆頭和調味品多少錢?三明治有什麼特別之處?什麼帶來了最大價值?其他一切都是補充嗎?

這是我們在 L2 和以太坊技術堆棧的經濟學方面應該思考的問題。

答案是,到 2023 年為止,用戶在 Arbitrum 支付的費用中約有 62% 支付給了以太坊驗證者。自 2021 年成立以來,所有費用中的 64% 已支付給以太坊驗證者。

與此同時,通過 Optimism 產生的 80% 的費用如今都歸以太坊驗證者所有。自 2021 年成立以來,所有費用的 74% 支付給了以太坊 L1。下面是 Token Terminal 提供的數據:

這是一個雙贏局面。應用程序用戶獲得卓越的執行力和更低的費用,進一步會推動更多的用例、更多的開發人員和最終更多的用戶。以太坊驗證者將以交易費用的形式從中受益,被動持有者將因交易量增加促進了對以太坊的需求獲益。同時,Optimism 和 Arbitrum 受益於以太坊的網路效應,基本上可以將他們的共識和安全成本外包給基礎層。

Polygon 是以太坊的一條側鏈,這使得它不同於 Optimism 和 Arbitrum。作為側鏈,Polygon 有自己的驗證人集。因此它有自己的共識和安全性,不像 Optimism 和 Arbitrum 那樣與以太坊「一致」。

到 2023 年為止,Polygon 已向其供應方 / 驗證者支付了 44% 的用戶費用,剩餘的費用已被銷毀。由於 Polygon 的費用是用 MATIC 代幣支付的,因此以太坊驗證者或 ETH 持有者都不會獲得這些價值。也就是說,Polygon 定期將自身的狀態提交給以太坊主網,其中包含自上一個檢查點以來側鏈上所有交易的摘要。

然後檢查點作為 Merkle Root 儲存在以太坊上,Merkle Root 是一個唯一的哈希值,代表當時側鏈的狀態。所以 Polygon 雖然與以太坊集成,但相比於 Arbitrum 和 Optimism,它對 L1 的經濟影響是最小的,因為檢查點需要最少的數據。我們可以通過查看以太坊銷毀的主要來源來了解這一點。Arbitrum 和 Optimism 在排行榜上名列前茅,而 Polygon 儘管處理的交易量很大,卻排在倒數第三。

總之,並非所有 L2 生而平等。Polygon 等側鏈的運作方式更像是它們自己的 L1,同時利用以太坊進行最終安全和結算保證。Optimism 和 Arbitrum 等 Rollup 真正依賴以太坊來實現共識、安全性和數據可用性。

當我們分析對以太坊驗證者和 ETH 持有者的經濟影響時,我們認為 Optimism 和 Arbitrum 等 Rollup 是對以太坊的補充。他們可以通過為應用程序開發人員提供卓越的用戶體驗來創造對區塊空間的凈新需求。與此同時,他們的解決方案處理的大部分價值最終以交易費用的形式歸於以太坊驗證者,並以費用銷毀的形式歸於被動的 ETH 持有者。

Polygon 看起來與我們幾乎沒有互補性。事實上,看起來 Polygon 持有者和驗證者從它與以太坊的緊密聯繫中受益更多。

市場上的每種產品都有替代品和互補品。替代品是當第一種產品太貴時,你可能會購買的另一種產品。例如,雞肉是牛肉的替代品。互補品是你通常與其他產品一起購買的產品,想想汽油和汽車,或者麵包和熱狗。在其他條件相同的情況下,當一種產品的互補品價格下降時,對該產品的需求就會增加。

現在,如果 L2 是互補的,並且它們不斷降低成本以實現卓越的用戶體驗,這對 ETH 意味著什麼?

我們認為 ETH 將繼續獲取 L2 產生的大部分價值。

一個類比可能有助於突出我們的想法:讓我們比較一下以太坊、谷歌和網路。我們認為擁有以太坊可能就像擁有網路的一部分,或者運行網路的重要協議。現在,谷歌位於網路協議之上。谷歌很棒,它解決了網路上的搜尋問題。如此,谷歌增強了網路的實用性,帶來了更多的用戶。現在,讓我們假設每次有人使用谷歌搜尋時,6 美分給谷歌,14 美分給網路協議。你會選擇哪個作為投資者?如果谷歌只是網路(以太坊)上運行的數千個應用程序之一呢?

同樣,Arbitrum 和 Optimism 正在解決重要的問題。我們認為他們將推動更多用戶使用以太坊。但我們不能忽視這樣一個事實,即今天約有 70% 的價值歸屬於 ETH 驗證者和持有者。市場似乎正在重視 L2 提供的執行服務的安全性、去中心化和結算保證。

這是否意味著投資者應該避免 L2?這裡肯定有一些細微差別。我們認為以太坊在下一次牛市中可能達到兆美元的市值。如果 L2 繼續收取 30% 的用戶交易費用,並且所有交易(或絕大多數)在未來都通過 L2 進行,那麼有人可能會爭辯說,他們可以獲得以太坊估值的 30%,這將是 3000 億美元的預期市值。

按照這種思路,L2 仍然有很大的上行空間。請記住,今天以太坊上使用的 Gas 中只有大約 4.5% 通過 L2 運行。話雖如此,前三名 L2 加起來產生了以太坊 6% 的交易費用,但完全流通市值卻達到了以太坊的 14%。

我們目前的想法是,少數 L2 可能會捕獲技術堆棧第二層的大部分價值。這是我們迄今為止觀察到的,並且與我們在整個 Web3 技術堆棧中觀察到的冪律動態一致。我們還將在本季度晚些時候關注 Coinbase 發布的 L2,Base。

另一種思考方式是將擁有 ETH 與擁有指數基金進行比較。正如標準普爾 500 指數中新公司輪換一樣,L2s & Apps 將輪換進出以太坊生態系統。以太坊驗證者和 ETH 持有者將從中受益。正如 SPY 的持有者受益於被添加到指數基金中的強大的新業務。

我們認為投資 L2 和 App 更像是挑選股票而不是挑選 ETF 或指數。當然,在這種情況下,(ETH)指數仍然代表着對 Web3 未來的看漲期權。

如果 L2 正在解決以太坊的擴展問題,那麼 Solana、Avalanche 和 Cosmos 等替代方案的價值主張是什麼?

首先,讓我們快速瀏覽一些數字來對比 Solana 的性能。

Solana 的效率仍然比 Polygon 高 10 倍以上,Polygon 是當今以太坊上可擴展性最強的 L2(側鏈)。Solana 在開發人員方面也占據主導地位,並擁有強大的用戶基礎,到 2023 年每天超過 38 萬。話雖如此,TVL 揭示了 L2 從與以太坊「結盟」中獲得的好處。L2 不必像 Solana 那樣引導自己的 TVL。我想這就是為什麼 SOL 驗證者可以保留 50% 的交易費用(其中 50% 被銷毀),而 Arbitrum 和 Optimism 總共只保留大約 30%。

Solana 將結算和 執行服務捆綁到同一個解決方案中,與以太坊以及 Cosmos 和 Avalanche 等替代性 L1 相比,這是獨一無二的。

以太坊、Cosmos 和 Avalanche 採用的模塊化方法產生了許多與互操作性、安全性、中心化、數據可用性等相關的額外複雜性,而 Solana 不必處理這些問題。

我們認為 Solana 因其獨特的整體架構而明顯不同於以太坊和其他競爭對手。事實上,以太坊通過 L2 進行擴展的方法開始看起來與 Avalanche 和 Cosmos 的方法非常相似。因此,如果開發人員可以部署在以太坊 Rollup 上並即時訪問以太坊的流動性和網路效應,他們為什麼會選擇 Avalanche 子網或 Cosmos 應用程序鏈呢?

綜上所述,我們將 Solana 視為以太坊的替代品,而不是對以太坊的補充。我們認為,這使 Solana 成為最有趣的替代方案。Web3 技術堆棧中的 L1 機會——這也是我們在今年早些時候的市場錯位期間在網路中建立部位的原因。我們在一月初報導了這個項目。我們還建議使用該網路、錢包、應用程序、質押服務等。我們認為 Solana 目前提供最好的加密用戶體驗。

總而言之,隨著 L2 獲得牽引力,我們認為那些與以太坊區別不大的替代方案的價值主張將受到質疑。

以太坊 L2 正在增長並變得更加高效。現在還很早,但有跡象表明,Rollup 與 ETH 非常互補,因為驗證者和持有者通過它們獲得了 70% 的費用。對於運行自己的驗證器的 Polygon 等側鏈,情況並非如此。Optimisim 和 Arbitrum 的 L2 保證金需要被監控。隨著越來越多的競爭對手進入該領域,我們預計利潤率將大幅下降,但我們將繼續關注數據。零競爭最終可能使技術堆棧的執行層商品化。

由於 L2 是對以太坊的補充,我們相信隨著 L2 成本的下降,對基於以太坊的應用程序的需求將會增加,從而為驗證者和 ETH 持有者帶來更多價值。請注意,流經 L2 的交易量最終需要以比費用下降更快的速度增長。隨著 Arbitrum 和 Optimism 等解決方案的成熟,以太坊生態系統的擴展方法似乎正在與 Cosmos、Polkadot 和 Avalanche 的方法融合。例如,Optimism 的「超級鏈」看起來類似於 Cosmos Hub 或 Avalanche 的 C-Chain。

在配置以太坊生態系統(ETH、L2、預言機、跨鏈橋、應用 / 協議)資產組合時,投資者有一系列選擇。話雖如此,由於 L2 Rollup 的互補性,ETH 似乎具備更有吸引力的回報。此外,投資者應考慮到像 Polygon 這樣的側鏈與以太坊的「一致性」較低,並且在利用以太坊的網路效應和 EVM 標準的同時更多地充當替代性 L1。我們認為,與 Rollup 相比,Polygon 具有更強的增值潛力。在某些方面,Polygon 更應該與 Solana 進行比較,而不是與 Optimism 和 Arbitrum 進行比較。

我們認為,以太坊 L2 的增長和可擴展性將動搖採用類似可擴展性方法的 L1 競爭鏈的價值主張——例如 Cosmos、Avalanche 和 Polkadot。但 Solana 明顯不同,因為它採用單一的擴展方法(捆綁了結算和執行)。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇