BlockBeats 律動財經

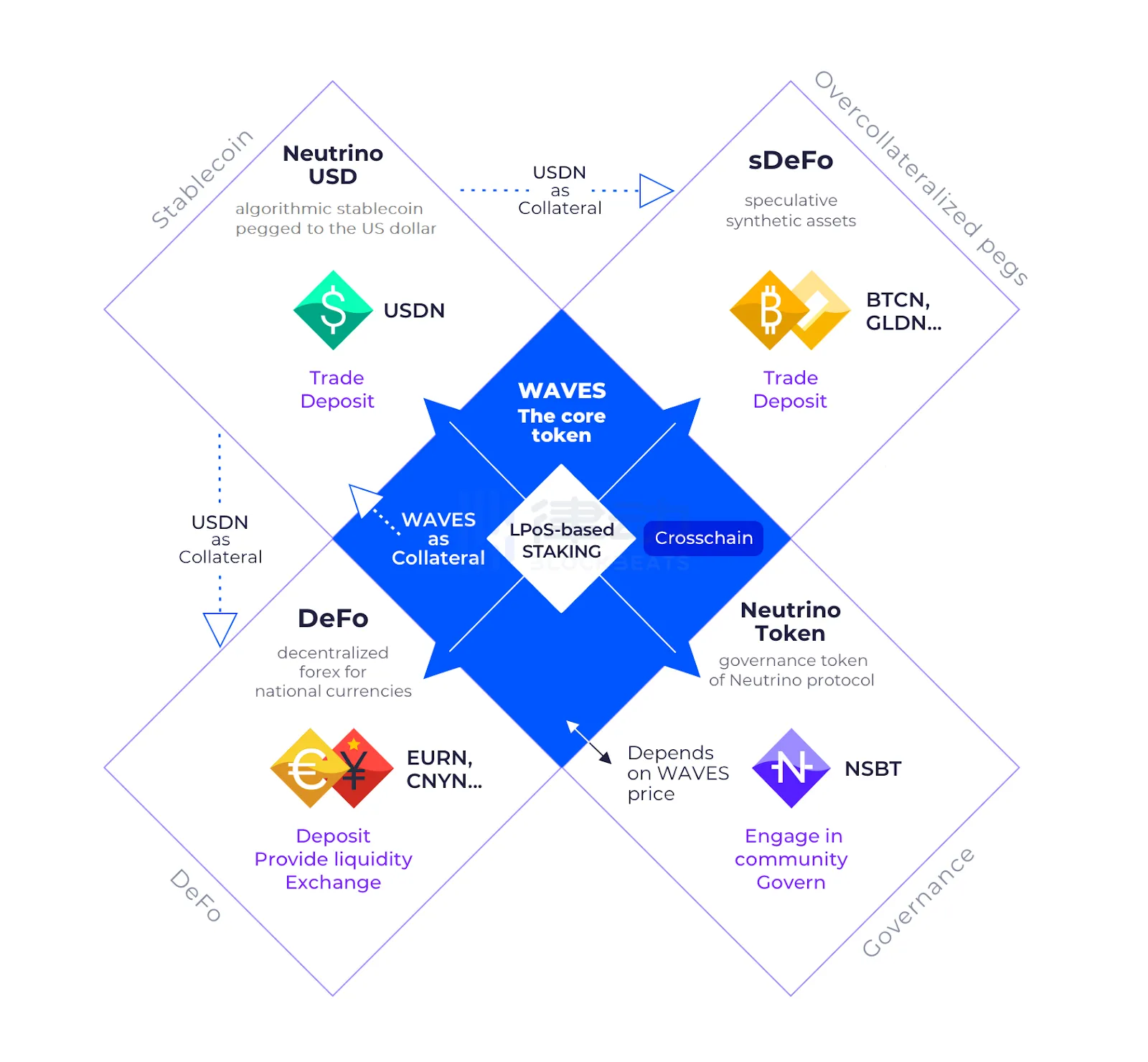

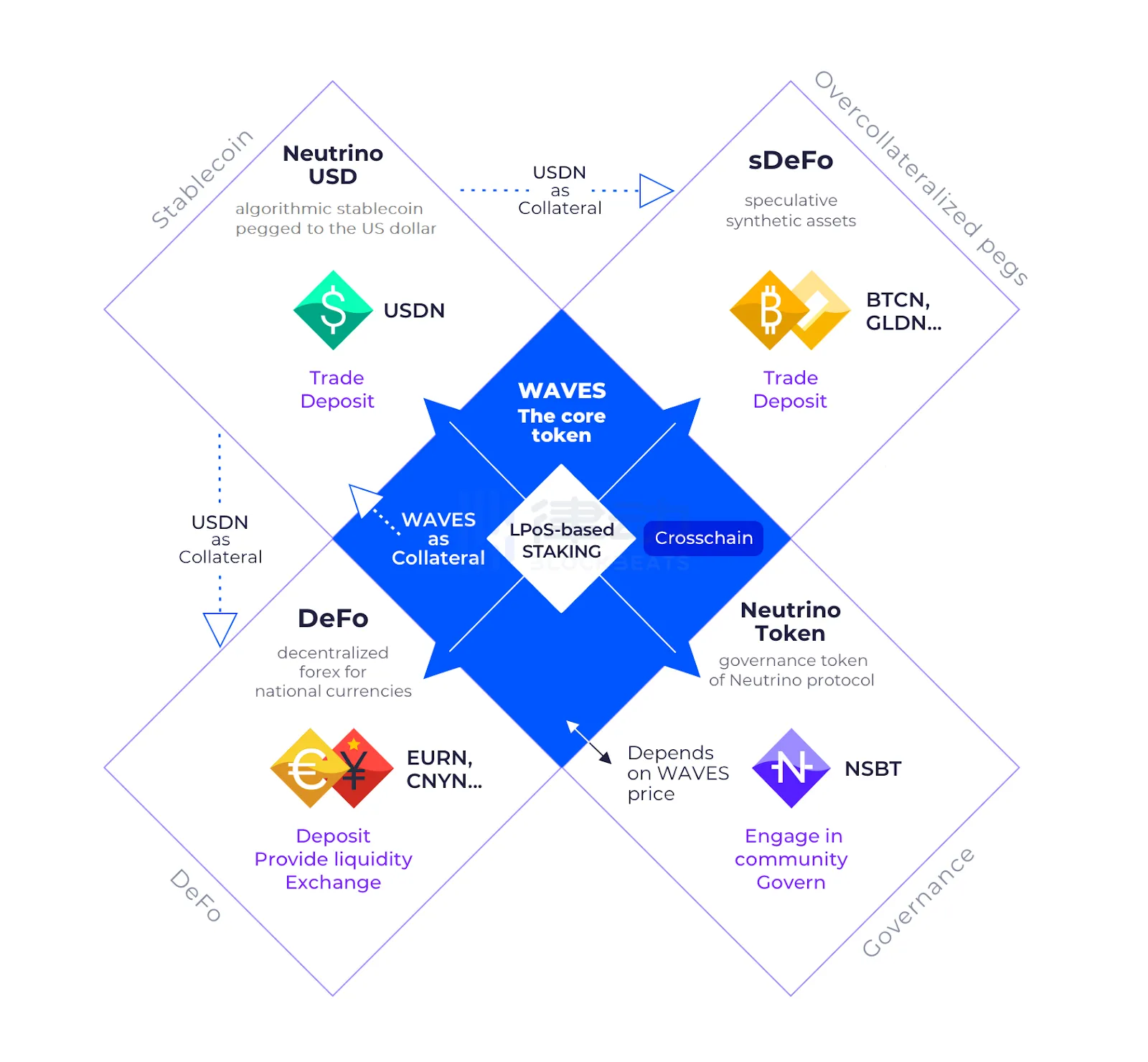

Neutrino USD(USDN)按照穩定幣市值目前在 Coinmarketcap 上排名為第 8,體量約為$6.3 億,是穩定幣市場不可忽視的一股區域和全球力量。Neutrino 又被稱為「俄羅斯的以太坊」,主要支持龐大的 Waves 生態系統的交易。Waves Protocol 由烏克蘭人 Sasha Ivanov 於 2016 年創立,現在已經演變成了一個體量非常大的虛擬金融、泛金融體系。Waves 使用的是一個權益證明衍變的證明方法 LPoS(Liquid Proof-of-Stake),所以 Waves 的委託權可選,用戶可以將驗證權委託給其他代幣持有人。

2016 年的 Ivanov 也創立一個總部在莫斯科的盈利機構 Waves Platform AG,用來支持 Waves 協議。除此之外,它旗下有其自己的去中心化交易中心 Waves Exchange,借貸平台 Vires,等。從 Waves Protocol 里還衍生出來與其同根同源的為企業服務的獨立平台 Waves Enterprise 支持與合作了許多企業,其中大部分和俄羅斯有關。它與俄羅斯總資產 163 億美元的最大私有銀行 Alfa Bank 合作,在 2019 年在 Waves 平台推出了 Alfa Bank 的區塊鏈流動性管理系統,讓該銀行的企業客戶可以通過這個平台管理帳戶情況、進行金融操作。同年,Waves 也和俄羅斯年收入 274 億美元的最大的食品零售巨頭 X5 Retail Group 一樣推出了區塊鏈流動性管理系統。除此之外,它還與許多俄羅斯的巨頭合作過。當然,Waves Enterprise 也不僅和俄羅斯的巨頭打交道,也和全球巨頭例如微軟在俄羅斯的辦事處於 2020 年 7 月合作過,開發區塊鏈備忘錄。該區塊鏈龐大高效的運轉速度和它與俄羅斯的關係讓它在俄烏戰爭之後變得更為重要。

USDN 是一款算法穩定幣,與 Terra USD 的操作模式有一些類似但也有不同。此前 USDN 的系統里有三款幣,WAVES、USDN、NSBT(Neutrino system base token)。Waves 是 Waves 這個複雜的體系的原生代幣,是底層區塊鏈(layer 1),是 USDN 的抵押物。和大多數穩定幣一樣,USDN 也會超額抵押 WAVES,所以總抵押的 WAVES 量是要大於鑄造的 USDN 的。這裡,Waves 的作用和 Terra 里的 Luna 一樣,用戶可以通過 WAVES 鑄造 USDN。USDN 就是 Waves 生態系統里被使用的穩定幣,與美元是 1:1 的關係。但是與 Terra 不同的是,Waves 給自己的穩定幣上了一份「雙保險」,引入了 NSBT。NSBT 是用來平衡 WAVES 和 USDN 的治理代幣,在 WAVES 的價值無法兌現/儲備需要的 USDN 的時候,由智能合約自動生成,其數值即是 WAVES 和 USDN 之間的差值,是二者間的穩定媒介。

USDN 如其他算法穩定幣一樣,核心也是採取了基於效率市場理論的貨幣供需平衡原理/套利機制。當市場對 USDN 的需求高,USDN 價格超過 1 美元時,用戶可以燒毀自己的 WAVES 產生 Neutrino 出售。當很多用戶這樣乾的時候,Neutrino 被大量出售,價格又會跌回 1 美元。反之亦然。理論上即套利者去套利,但是在機器人橫行的今天,這些利在很多人做的情況下為很小或者零。

由於 WAVES 並不是穩定幣,所以有可能出現 WAVES 本身的市值超過或者小於 USDN 的情況下,導致儲備過高或者過低。這時,該體系下的第三平衡代幣 NSBT 就會發揮用處,在 WAVES 超儲備的情況下自動生成 USDN 庫藏股 NSBT,在儲備不足的情況下做相反的操作,從而平衡 Neutrino 的供給和穩定它的價格。

但是,理論很美好,現實卻很骨感。在大量用戶同時拋售 USDN 的情況下,它依舊在短時內會脫錨。

2022 年 08 月底,Neutrino 又脫錨了,在 8 月 25 日達到了$0.939。截至截稿期 2022 年 9 月 4 日,Neutrino 正在$0.925 區間交易。

這並不是 USDN 第一次脫錨,僅在 2022 年,Neutrino 此前就已經脫錨了三次。其中 2022 年 4 月更是脫錨達 20% 以上,在 4 月 4 日創下歷史脫錨高度美金$0.7831,較 4 月 3 日的接近$9.4 億美元市值一日內消失了$1.3 億市值。僅僅一個月後,2022 年 5 月 11 日,USDN 又脫錨了,交易價為$0.8256。6 月 14 日,交易價為$0.937。

據 Coinmarketcap 報告,自 2020 年以來至 2022 年 8 月 5 日區間,USDN 脫錨次數高達 38 次,最嚴重的是今年 4 月的脫錨。之所以 USDN 的多次脫錨並未像 Terra 一樣造成史詩級崩盤和廣泛關注的原因是,USDN 相比之下槓桿率較低,且體量也不如 Terra。

USDN 在 2022 年 4 月 4 日的脫錨時,Neutrino 官網上的 WAVES 比 USDN 抵押率達到了 2.62,所以按理來說 WAVES 有足夠的抵押物來保證 USDN 的美元錨定。但是,此前 2 個月,WAVES 的價格上漲了許多倍,市場認為有可能是俄羅斯在西方制裁下,通過親俄的 WAVES 躲避制裁。

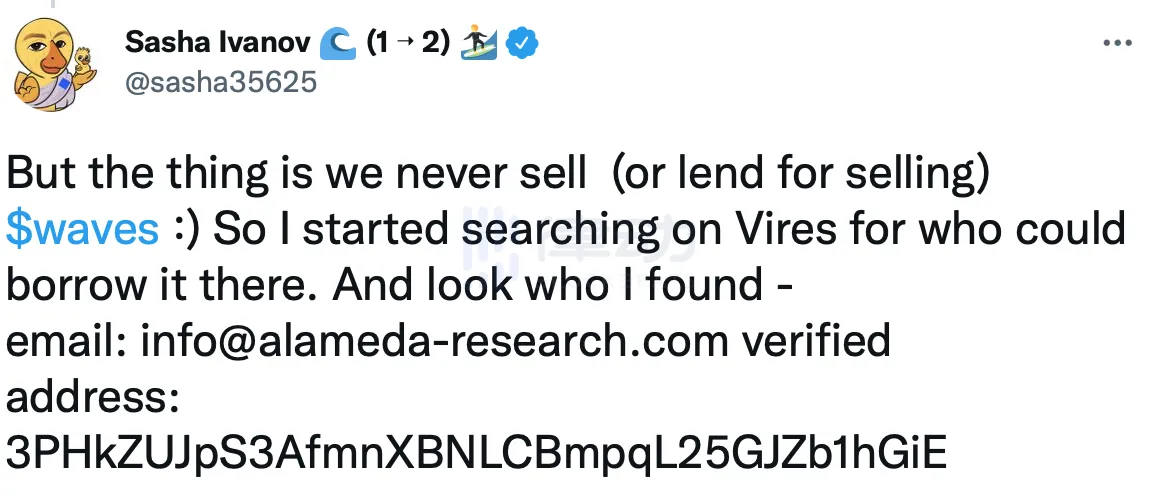

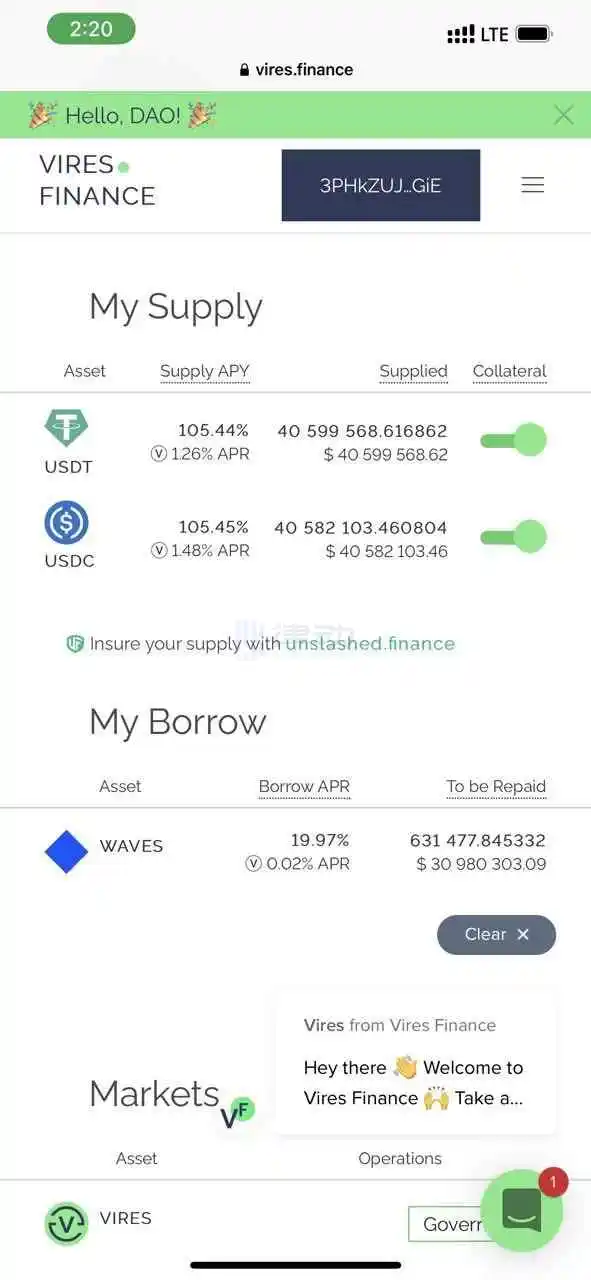

3 月 31 日,有匿名交易員(推特名 0xHamz)質疑 Waves 過去一段時間通過 Waves 生態系統內的借貸平台 Vires Finance 內部交易人為地將 WAVES 的價格短線提了 750%。

在這樣的醜聞下,Vires Finance 上的用戶開始抽離穩定幣資金,從而導致該平台的利率飆升至 80% APR,該平台的借貸癱瘓。WAVES 遭到賣空壓力,用戶開始脫手 USDN 急於將其轉為其他的穩定幣,Neutrino 開始脫錨。

基於此,4 月 3 日,Waves 的創始人 Sasha Ivanov 給予反擊,說,沒有人能人為操作這樣大量的資金,而且質疑這位 Sam Bankman-Fried 領頭的研究機構 Alameda Research 的研究員發布消息為了能更好地做空 Waves 獲取私利。

對此,SBF 很快也反擊了回去,說此為陰謀論之說。

4 月 4 日 USDN 脫錨,WAVES 也有 1/4 的價值也蒸發了。不過數日之內,USDN 又重新回到了 1 美元區間。

5 月 11 日又脫錨之後,Waves 團隊於 5 月 27 日宣布革新 WAVES(從而革新 USDN)的新計劃(The Master Plan)。創始人 Sasha Ivanov 提議由他自己償還 Waves 價值 4 億美元的大型債主外債,來增加 USDN 的流動性和改進穩定幣的基礎設施從而更好地應對未來黑天鵝事件。新的計劃有 4 步。

第 1 步:通過購買和鎖定 CRV 代幣來增加對 USDN 的需求,其中 45% 的 WAVES 抵押來自 Neutrino 的利潤,並投票激勵 USDN 3 池。由於脫鈎最初是由於 USDN 在 Curve 池中大量拋售造成的,因此需要密切關注 CRV 並獲得足夠的投票權來分配獎勵,使 USDN 對 DeFi 市場更具吸引力。

第 2 步:Sasha Ivanov 將承擔 4 億美元的債務並清算鯨魚帳戶的抵押品,出售 USDN 將流動性返還給 Vires Platform。

第 3 步:為了避免因拋售大量 USDN 而進一步脫鈎,Sasha 會緩慢出售 Neutrino。Waves 預計,Vires Finance 最多需要 2 個月的時間恢復正常工作狀態,達到存款、取款和借款的完全自由。

第 4 步:通過發行新的資本重組代幣最終取代 NSBT,改進 Neutrino 架構。由於 NSBT 在當前條件下未能這樣做,因此當抵押不足時,該新代幣的任務是用新的 WAVES 代幣對 Neutrino 進行資本重組。資本重組代幣持有者可以從 Neutrino 合約中質押 50% WAVES 的獎勵中獲得獎勵。

此後,Neutrino 的價格逐漸回到$1 美元區間,直到後面又出現了脫錨。目前,Neutrino 依舊在執行 Master Plan 的計劃,旨在帶 USDN 變成更強更穩定的存在。但是隨著加密貨幣進入熊市,8 月底 USDN 又一次脫錨。

在 8 月 5 日與 CoinDesk 的影音連線里,Sasha Ivanov 表示,Neutrino 按照上述步驟革新之後,將不會再出現脫錨情況。

套利機制在可控範圍內非常聰明且自動化,但在大規模拋售的情況下依舊存有很大的風險。前有 Terra 崩盤之鑑,後有多個算法貨幣的脫錨。Neutrino 的脫錨只是算法穩定幣的一個點,儘管它有著 NSBT 這樣的系統,依舊在短期拋售的情況下短暫地失去了穩定,好在它也的確因為自己強大的穩定系統和儲備不至於崩盤。

除此之外,其他的穩定幣也在過去一年內多次出現過脫錨。譬如,火幣的穩定幣 HUSD 在 8 月 19 日脫錨至$0.82,其原因據公司解釋,是其因為合規關閉了幾個大市場製造商的帳戶,由於有時差問題,所以脫錨了。

在市場拋售某穩定幣的情況下,無管控或者弱管控都會讓穩定幣的拋售愈發嚴重,從而掉入一個負面的漩渦。隨著 Terra 的崩潰,加密貨幣寒冬的來臨,大小算法穩定幣更是在漩渦之中,脫錨此起彼伏。為了加固算法穩定幣的穩定性,除了充足的抵押儲備,一些穩定幣也提出了新的方法,在黑天鵝事件來臨時更好地「穩定」住穩定幣。譬如,the Balance Ecosystem 提出其穩定幣 USDB 的供給會被嚴格「控制」,具體細節還有待發布。同時協議也在測試一些抗壓測試(stress test),一種傳統銀行常見的風控測試。協議也指出,USDB 不會僅和一種抵押物對接,從而規避其他穩定幣脫錨的問題。

通過此可以看出,算法穩定幣作為一種高度依賴金融工程的複雜穩定幣,其核心邏輯一定要堅如磐石。在大量拋售的情況下,協議們不妨參照傳統銀行對黑天鵝事件的演算進行穩定幣基礎設施的加固,並且保證儲備的數量、質量,還有多樣化。儘管對供給量的控制似乎在暗含協議「中心化」的管控,但是在去中心化的放任自由從而有可能遇到黑天鵝事件崩盤,和中心化管控中,如何找到一個合理的平衡,設計出可行且能應對極端事件的系統,將對算法穩定幣未來的發展至關重要。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇