【邱志昌專欄】若無遠慮?必有近憂!!

首席經濟學家 邱志昌 博士

壹、前言

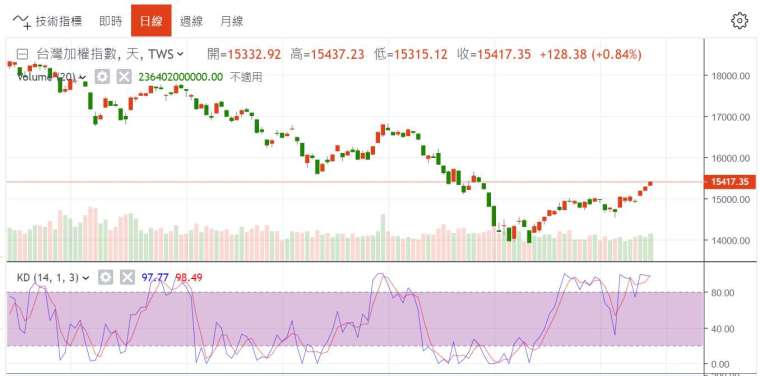

股市現在還是空頭市場嗎?當新台幣的利率水準達到 2%,就足以重傷股市,會這樣就使股市步入長期空頭市場嗎?當然不會。是因為全球的資金利率水準,突然由零利率轉變為較為高水準,合理股價的現金股利折現率,一定跟著提高;尤其在通貨膨脹罩頂之際,不斷揣摩升高的利率水準,使得折現率出現非常的不確定性。過去近 10 個月來,Fed 鷹派聲音一直拉高,預期現金股利殖利率也隨之上揚;因此合理股價被重重壓抑了。所有投資銀行對 Fed 貨幣緊縮,失望倒彷彿掉入無底深淵,合理股價當然直落落。

貳、當通膨隱憂過後?美股將正面迎擊期中選舉!

但這種恐慌情緒,隨著三次 Fed 升息與 CPI 年增率增速漸漸趨於緩慢、最後對於 7 月 CPI 年增率,預期終於由 6 月 9.3% 掉入到 8.5%,恐慌情緒平息;全球股市由 6 月 16 日止跌反彈,至今走出中期多頭格局。可是這樣的改變,並沒有獲得多數投資機構認同;因為眾所周知,關鍵在於通膨是否完全獲得控制,除鷹派主張外、Fed 不吝以犧牲成長、換取物價的穩定?這種解決問題的思維,是否隨著情勢變遷而轉變?或許美國基金經理人多數已認為,嚴重的通膨已經過去了;但經濟衰退 (Recession)、與產業庫存過多等等,這些哀愁歌聲還繞樑不絕於耳、恐怕數月難了。股市行情每天、每個月、每季、甚至每一分一秒,多在預測訴說未來最大可能局勢演變。

以這樣平緩的股價 K 線型態步步揚升,無異表示未來景氣要重返復甦、繁榮,應是極其不易的事。但由很多出奇不意的歷史,卻多是發生於偶然?像是天空一片雲,偶而突然投射在那幾十項的預測中;最不容易被準確預估到的,就是眾人認為最不可能的那一項。當然,以目前景氣、匯率、產業等情況,如果這就要說,股市將迅速蓬勃翻轉、似乎是荒腔走板、強詞奪理。但往往是,最大的可能就是來自於眾所鑠金的最大不可能!換言之,很多我們事情認為已無望,但即使是我們自己的未來,多非決定在你我手中;不管是正面或負面的無常,多是隨著眾生業障與陰德隨時到來。

進入 2022 年下半年後,幾大世界局勢變遷會是甚麼?是美國的期中選舉、與中國共產黨政治局的二十大政治大秀;即中國共產黨五年一次全國代表大會。2022 年 11 月 8 日將進行美國國會議員期中選舉,美國政治制度為每四年總統任期的第二年 11 月,在尚未總統選舉下舉行定期國會議員選舉,包含每兩年一任的眾議院 435 個席位,以及參議院中 100 個席位中的 34 或 35 個席位,新國會議員有完整的 6 年任期、彌補因各種因素離去所剩下的、兩年或四年任期。

還有根據維基百科記載,在 50 個州的州長中、會選出 34 州長、任期四年。這對民主國家而言,民主選票的政治領導階層更迭是常態,但對中共政治局的二十大的動態卻異常封閉,因從 2018 年 8 月中國全國人大修改憲章,將原來中華人民共和國憲法中,第 79 條第三項「國家主席」、與「副主席」「連任不得超過兩屆」的規定拿掉後,習近平不斷連任的預期幾乎是完全肯定。按照中共體制,國家最高領導權並非在「國家主席」手上,而是在共產黨中央 7 個政治局委員上、集體做決策,最後由其中一位擔任總書記的常委行駛「裁奪權」;在以黨領政原則下,總書記身兼軍委會主席、統帥三軍、政治與軍事指揮權力大於國家主席。

叁、中國將面對二十大中國共產黨政治局委員、領導階層的重組?

從 2019 年 1 月 29 日美中貿易戰開始,中國大陸科技技術取得、還有在美國股市上市的中概股,會計與審計的檢視特別被以照妖鏡放大處理。由於這些修昔底德心態在 2019 年燃起後,成為每個領域的可用之兵;於是反中、對抗中國等顯性作為,多會燃放出政治人物企圖心、散發出極大的政治魅力、輔助選舉人贏得選票。川普的第二任選舉策略就是如是運用,只可惜他將戰線擴大到全球,除對抗中國外、還與美國貿易有密切往來的亞洲與歐洲各國槓上,幾乎是全面性逆全球化、反全球化;川普的第二任因此被斷送掉。因此下半年、2022 年第三季無論是想繼續連任、或是有意扶植家族接手的美國國會議員,在此時休會期間開始暖身、營造選戰策略。

而此時美國內部所處環境中,最棘手的是人民面對不斷上揚的物價,即通貨膨脹問題;而國際議題方面,雖可運用著墨者不少,但關鍵的性影響美國選民者不多,俄羅斯與烏克蘭戰爭,已成長期性歐洲事務,對美國公民不會有震撼力。但反而亞洲、則有訪台、抗中、訪日、印太架構等是當前最新潮、紙上談兵的邊際效益最大議題;而台灣兩岸、尤其是中共對台的文攻武嚇、中國誓死想在有限的期間內、解決所謂中國統一問題,則是亞洲甚至世界各國政治議題熱點、也是最能引發熱議、對中國最能捎到癢處的主題,炒熱此一議題會「讓美國重新偉大」,一定會讓被其所在洲的選民讚頌為熱愛美國的國會代表。當然美國國會議員對其選民訴求,還有企業回美國投資、增加美國就業機會等等。因此不管執政黨或在野黨,多想炒熱台灣兩岸議題去直接表態「我是愛國者」,當然這些人也想來台灣招商引資,招募台商到美國設廠投資。

而就中國的國內情勢而言,也就在此時,長期以來的經濟與財政擴張,中國已經到了、需要到一個休養生息階段。自 2012 年起國際投資銀行、經濟學家、如曾擔任英國央行英格蘭銀行總裁的羅比尼博士,就開啟中國經濟崩潰論:至今大家還在等他的「中國完美風暴」兌現。接著又有所謂「地方債務危機」,及「反貪肅府權利鬥爭」等等。這些顯性又有點隱晦的國家隱私,洋洋灑灑地在報紙或電視論述,加上語鋒銳利、言辭犀利,這樣去論述中國經濟與政治的亂象,大唱中國崩潰論、是當今台灣甚至西方世界的主流新聞之一,尤其是將中國的一帶一路,描繪為製造參與國債務外交,在西方世界媒體與台灣電視政論談話節目,年復一年、日復一日,如彈雨直落、鋪天蓋地;在這種氛圍之下,曾子殺人、不相信、不矚目也相當困難。

近幾年以來,美國公民「仇中」情緒,已幾乎被政客炒為「恨中」。綜觀近期台灣媒體,在中國議題報導上,以下面幾個議題最被關注、有理論邏輯客觀分析、串聯相關數據論述者少、很少見到中立客觀科學有數據的分析:一、資產與經濟泡沫化,目前在台灣方面看起來,就如 1990 年日本泡沫化之後的情況一樣、甚至更加嚴重不堪。大陸目前 362 處的所謂「爛尾樓」問題,也被形容為在整個中國遍地開花,梅花、梅花滿天下。由此一議題延伸到地方融資平台的倒閉,建設公司的資金斷練,投資客拒繳交房屋貸款、河南省金融機構出現現金擠兌危機、我們身處對立、拿到的多是「已讀不回的信息」,又如何可以客觀深入、平心靜氣仔細揣摩其中利害得失?

二、在實體經濟方面,在大家稱頌台灣出口金額不斷創新高同時,其實中國的出口增速梗顯著;但是奇怪的是,其壓抑疫情蔓延的「清零政策」,所造成的供應鏈切斷危機的訊息更顯著;中國需要面對長期生產下降,PMI 採購經理人指數下跌的窘境?本文認為,面對對手的競爭、凡事多要更客觀、尤其是中國政治制度本身就是高度集權,要一窺這種「類宮廷政治」,很難有甚麼「中南海傳奇」;所有剖析中國社會、經濟與金融事件的顯性新聞,已經大多被帶入共產黨派系鬥爭中。尤其是所謂習近平與江澤民,兩個派系鬥近年來被繪聲繪影的談話節目放大,竟然連資產泡沫化的分析,也可以詮釋為派系鬥爭。

肆、結論:匯率升貶值代表資金的流向與風險預期!

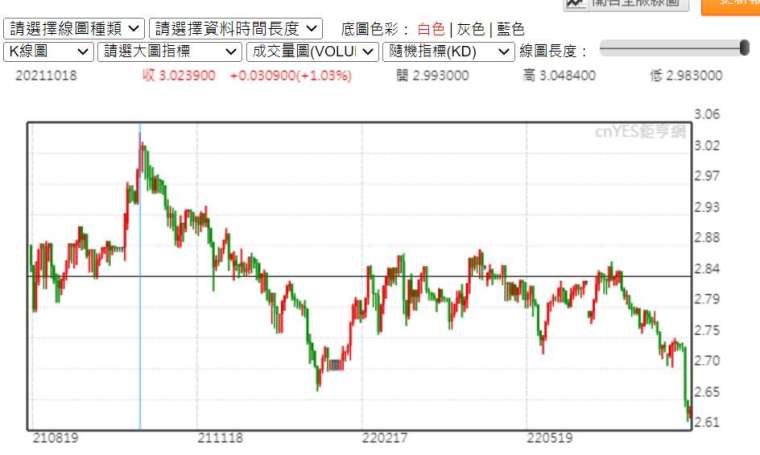

化繁為簡,最後我們由每個國家公債殖利率、核心 10 年期殖利率的趨勢圖檢視危機與風險。由圖,人民幣國債由 2021 年 10 月 18 日最高值 3.05%,開始步入兩大波段的下跌。第一波在 2022 年 1 月 24 日落底為 2.65%,但再次的反彈只到 2.84%,並沒有攀升到 2.88% 之後;再由 2022 年 7 月 5 日的 2.87%,直落下到 8 月 12 日之後,再落下到 2.61%,這幾乎已經是近兩年以來的最低殖利率。為挽救內部的所謂「資產泡沫化問題」,人民銀行自 2021 年底起,與 Fed 逆向啟動寬鬆貨幣政策,當時美 Fed 的貨幣政策,已是鷹派聲浪響徹雲霄,唯獨日本央行與人民銀行逆向操作。近幾年中國政府的幾項政策,多有其所謂崇高的理想,例如防範資本適足率問題,不准「螞蟻金服」上市:為照顧下一代正常學習、不准補習教育機構在資本市場募資。當許家印還登上天安門與習近平、在 10 月 1 日握手言歡、沒多久卻傳聞恆大房地產危機;目前由於台灣立場與中共極為對立,因此亟需真實性的總體宏觀信息,去鑑別中國的政治經濟風險,理性客觀判斷。禍福相依、這些台灣媒體驚悚的報導,未來是否會引發全球系統風險?這需要的是智慧、經驗與諸多客觀數據研究!就跟有些國家將中國解放軍,在台灣近海的眾多軍事演習,看成是兵兇戰危的地方一樣,這些多需要一些多方面專業的討論後判定;投資者對未來情勢要面對現實,尊重每時每刻的局勢發展。

(聲明:本文為系統風險討論,這是財務理論所言「風險溢價報酬」機遇;唯不為任何引用本文為投資者背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇