鉅亨網新聞中心

風險敞口的動態對沖規則

津投期貨公司 孫偉 趙廣鈺

了解期貨市場的人都知道,期貨是把雙刃劍,用得好就能為企業服務,實現企業穩健經營的目標,但是用不好,不但達不到穩健經營的目標反而會召來不應有的災難。我們先來看一個失敗的案例。

1992年,德國mg集團美國子公司mgrm為了與客戶維持長遠的關係,簽訂了一份10年的遠期供油合同,承諾在未來10年內以高於當時市價的固定價格定期提供給客戶總量約1.6億桶的石油商品。針對上述巨大的多頭敞口,mg集團通過堆疊和滾動對沖的方式建立了一系列的期貨多頭頭寸。但是石油價格自1993年6月開始從每桶19美元跌至1993年12月的15美元,mgrm的多頭頭寸面臨龐大的保證金追繳,但其長期供油合約收益還未實現,龐大的資金缺口逼迫子公司向母公司尋求資金援助。最終子公司投資不當給母公司造成的10億美元損失無法彌補。這個案例說明了一個重要的道理“利潤是幻覺,而現金流才是現實”。

一、企業進行風險對沖的目的:

企業參與期貨風險對沖的目的簡單講就是“兩鎖一降”。即是鎖定原材料的成本,鎖定產品的銷售利潤和降低原材料或者產品的庫存和成本。但具體到實際的企業運營和生產過程中,這幾個要素並不是完全割裂的,基本上是邊采購,邊生產,邊銷售,是一個動態的過程。因此要密切關注規模和價格上面臨的風險,這就是企業運營的敞口風險。即所謂敞口頭寸,就是凈頭寸。敞口頭寸=現貨購進庫存+期貨多頭持倉-已簽署的銷售合同-期貨賣出持倉。所以說企業風險管理什么?就是管控敞口頭寸的規模和它所面臨的價格風險。規模和價格取決於對行情的判斷,假設企業存在一個空頭敞口(如庫存),那么在熊市當中我們敞口最好完全封閉,但是牛市當中我們敞口盡量打開,在平衡市當中我們應該留一部分敞口。只要有敞口,就面臨著價格風險;當然同時也面臨著價格有利時的利潤,這是一樣的。就是說利潤和風險都取決於你敞口的規模和當時的市場價格的趨勢,企業每天都需要評估這個敞口量在當前的價格趨勢和未來趨勢下,會使我們的企業面臨多大的風險。

二、具體操作應遵循新型動態對沖理念

目前國內傳統意義上的套期保值的概念,主要是指套期保值的四大原則:方向相反、數量相等、品種一致、時間相近,但企業在實際操作中過分遵循這些原則,就比較僵化。在新的經營環境面前,傳統套期保值理論的局限性越來越顯現出來,而且是越來越大。按傳統的教科書理論去做,越來越行不通,越來越難了。其實也不是我們不愿意按教科書說的做,而是因為傳統的套保理論局限性太多,有時候甚至可以說沒這種好事輪到我們頭上。什么意思呢?就是市場上沒有說我買了10000噸的銅,期貨市場就有高於買價的,而且高於我的資金利息,高於預期收益,然后簡單地把它在期貨市場上一賣,就能賺到錢,很難,幾乎沒有這樣的好事。甚至還會出現前例所舉的德國mg公司的情況,期貨的虧損頭寸需要大量的現金流保護。

隨著期貨市場不斷完善以及工具運用的成熟,發展成為現代套期保值——動態對沖,即投資組合、風險對沖、資產設定綜合運用,現代套期保值不同於傳統套期保值對價格的規避和價差風險控制,而是基於對價格風險進行合理有效管理,將現貨市場和期貨市場的交易作為一個組合投資,以保值的思路建立頭寸,按套利的思路管理頭寸,不一定完全按照期貨現貨業務時間上一一對應的方式參與套期保值,而是按照凈風險敞口的方式參與該業務,企業在實施套保過程中更加寬鬆和靈活。

現代套期保值強調的是“風險管理”,而不是“風險轉移”,具體表現在以下兩方面:

第一,從風險控制角度來看,現代套期保值理念認為,完全承擔套期保值中期貨的虧損是不必要的。期貨市場上的虧損最終也會體現在企業的利潤上。現代套期保值通過期貨市場頭寸的合理組合,可以在保證利潤的前提下,將期貨的虧損降到最小或者控制在可控范圍。

第二,從資產設定角度來看,現代套期保值通過期現組合投資的方式為企業賺取更多利潤,將現貨市場與期貨市場的頭寸都作為企業資產來看待,資金在現貨期貨靈活設定,實現最大效用。

不論是從風險控制角度,還是從資產設定角度,現代套期保值理念強調的目的是降低成本,穩定利潤並獲取超額利潤,追求利潤的適度擴大化,新型套期保值成功的標志不再是鎖定利潤,降低成本,而是得到低於同行業其他企業的成本,從而獲取高於同行業其他企業的利潤。

三、動態對沖規則的實際應用

(一)動態對沖規則的基本內容:

動態對沖規則是以企業的風險敞口為核心,追隨期貨市場對應品種的趨勢,通過不同時間周期的趨勢變化,調整對沖比例,以達到動態對沖的目的。簡而概之動態對沖是以敞口為基數的順勢“投機”交易:

(1)趨勢的追隨是通過規則化的客觀性交易實現。實踐中,我們采用了美國著名的advanced_get交易平臺,根據趨勢追隨的技術指標,分別實時指示短期(小時)、中期(日線)、長期(周線)的趨勢信號。

(2)根據風險敞口對應期貨品種的波動特點和敞口處理的周期長短,確定不同趨勢信號組合下的對沖比例。比如在短中長周期均為空頭信號的情況下,空頭對沖比例接近100%,而多頭對應比例接近0。

(二)原材料采購的多頭對沖案例

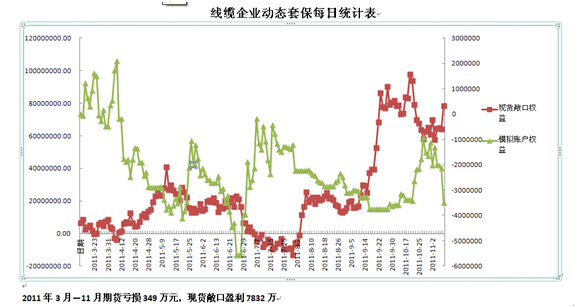

2011年,我們在對國內電纜企業進行風險管理時將“動態對沖”應用於實踐之中,由於國內線纜企業一般簽署的是閉口合同,招投標的報價都是按照當時各種原材料的市場報價測算出來的。因此企業面臨的是原材料漲價的單向風險敞口,企業需要規避原材料價格上漲的風險。下圖是該企業每日統計的風險敞口:

2011年3月-11月期間,上海銅價格從70000元/噸下跌至55000元/噸,如果該線纜企業采取傳統的套期保值理念,在簽訂銷售合同后立即進行相關買入套保的操作,雖然實現了期現兩邊的對沖,但勢必會出現期貨操作賬戶的巨大虧損,而其他沒有參與期貨的企業的利潤率就會超出該企業很多,對沖后雖然利潤穩定了,但喪失了行業競爭力或者說是弱化了行業競爭力。我們實際采取了動態對沖操作,根據行情不斷調整在期貨市場和現貨市場的頭寸,達到了下圖顯示的良好效果:

(三)產成品敞口對沖案例

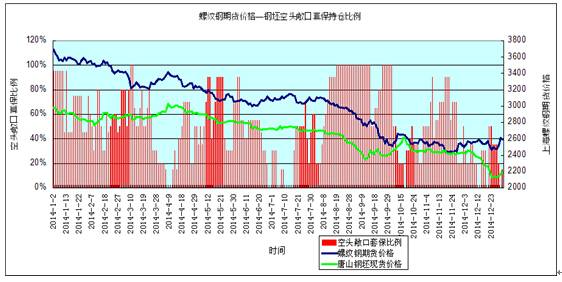

2014年,我們對一家鋼坯生產企業通過動態對沖的方式進行風險管理。該企業生產過程中同時存在原材料價格上漲與鋼坯價格下跌的風險。依照傳統的套期保值理論,應當在制定生產計劃的同時在期貨端參與套保:即做多焦炭與鐵礦石,同時選擇螺紋鋼期貨作為替代品進行空頭套保。但由於焦炭和鐵礦石一直處於下跌趨勢,因此原材料的多頭敞口一直保持低比例的期貨對沖比例,而終端產成品鋼坯的價格持續下跌,我們依然沿用動態對沖,對鋼坯利用上海螺紋鋼期貨進行空頭對沖。根據上海螺紋鋼期貨價格波動特點及企業生產銷售周期,將行情分為不同級別,根據不同級別內行情走勢,對敞口頭寸進行管理。其中小時級別套保頭寸最高占全部敞口頭寸的50%,日線級別為30%,周線級別為20%。下圖為2014年7月28日至7月31日期間螺紋鋼動態套保敞口持倉比例變動情況:

下圖為全年鋼坯價格螺紋鋼期貨價格與空頭敞口持倉比例圖:

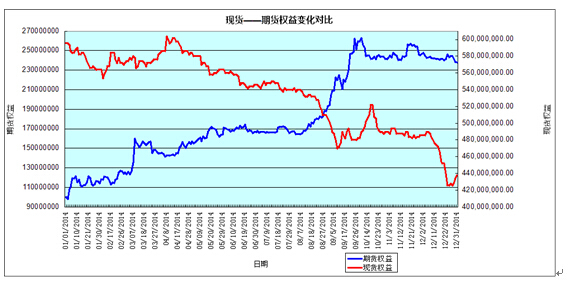

操作中將期貨端的空頭頭寸作為企業資產的一部分同現貨頭寸相結合,做整體風險管理,在價格趨勢不利的時,增加期貨端空頭頭寸,在價格出現上漲時,減少期貨端空頭頭寸,將期貨頭寸作為企業的一份特殊的金融資產,進行風險管理。全年收益曲線如下圖:

2014年年初,現貨初始價值5.96億元。至2014年年終,現貨價格下跌27%,現貨權益凈損1.58億元。2014年年初,期貨初始權益1億元,至2014年年終,扣除交易成本及持倉成本后,期貨權益凈增1.38億元,彌補了現貨端87%的虧損。套期保值目標基本達成。整體來看,在原材料端,鐵礦石價格由年初133美元/噸跌至年末70美元/噸,焦炭由年初1470元/噸跌至年末1090元/噸,原材料成本大幅縮減。而在銷售端,雖然鋼坯價格同樣大幅跳水,但由於期貨端盈利顯著,虧損極為有限,如若說傳統的套期保值幫助企業鎖定生產利潤,那么現代套期保值也就是動態對沖幫助企業在降低生產成本的同時,獲取遠高於同行業其他企業的超額利潤,增強了企業的競爭力。

四、結論

期貨市場和期貨業是現代經濟中的戰略產業,期貨事業和套期保值業務在中國還是一項蓬勃發展中的新事業。利用期貨市場開展風險管理這既是世界潮流和趨勢,也是擺在眾多企業面前的一個亟待破解的課題。在競爭激烈的當下,依靠期貨市場鎖定企業運行成本與利潤僅僅是企業對套期保值的基本要求,而如何利用期貨市場為企業取得超額利潤,增強競爭力成為企業對期貨套期保值新的要求。津投期貨公司在現代套期保值理論基礎上提出動態對沖概念,正是為如何利用期貨市場為增強企業競爭力提供理論支援與實踐經驗。現如今,我們在不同行業不同領域均依此對企業進行風險管理,均取得了不錯的成果。未來,我們仍將致力於此方面研究,繼續完善現代套期保值理論與動態對沖規則,制定出更有利於企業發展運營的風險管理方案。

津投期貨公司 孫偉 趙廣鈺

聯絡方式:13622112380

上一篇

下一篇