〈書摘〉台股局勢詭譎,想進場又怕買錯股瞬間住套房……

樂金文化 2021-08-30 12:48

台股局勢詭譎,想進場又怕買錯股瞬間住套房…… 看準這 10 個選股訣竅,你也能買進績優好股,坐領高股息!

台股漲跌不定,買進各類當紅話題股的時候,也要時時擔憂會不會哪天突然慘跌,讓昨天還在春風得意的少年股神,瞬間淪落到只能睡公園。尤其是當股價上沖下洗,陰晴不定的時候,更是讓股民的心情像洗三溫暖一樣。

相形之下,追求高股息的長線投資人便顯得高枕無憂。根據報導,近來隨台股進入除權息旺季,高殖利率題材不僅讓個股相對抗跌,不少投資人也陸續領到股息,攤開今年殖利率排行,股息高於 7% 的個股竟高達 74 檔。也就是說,只要抱對這些高股息股票,就能安穩獲得 7% 股息,若再算上股價漲幅的獲利,這些長線投資人可以說是荷包滿滿。

聽到這樣的好處,你是否也開始嚮往高股息的投資模式?讓英國特許金融分析師陶德.溫寧告訴你,這樣的好股票到底怎麼選……

如何維持股息優勢

1. 耐心是股息投資成功的要件

一開始投資配息股,收入報酬並不多。短期的本益比擴張或收縮,會大幅影響報酬。但是長久以往,公司的潛在能力會反映在股息漲幅中,會大幅影響投資成功(或失敗)。如果不願意給股票足夠的時間,如果連五年都等不到,無法看到從投機報酬,轉為投資報酬的平衡轉變,那麼就不要進行股息投資。

2. 自由現金流最重要

大家太過重視公司的盈餘,以及可領到的股息。俗語說,利潤是意見,但是現金是事實。

最終,股息來自於自由現金流,也就是公司再投資業務後剩下的現金流,並非權責發生制為基礎的利潤。公司能夠發行債券,暫時還能夠發放股息,但並非長久之計。

3. 把股息當作另類績效指標

多數投資人,都會參照富時綜合指數( FTSE-All-Share Index)或標準普爾五○○等整體市場指標,衡量自己的績效。這個方法本身並沒有錯,但是每年的績效可能不正確。

舉例來說,你的風格可能不利於當年的情勢,你反倒要替投資組合設立目標股息成長率,像是每年成長百分之六,然後看看當年是否超過這個數字。

分析股息成長,能夠把注意力維持在長期業務基本面上,也就是該注意的重點,如此才能夠進行成功的股息投資。

4. 瞭解公司的競爭地位

公司運用現金流,再投資高報酬專案成功的程度,會決定其股息增長的速度。若競爭對手進入市場,侵蝕公司利益率,管理團隊和董事就比較不會決定發放股息。因此投資前,就要問問自己:「如果我的資本足夠,會如何干擾公司?讓我停手的原因有什麼?」如果你答不出來,那麼就走人吧。

5. 花時間研究管理團隊

如果你要買下當地肉舖的一點股份,會想先知道,老闆是否正直又有技巧。你在研究大型公開發行公司時,也是一樣。上網搜尋公司執行長或財務長的採訪影片,閱讀其年報中的介紹,衡量其分紅指標(可於薪酬報告中找到),看看他們自己持有多少股份。一家公司如果一直調漲股息,同時盈餘成長也能趕上,就代表管理團隊在維護長期股東的利益。

6. 槓桿過高往往會導致股息下跌

沒有債務的公司不會破產,同樣我也還沒聽過,沒有債務的公司縮減股息。這不是說你應該只投資沒有債務的公司,而是要密切注意,公司槓桿相較於同儕的程度。其餘如果維持不變,著重週期性的公司(採礦、石油與天然氣、商品製造商),槓桿就較低,而著重防禦的公司(消費品、醫療保健、公共事業)等,現金流相對穩定,所以處理債務的能力就較佳。

7. 要注意同業的股息政策

公司的董事會不會憑空決定股息政策。要決定明年支付的股息時,多數的董事會都會拿自家公司的收益率與同儕相比。如果公司的收益率為百分之五,而同儕只有百分之二,管理團隊和董事會可能會考慮留下更多現金,再投入公司。這時,進行大規模收購,或面臨衰退的環境,他們可能會重新設定股息政策。

8. 別忘了支付股息的小市值公司

股息投資組合往往都是績優股,當中有許多與整體市場報酬的關係密切。支付股息的公司規模較小,投資人可能就會忽略,但卻是讓人動心的長期的機會。把注意力放在市值小、債務低(或最好沒有)、持續提升股息的公司,而且管理團隊至少要持有百分之五在外流通的股份。

9. 避免超高股息收益率

收益率為百分之八的公司,看起來絕對很吸引人。市場恐慌的時候,甚至值得入手。但多數時候,收益率如果是市場平均的二倍或二.五倍,有可能代表公司有問題。市場並不會持續發放這麼好的收益率。公司接下來是否能夠發放股息,其他投資人如果不擔心,就是賭股價會比較高,收益率因此會降低。

10. 估值很重要

有些投資人很在意股息,會太在乎收益率,而忽略估值。收益率較高本身就是價值訊號,審慎的投資人應該把收益率與自由現金流收益率(每股自由現金流除以價格)、本益比、折價現金流模型等元素,一起考量。如果明後年股價下跌百分之二十,百分之三的股息收益率就不痛不癢了。

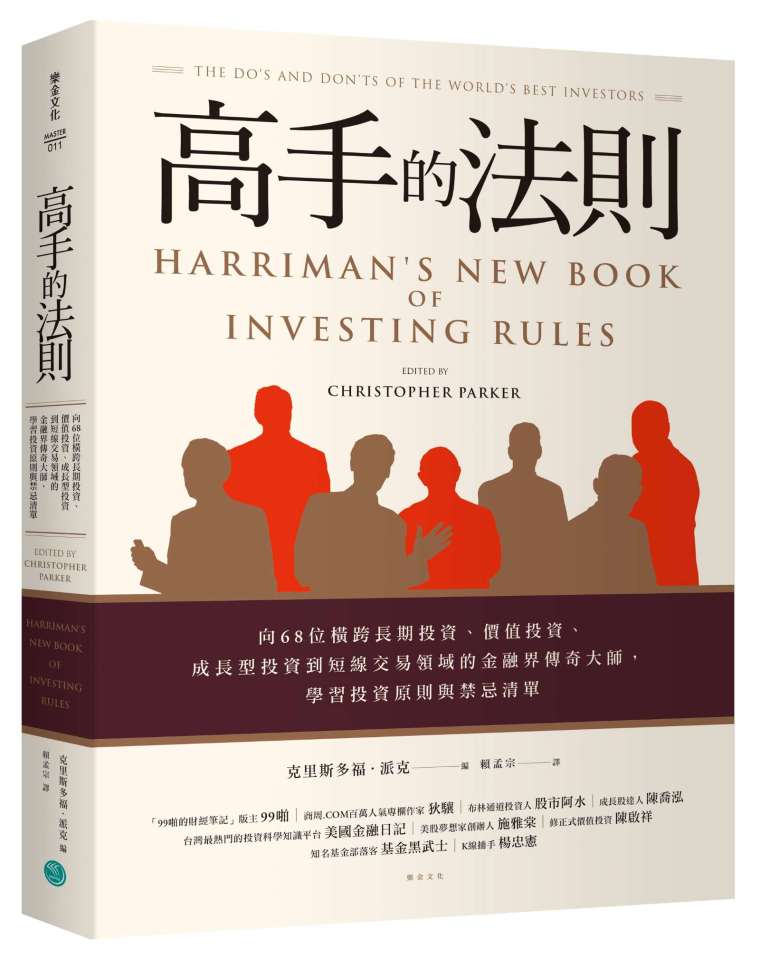

來源:樂金文化

- 掌握全球財經資訊點我下載APP

上一篇

下一篇