〈鉅亨主筆室〉股價已觸及底部區!!

鉅亨網 首席經濟學家 邱志昌博士

壹、前言

中國政府修理房地產!就如同量子基金大師索羅斯,多年前在「瑞士達沃斯論壇」所言,中國政府非常知道運用何種方法,可以解決自己經濟問題;在適當時候會以適當方法處理。自今 2018 年 1 月 29 日以來,由於美股泡沫化、深滬股市隨之下跌;其跌幅多比任何新興市場還悽慘。一方面又出現人民銀行貨幣政策大寬鬆策略,人民幣因預期利率將持續下行而大幅貶值。

美元指數上揚與東南亞貨幣匯率貶值,新台幣兌換美元匯率也跟著顯著貶值,台股外資賣超至 2018 年 7 月 4 日才暫時有偶爾歇息的現象。二、台股萬點常態論,在大陸股市這種下跌情勢影響下,杯弓蛇影、出現寒蟬效應、已危及萬點保衛戰;它也使全球新興市場股市一片淒涼。一副美元指數上揚、全球貿易保護對峙、資金外逃悲情油然而生。深滬股市不斷下跌,摧毀投資機構對中國 A 股,在 2018 年 5 月進入,MSCI 新興市場指數成份股的多頭兌現;透過全球媒體對於貿易戰爭深度狐疑或誤會,間接對中國經濟 GDP 成長率的下行產生疑惑。也使專業投資者 (Talent Investors) 對於,中國房市價格泡沫化風險意識抬頭,資產泡沫再次引發金融風險的疑問若隱若現。

貳、這應該是中國國務院房產信用政策引導、試圖清理資產泡沫!

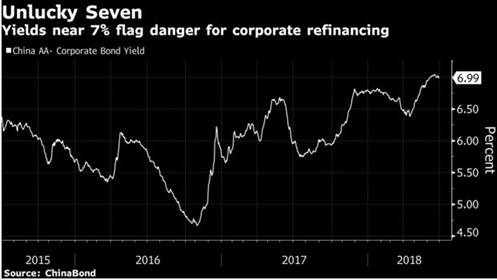

但若引用量化數據的客觀概念,比對中國大陸企業債信,與中國 10 年期國債殖利率後可清楚發現;這可能是供給面那一方的主觀動作所造成,有意促使市場需求面對全面性資產價格有所警惕。就是中國國務院與人民銀行政策主導、自行戳破房地產泡沫;波及到中小企業的信用融資。由彭博資訊所繪出的中國企業 AA - 等級,債券殖利率過去一年多以來走勢,我們所看到的是曲線圖是緩步上揚;金融體系對中小個體企業融資的確趨於緊縮。中國領導階層在 2017 年就認為,未來在美國聯邦準備理事會 (Fed)、與歐洲央行 (ECB),多要進入緊縮貨幣政策之際;房地產市場依然火紅不退,這是相當危險的現象。社會主義經濟改革下的中堅企業大陸國營事業,自 2015 年以來已經進行過了兩次「供給側改革」;而個體企業、尤其是地產開發業還在拼命擴張?為促使民營個體戶提升風險意識與產業競爭力,最核心有力手法就是以去槓桿為手段,讓一些「殭屍性邊緣企業」露出財務破綻;在收傘緊縮資金情勢下,若有財務問題企業最後必然求助於國營金融體系。而後再由國家政策決定是否對其再融資,或是撒手不管、讓它破產。政府無法透過直接手段干預個體企業,但可藉由貨幣政策緊鬆或縮融資手段;尤其是針對個體企業依賴最深房地產開發,阻斷其不當金流與進行信用管制,企業的槓桿大小自然水露石出。因此大力運用房產收縮政策,搭配對微小企業的信用支持,以免殃及正常營運個體企業;這也之所以會出現 Fed、與 ECB 多朝向收縮之際,人民銀行推出特大寬鬆戲碼。

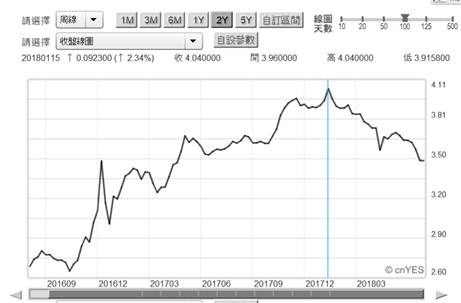

由企業債殖利率與中國 10 年期國債,逆向走勢比對見到的是;表面上是資金大逃亡,企業債殖利率一波又一波上揚。但是 10 年期人民幣國債殖利率卻一路下跌;意味國際資金仍然流向中國資本與貨幣市場。這也隱含外資對中國內需市場,長期有效需求仍然給予厚望。是否是的確是這樣情勢發展?未來股市演變將可告訴我們。現在中國股市跌跌不休的趨勢,如果只是在訴說以上房產泡沫清理,則在 2018 年 7 月中旬之前應該止跌;不該訴說全球方興未艾的貿易保護主義。因為強式效率投資行為者,早該在 2018 年 1 月 29 日後,就該在 2018 年第一季完全反應貿易戰爭;不會如此沒效率。

叁、理財商品、企業債、房地產泡沫對股市影響即將結束!

中國在 2015 年就開始針對不良金融債權收傘,近幾年以來以「棚改」方式試圖做餘屋去化。而就在這項刺激效果後,開始針對深層核心房地產去槓桿。這政策思維與政治指導可再追溯到 2017 年,中國共產黨 19 屆中常會最核心任務。以習近平為主席中共中央政治局,將金融不良債權清理,列為本屆國家執政最主要核心任務。政治局將山東省長郭樹清,調到金融監理單位賦予此責任。所謂「棚改」是,政府在徵收人民居住土地與房產後,不再供應新屋;而是以給付現金方式做為補償金,並引導被徵收住戶去購買餘屋。尤其是針對餘屋過多的三、四線城市,那些被戲稱為鬼城的建屋。「棚改」政策推升 2015 年之後,大陸三、四線城市房產價格上揚。在美元指數轉強與貿易保護主義盛行之下,房地產投資機構不畏懼態度,在今 2018 年發生改變;市場預期中央會撤出「棚改」政策。這個預期思維與美元轉強,肇始大陸內部資金呈現退潮與貨幣貶值。如果以對產業的信用管理思維,「棚改」是政策對房地產的信用寬鬆;而取消「棚改制度」配套,則是政府對於餘屋去化的放棄。

以資金的規模程度檢視,即使是政府鼓勵政策由「棚改」中撤離;中小企業所受到波及也只有數百億人民幣。由於自 2018 年 1 月 29 日後,中國上證股價指數每況愈下,股價指數幾乎呈現直線下跌;諸多小規模事件還是引發側目。根據鉅亨網新聞中心編譯資料顯示,2016 年一整年大陸企業違約債,總計達到 207 億人民幣;而 2018 年尚未達到上半年,公開募集的企業債違約,已經達到 165 億人民幣以上。負責承銷有價證券大陸證券機構預估,2018 年一整年將會是中國企業債,有史以來違約金額史上最大一年。本文曾在 2016 年下半年,確認過 2015 年 6 月,是中國不良債權史上最大、引爆上證股價指數下跌主要原因。股票投資對於信息的反應是最具效率的,就是對於專業或內部信息反應也是最為快速。現在的股價其實是在敘述明天可能、甚至是必然發生的事件。自 1 月 29 日至今,上證股價指數的跌勢早已經引發,全球投資機構對大陸經濟發展側目。對於一個年 GDP 規模達 12 兆美元以上的經濟體,幾百億人民幣的違約,是不該就造成未來股市再持續崩跌?

再再以 AA - 等級公司債殖利率變遷,可以非常清楚見到:一、中國「企業債」於 2015 年第三季時,殖利率曾經高攀到 5.5% 到 6% 之間;這是中國有史以來最大不良債權情勢下,企業債殖利率水準偏高的趨勢最顯著的一次,但之後隨著全球有效需求的復歸,該等級的「企業債」殖利率一度,在 2016 年中之際下降到 4.5%。二、此後從 2016 年下半年開始卻又急速攀升,2016 年底則接近於 6.5% 水準。AA - 等級的企業或是公司債,是接近非投資等級 BBB + 以下;在 BBB + 以下的債券的確容易違約。該等級以下公司債被稱為「垃圾債券」、或是高收益債,以此等級檢視中國「企業債」是最適當指標;全球三大信用評等機構,目前給予中國國家主權信用等級也是 AA-。三、2017 年上半年企業債殖利率由接近 6.5% 跌向 5.5%,中期呈現一種向上趨勢波動。但每次攀高又回檔,幅度卻越來越有限,而就在 2017 年攀高後回檔幅度更是極小化。四、從 2018 年 1 月之後殖利率攻到 6.99% 之後,似乎已經無法回降了。在人民銀行 2018 年 4 月以來,不斷地釋放出寬鬆的貨幣政策;但對企業債殖利率趨勢,並沒有預期寬鬆與實質效果;只有造就人民幣不斷貶值。五、7% 的殖利率是一個債券的違約機率臨界值,2012 年希臘主權債務危機,它的先行指標是公債;當它殖利率水準攀高到 7% 以上之後,本身系統性風險「骨牌效應」陸續浮現。六、在福利國家經濟體系中,2012 年希臘、賽浦路斯、與 2018 年義大利主權債務危機;風險出現時多是國債殖利率突然大漲,目前可預期中國國債殖利率卻是反向下跌。以精確的企業債殖利率檢視,的確出現違約風險。但若要將數百億人民幣規模的違約,預期會引爆金融體系的債務危機;這未免也是小雨下、雷聲大。

肆、結論:近期美元指數首波升值將暫告一段落!

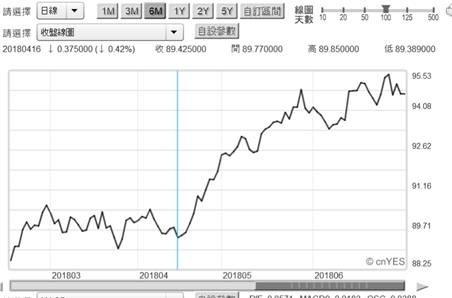

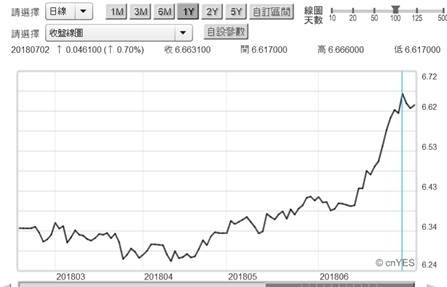

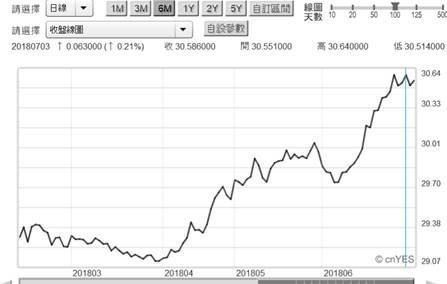

由美元指數日曲線圖檢視,由 2018 年 4 月 16 日 89.38 點底部上揚,至 6 月 28 日 95.53 點打底後拉高走勢,將會漸漸告一段落。同樣的人民幣匯價在 2018 年 7 月 2 日,6.66 兌換 1 美元也是短期波段高價區,除非發生本文預期不到的上述之外系統風險。這將是人民幣匯價下一季之內的最低價位,未來將進入中期盤整格局。人民幣就此急速衝往投資銀行最悲觀預期,7 兌換 1 美元機率非常渺茫。這種預期對應到包含台股的新興市場,將是代表新台幣兌換美元即將停止貶值。外資繼續大賣超台股機率越來越低,未來整體態勢是有買也有賣超。就如同之前本文以「必需報酬率」(Requirement Rate) 預期,短期新台幣的價位最大貶值為 30.71 兌換 1 美元;2018 年 7 月 3 日外匯市場觸及 30.64 兌換 1 美,元是個短期非常可疑的底部區。台股若持續出現下跌,則最大的空頭壓力不該對準外資,應指向剛開始的資券餘額雙向減少、就是內資!

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

下一篇