評等升、違約降、經濟佳 亞洲高收益債長線持續看好

鉅亨台北資料中心 2016-10-12 09:29

在新興市場中,亞洲經濟表現一向優於東歐或是拉美,如中國及印度二大市場今年經濟成長率皆可望在 6% 以上,且政治也相對穩定,促使亞洲主權評等於過去十年整體維持上升趨勢。台新亞澳高收益債券基金(本基金主要投資於非投資等級之高風險債券)經理人邱奕仁表示,亞洲高收益債除了受惠經濟良好及評級上升外,過往 14 年的歷史平均違約率(2002 年至 2015 年)僅為 1.46%,預計今年違約率可持續下降,加上其具有高達 6% 以上的殖利率,將是低利環境下的絕佳資產配置,長線趨勢持續看好。

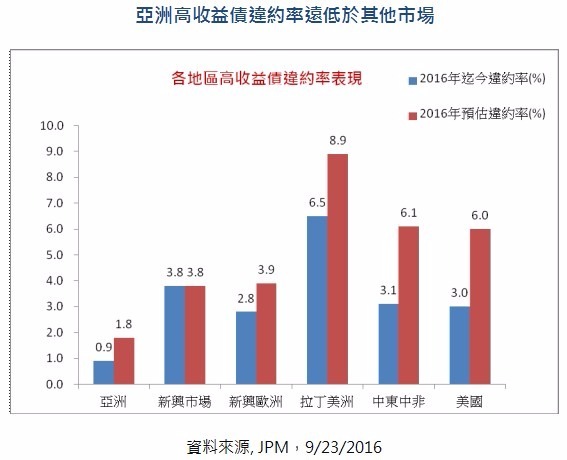

邱奕仁表示,就投資評等分析,現時亞洲全部 9 個主要債券發行國家(新加坡、香港、澳門、南韓、中國、馬來西亞、台灣、泰國及印度)均有投資級別主權評級,此外,印尼及菲律賓亦於近年獲穆迪提高至投資級別,因此,亞洲主權、準主權及頂級公司債券將繼續擴大投資級別市場,相較亞洲外的新興市場,過去一、二年評等一直下降的狀況優異許多。在違約率方面,JP Morgan 預估今年亞洲高收益債違約率為 1.8%,較去年的 2.9% 進一步下降,並遠低於其他地區的高收益債。

邱奕仁指出,就供應量分析,自 2012 年起,亞洲債券一級市場全年發行總規模每年超過 1000 億美元,至 2015 年全年發行規模超過 1400 億美元,但 2016 年初至今約只有 1200 億美元的供應量,供給量呈現下滑,但就需求而言,除了亞洲本區的投資者需求持續增加外,新興市場債券資金流入亦大幅上揚,為債券價格帶來良好支撐。另一方面,2005 年(亞洲金融危機前)的亞洲高收益債利差為 215 個基點,目前的利差為 500 個基點,未來仍有很大的收斂空間,進而帶動價格進一步走升。

邱奕仁表示,印度及印尼政策積極作多,債市相對看好。就印度而言,新任央行總裁巴特爾(Urjit Patel)於 9 月上任,立即啟動降息,將基準利率由原先的 6.50% 調降 1 碼(0.25 個百分點)至 6.25%,有利帶動債券的彈升;另就長線來看,印度總理莫迪兩年前開始「印度製造」(Make in India)計劃,鼓勵外資投資,希望把製造業佔印度 GDP 比率從目前的 17% 在 2020 年提升至 25%,將增加一億個就業機會,有助刺激經濟成長。印尼方面,之前國會通過「稅務赦免法案」,可望吸引資金回流印尼,且該國亦存在降息空間,有利於債市未來的表現。

本基金經金管會核准或同意生效,惟不表示絕無風險。本公司以往之經理績效不保證基金之最低投資收益;本公司除盡善良管理人之注意義務外,不負責基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書 (或簡式公開說明書) 及風險預告書。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險應詳閱基金公開說明書。有關基金應負擔之費用及相關投資風險已揭露於基金之公開說明書中,投資人可向本公司及基金銷售機構索取,或至本公司網站及公開資訊觀測站中查詢。債券型基金之風險包括利率風險、債券交易市場流動性不足之風險及投資公司債之風險;本基金如遇受益人同時大量贖回時,或有延遲給付贖回價款之可能。由於高收益債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故本基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。本基金不適合無法承擔相關風險之投資人。本基金適合欲尋求投資固定收益之潛在收益且能承受較高風險之投資人。投資人投資以高收益債券為訴求之基金不宜占其投資組合過高之比重。本基金投資涵蓋美國 Rule144A 債券,該債券屬私募性質,可能牽涉流動性不足,財務訊息揭露不完整或因價格不透明而導致波動性較大之風險。配息型受益權單位雖每月進行收益分配評價,但不保證配息比率,基金配息金額會因投資組合有所變化。基金配息率不代表基金報酬率,且過去配息率不代表未來配息率;基金淨值可能因市場因素而上下波動,投資人於獲配息時,宜一併注意基金淨值之變動。

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇