市場押注美聯儲qe4 耶倫的終極武器將是什么

鉅亨網新聞中心

|

有評論文章指出,那些指望央行采取措施救助焦慮的市場的投資者不應該忘記,央行擁有對抗通縮的終極武器:印鈔機。這里擔心的問題是:過低的通脹將迅速演變成過高的通脹。前美聯儲主席伯南克(ben bernanke)在2002年的一場著名演講中稱,美聯儲感到欣慰的是,通過印鈔機抗擊通縮這一例子的邏輯必須發揮威力,注入充足的資金最終總會扭轉通縮局面。這篇文章具有一定參考意義。

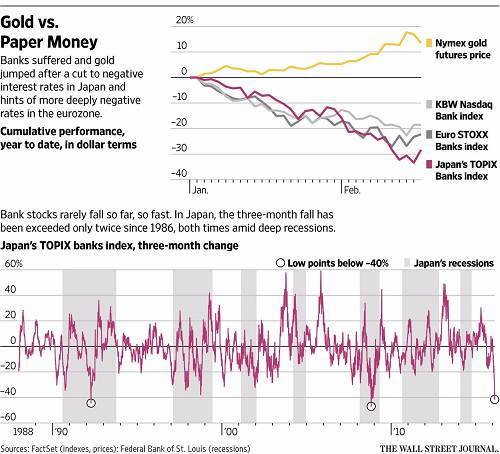

在決策者眼中,金價遠算不上一個完美的信心指標(或衡量信心缺失的指標)。但金價近期14%的飆升印證了對於今年年初以來市場大跌的一個普遍解釋:投資者已對央行決策者失去信心,他們覺得決策者們並不清楚自己在做什么。

支援性證據看似相當令人信服。最明顯的證據來自外匯市場的走勢和銀行業的動向。當銀行無法把負利率的影響轉嫁到大多數客戶身上時,銀行將遭受損失。

外匯市場並未出現預期中的走勢。從理論上講,一國實施負利率會降低持有本國貨幣的吸引力,從而推動本幣貶值,這也是歐元區、日本、瑞士、瑞典和丹麥央行如此熱衷於實施負利率的一個理由。

然而,在日本央行1月底出人意料地宣布有史以來首次實施負利率后,日圓僅出現了一個交易日的下跌,之后就回升至負利率宣布前的匯率水平之上。目前的日圓兌美元匯率較日本央行實施負利率前的水平高4%。

|

上周瑞典也遇到同樣的問題:瑞典央行上周將主要政策利率降至-0.5%,下調幅度超出預期;但第二天上午,瑞典克朗實際上較利率決定公布前上漲。

這兩個案例似乎表明,投資者對負利率的擔憂超出他們對其刺激能力的認可。這在一定程度上是取決於銀行系統受到的影響,尤其是在歐洲。銀行無法將負利率的影響轉嫁給客戶,導致銀行自身利潤率受損,而同時債券持有人則擔心公司違約將增加。

如果這聽起來像是放棄希望、買入黃金的有力依據,那么持有這種看法的人不在少數。但這遠非市場對央行失去信心,其中的原因更為微妙。主張金本位的人希望看到人們對央行失去信心,他們認為紙幣從根本上而言只是紙。

首先,影響市場的還有很多其他因素,從日益加劇的經濟衰退擔憂、有關中國經濟的憂慮,到對於石油鉆探商和礦企債務增加的擔憂。

其次,這看起來更像是對負利率的威力缺乏信心,而不是對整個央行工具庫失去信任。

雖然實施負利率是重磅訊息,但這一措施缺乏刺激效果,部分原因是這些央行僅把利率下調了0.1或0.15個百分點,下調幅度相對較小,不及通常幅度為0.25個百分點的常規降息。

投資者感覺央行並不太愿意打開這個工具庫,實際上央行對負利率設置了下限,而且到目前為止,沒有跡象表明央行要拿出新“武器”。

對於針對另類貨幣政策的日益加大的反對聲,央行決策者也許會采取無視的態度。以日本央行為例,該央行行長黑田東彥(haruhiko kuroda)堅稱,該行並不缺乏彈藥。但是如果全球最重要央行美國聯邦儲備委員會(簡稱:美聯儲)想采取新的寬鬆舉措,則需要尷尬地逆轉去年的加息措施。這就使得美聯儲采取這類舉措的可能性比以前更小了。

美聯儲主席耶倫(janet yellen)上周的講話未能起到緩解市場擔憂的作用。對於那些將美聯儲的干預措施(即所謂的耶倫對策(yellen put))視為市場救命稻草的投資者來說,這表明市場要出現更多動盪才會促使美聯儲采取行動。

那些指望央行采取措施救助焦慮的市場的投資者不應該忘記,央行擁有對抗通縮的終極武器:印鈔機。這里擔心的問題是:過低的通脹將迅速演變成過高的通脹。前美聯儲主席伯南克(ben bernanke)在2002年的一場著名演講中稱,美聯儲感到欣慰的是,通過印鈔機抗擊通縮這一例子的邏輯必須發揮威力,注入充足的資金最終總會扭轉通縮局面。

市場往往是先感到恐慌,然后才會反思。如果擔憂情緒持續,央行最終將拿出一些重型武器,到這些武器真正亮相時市場將會恢復對央行的信心。不過,市場目前的真正焦慮是,美聯儲要等到投資者遭受多少虧損之后才會實施qe4。

作者james mackintosh,文章摘自《wsj金融市場》公眾號

- 中東戰火重塑市場格局!避險貨幣面臨考驗

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇