鉅亨網總主筆 邱志昌博士

壹、前言

凱因斯(J.M. Keynes)流動性需求理論(Liquidity Preference Theory)中,提到消費對流動性的需求來自於三種動機,即交易與預防、投機動機。前兩者多與個人所得成正比,後者與國民所得及市場利率有關。當貨幣市場利率不斷下降,但消費者因畏懼未來所得收入不會再增加,而將中央銀行所釋放出來的流動性,多以貨幣或以類貨幣的公債保留起來;中央銀行不斷釋放流動性,消費者不斷地存起來。最後中央銀行發現,他所釋放出來的流動性,對投資一點幫助多沒有;貨幣供給不斷增加、市場利率低到不能再低,但這種政策對經濟成長的刺激效果卻越來越差。

貳、流動性陷阱理論V.S.過去與當下QE的不同際遇!

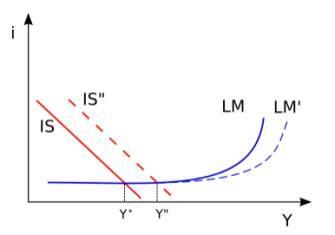

(圖一: 凱因斯流動性陷阱,圖片來源:維基百科公開網頁)

現在全球各國的金融市場,就已經出現這種貨幣政策邊際效果遞減現象;代表貨幣市場利率降低的是,美國聯準會(以下皆稱:Fed)、歐洲央行(以下皆稱:ECB)及日本央行(以下皆稱:BOJ)、及英國英格蘭銀行,多曾經或是還在進行的量化寬鬆貨幣政策(以下皆稱:QE)。也就是它們還持續擴大在上面圖一上的LM曲線,L是流動性的英文縮寫Liquidity,M則是貨幣供給Money 的英文縮寫。前者是Liquidity Demand、後者是Money Supply。流動性就是「貨幣」或「類貨幣」,美元、歐元及日圓貨幣或政府公債多是。而圖一的IS曲線則是投資Investment及儲蓄Saving,它代表產業經濟的發展狀況。當貨幣供給遠大於需求時,LM曲線會不斷地向右方移動,此時理論上或正常情況下,應會帶動IS曲線應也會向右方移動;最後造成圖一縱軸貨幣市場利率i的下降,與橫軸國民所得Y的成長。

目前在當下現實的經濟中,LM 曲線為何會往右方移動?是因為Fed與ECB及BOJ與英格蘭銀行,多增加了貨幣供給量、多在執行QE政策。如果這樣的LM曲線移動,對經濟會有刺激效果,則IS也會向右移動。正常發展是,最後橫軸Y國民所得向右移動,經濟景氣復甦、成長。以此過程對應於自2009年以來,由Fed、英格蘭銀行及BOJ、ECB 作為,就是這些國家所有的QE政策。如果 QE政策持續有用,則現在的情況就是i貨幣市場利率持續下降,及Y顯著持續增加。以 Fed的政策理念詮釋,那就是QE使勞動失業率下將,再使得Y成長。過去幾年以來,QE政策效果的確如此,LM向右方移動後、IS也一起向右邊移動,因此Y顯著成長。但未來可能會出現的情況卻將是,LM還持續向右方動、但IS曲線不會再動、或是移動變緩了;也就是經濟景氣投資與成長多會趨緩了。這時Y的成長也會變緩,最後最糟糕的可能會是是,LM曲線還是向右移動;雖然Fed停止、但ECB與 BOJ還在QE與QQE,但此後IS曲線最後不動了。

這是今年全球股市告訴我們,未來全球經濟最大可能的發展。股價指數是一個經濟體,反應未來經濟成長的先行指標(Leading Indicator)。Fed面對的是美國經濟體,先行指標是美國股市;今年美股的月報酬率大概多是負值,美股的走勢是一再盤整之後最後突然大跌。歐元區的德國股市是由大漲到大跌,因為ECB的QE政策而大漲,但之後則反向大跌。而在BOJ的QQE下,日經225股價指數也已經將今年的漲幅跌掉了。這些訊號表達了,未來經濟景氣成長可能趨緩;反應在圖一上的將是,IS與LM曲線模型中,會出現LM持續擴張、但IS與Y多不動了。這就是流動性陷阱,也是寬鬆貨幣政策的極限、或是貨幣政策無用。Fed與BOJ及ECB一定不會現在就承認,未來將會有這樣的發展。因為這會令所有經濟學家,想到1989年至2012年的日本經濟;非常難纏的通貨緊縮、失落年代、M型社會、中產階級陷落、及流動性陷阱(Liquidity Trap)等等。

1989年日經225股價指數最高點為38,957.44點,最低點發生在2008年的6,994.9點。自1989年之後,BOJ不斷祭出資產購買計畫,但日經225股價指數與日本經濟,卻不聽貨幣政策使喚、不斷向下沉淪。但這次進行資產購買計畫國家,以換做是國際貨幣基金(以下皆稱:IMF)中的特別提款權(以下皆稱:SDR)國家,美國、英國、歐元區、日本;除瑞士法郎之外。問題最嚴肅的可能會是歐元區,以德國股市為代表;其次美國股市也不惶多讓;日本的狀況非最差的。而中國人民銀行,雖然自2014年11月起也開始一連串貨幣寬鬆,但股價指數仍在低檔,且貨幣寬鬆力道尚未全力用盡,因此反而有逆向行駛能力。最有可能的是,歐洲與美國陷入流動性陷阱的機率升高。流動性陷阱下的金融市場,有很明顯的股價指數長期降溫或下跌,但債券市場走向多頭特質;但這並非充份,而只是必要條件。

叁、雖然債市已泡沫化、但歐美債券市場很難走入空頭市場!

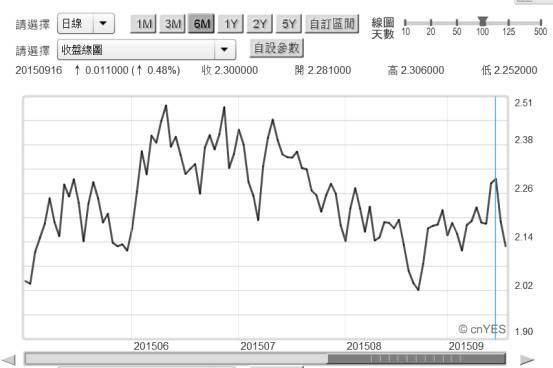

檢視些國家的債市與股市發展便可知曉。Fed在9月18日的不升息決定,使得全球金融市場的股債市資產配置出現拐彎變化。從9月18日Fed宣告後,美國金融市場出現股價指數下跌、債券價格上揚、殖利率下跌的反應。如圖二,在Fed宣告前的10年期公債殖利率為2.3%,但自此就趨於下跌、債券價格上揚。

[NT:PAGE=$]

(圖二:美國10年期公債殖利率日曲線圖,鉅亨網首頁)

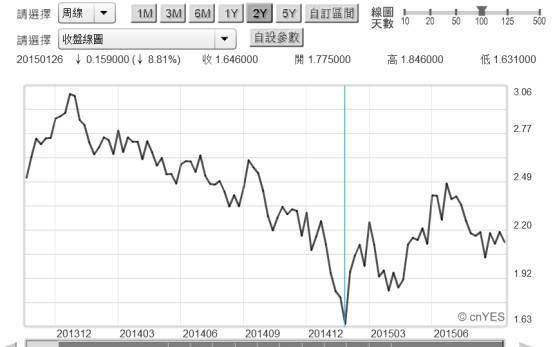

以圖二美10年公債殖利率日曲線圖變化,Fed的升息事件其實並沒有改變,自2014年11月之後QE的退場後,債券殖利率發展格局。由圖三,美國政府10年期公債殖利率周曲線圖,就可以見到:一、雖然主筆文多次提過,全球債市泡沫化起於2015年4月17日;以歐元計價德國政府10年期公債殖利率,當天由0.05%反轉。但以美國10年期公債殖利率可確認,美國貨幣市場權衡寬鬆對債券的效果,開始於2009年3月Fed的QE政策,真正結束卻拖延至2015年1月26日,當天的殖利率為1.36%,這是美國更債多頭趨勢的終結。在貨幣政策理論上,美國的QE政策寬鬆效果,應結束於2014年12月初。因為Fed的QE於2014年1月,開始以遞減(Decreasing)方式退場,最後淨空於2014年11月底。但美國10年期公債殖利率最低點,也就是公債價格最高價,卻遲至2015年1月26日才發生。這種變遷的主要原因是,歐洲央行(以下皆稱:ECB)在2014年12月初,已經暗示要執行歐元QE政策。而 ECB就在2015年 1月26日那一天宣告,自2015年3月至2016年9月,要進行歐元QE政策。每月以600億歐元,買進除希臘外之歐元區各國公債;美債價格因受此效益之影響,因此貨幣市場之寬鬆效果遲至1月26日裁緣盡。從此至9月16日,美國10年期公債殖利率步入空頭;Fed退場時候殖利率約為2.2%,升息預期下的殖利率最高為2.49%。

(圖三:美國10年期公債殖利率周K線圖,鉅亨網債券)

在新興國家金融市場中;如台灣金融市場的短期利率下跌。尤其是短期交易性與融資性為主票券,即票券業者所稱的CP1與CP2,發行利率多呈現寬鬆。而仿LIBOR或是SIBOR模式,台北金融同業的隔夜拆款利率,也多呈現資金寬鬆現象。這因此引發財經學者與金融界,對於中央銀行將會在,本次理監事會中降息的聯想。台北金融同業拆款定盤利率分為八種:1周、2周、3周、1、3、6、9月及1年期等。同業拆款利率,是金融業者將存款人的存款,扣除存款準備率之後,可以與同業間進行借貸的金額利率;由此見到新興國家,貨幣市場資金寬鬆情勢不受Fed影響。Fed不升息可能有助於新興國家的外入資金,因為已經免除於匯率貶值風險,因此外資還持續留在新興市場中,暫停資金轉入美元、解除該國匯率貶值壓力。

肆、股市降溫與盤整期可能拉長?

但對於股市而言卻並非利多;如周一台股加權股價指數,就受到美股9月19日周末大跌影響;台股加權股價指數大跌153.47點,以8,308.67點收盤。台股由短期反彈格局中,又回到盤整或盤底趨勢。預估在Fed度升息決策後,無論是開發或新興國家,金融市場多進入匯率暫時趨於穩定,但股市下降為盤整趨勢。

(圖四:台股加權股價指數周K線圖,鉅亨網首頁)

主筆文多次強調,股價指數的下跌是在反應,經濟學家目前所擔憂的系統性風險;如通貨緊縮(Deflation)、與全球貿易衰退問題、及中國經濟持續著陸。目前這些風險多已經反應在,過去一段期間股價指數之上。未來還會再反應的是,預期經濟景氣發展、成長或是停滯;上揚即是成長、下跌則為停滯。在非常短時間內,與資訊不對稱下;要預期未來長期經濟景氣真正發展,尤其是要發現利基與風險並不容易。但股價均衡價格仍然建立,在對攸關訊息的預期之上;當真正事件與事實發生後,「預期」與「實際」可能出現三種互動情況:一、最後浮現的事實吻合之前的預期。二、預期不如事實,實際出現的事實比預期要差很多。三、事實比預期的要好很多。第一種情況出現後,股價指數將完全結束對此事件的影響效應。當第二種情況發生時,則在事實發生後,股價指數會以反應不足Under Reaction姿態,以利空繼續下跌反應。第三種情況則在事件宣告日後,會以利多反應。

[NT:PAGE=$]

通常攸關股價的事件,本身在宣告或發生日前,就已經存在下列幾點特質:一、是利多還是利空。像這次Fed的升息事件,本質上偏向是利空事件;但此一事件已經自,2015年4月7日起就已反應在,全球金融資產價格變遷上。但最後事件預期則終結在8月24日,也就是道瓊工業股價最低點15,370.33點之處。財務理論通用事件分析法,通常因理論驗證與學術單純性,因此只對單一事件作驗證。驗證什麼?就是要驗證,在事件宣告日前是否過度反應Over Reaction或是反應不足。而若是屬於上市櫃公司個股事件,則會驗證它在事件日前後,是否有超額報酬率(Abnormal Return Rate);就是個股因為該事件將發生,而會出現比大盤還要高或低的報酬。

前者對大盤的驗證,其實由事後諸葛觀點,可透過技術分析圖形去看。如圖一,道瓊股價指數,自2015年8月24日到9月18日發展。由此可判斷,升息對股價指數效應是趨正面。不管它是對之前做均數復歸,或是對9月18日升息多是正面回應,股價指數多是上揚的;因為在市場投資人的思維中,Fed將會以經濟景氣正面訴求,去支持升息。

伍、結論:股債市發展顯示、全球經濟出現流動性陷阱徵兆!

(圖五:道瓊工業股價指數日K線圖,鉅亨網首頁 )

但此次不巧,最後發生的事實卻不然;Fed在9月18日,以非完全正面解讀去延後升息。更嚴肅的是,Fed在9月18日對為何不升息的說明,仍然讓投資者一頭霧水。一般與機構投資者,多無法充份理解,Fed到底是甚麼原因為什麼如此?Fed也不直接講,是因為人民幣可能會,藉由市場化機遇進行貶值?也不說明指出,全球經濟復甦風險,到底是不是通貨緊縮?Fed在結束不升息事件時,其實是拋出更大的「不確定性」(Uncertainty),及更多的經濟發展非正面預期。最後「預期」與「事實」差太多,出現第二種情境、股價指數向下跌。權衡寬鬆貨幣政策、並非放諸四海皆可用。Fed貨幣政策的不確定性、與目前股債市發展狀況,顯示全球金融市場與經濟成長,已出現陷入流動性陷阱的進一步警訊!(特別提醒:本文為財金專業研究分享、絕非投資建議書;不為任何引用本文,為商品行銷或投資損益背書。)

上一篇

下一篇