〈鉅亨主筆室〉人民幣已威脅到美元地位?

鉅亨網總主筆邱志昌博士

壹、前言

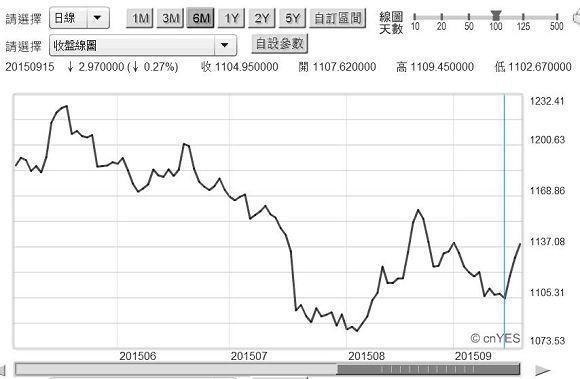

圖一:美股道瓊工業股價指數日K線圖,鉅亨網首頁

如圖一所示,因美國聯準會(以下皆稱:Fed),於上週四開完利率決策會議(以下皆稱:FOMC)後,宣佈繼續維持聯邦資金利率(以下皆稱:Fund Rate),於0%至0.25%低利率水準不變。造成次日周五,2015年9月18日美股大跌;道瓊工業股價指數下跌290.16點,以16,384.58點收盤。本文研究相關訊息後認為,2015年9月18日是美國正式承認,中國經濟與貨幣匯率影響力,將擴及對美國經濟與美元金融地位。文中由Fed的升息跳票,論述至人民幣市場化、及其成為全球準備貨幣路徑。也預估目前在美國CME(Chicago Mercantile Exchange)期貨交易所,美元兌換人民幣期貨交易未來將趨熱絡。中國也將在境內建立,以人民幣計價之石油期貨交易市場。再者人民銀行與金融監管單位,應規劃擴充人民幣計價債券市場。而一國政府債券等同該國貨幣,一旦具有國際化債券市場,就必需有利率期貨做為債券避險工具。估計未來全球金融市場中,應有人民幣債券短、中、長期利率期貨合約。

貳、中國邁向經濟大國的思維?

由財務理論有價證券訂價模型,也就是因子模型觀點,不升息就是表示貨幣市場,無風險利率(Free Rate)不會上揚。因此不管是股價的合理本益比;或是所有因子模型、與股利折現模型中,重要的「無風險利率」因子多不會上揚。因此上市櫃公司合理股價估值,也多沒有上揚誘因;以此續推論,則整體股價指數報酬率,也不應該下跌才對。但上週五道瓊股價指數,「日報酬率」卻是出現顯著負值,為什麼會這樣?主筆文在周一9月21日文中提過,Fed不升息原因是見到了美國或全球經濟發展「黑洞」。文中也點出當前美國總體經濟,在失業率快速下降中的矛盾;如在已達到自然失業率以下,數據顯示勞動需求將超過勞動工給,但工資水準卻始終無法上揚等等;也論及Fed對近期國際經濟與金融市場外部變化,正處於觀察階段中。本文再度回顧過去幾年以來,Fed的量化寬鬆貨幣政策(以下皆稱:QE),從中再循跡找出美國經濟與貨幣政策的「起承轉合」。希望能仔細檢視美國經濟政策思維,再獲得更多攸關於未來訊息。本文認為,2015年7月20日道瓊工業指數的起跌,極有可能成為未來數年或更長期的股市泡沫化。2015年8月11日,也是中國人民銀行讓人民幣匯率市場化,與9月18日Fed對於升息翻盤,是全球經濟景氣進入長期調整期信號。

我們相信,中國國務院與人民銀行的匯率市場化,絕對不會是項莊舞劍、志在貶值。但由國際外匯市場評價卻可發現,在全球新興國家匯率多大幅貶值下,人民幣匯率這次是無法獨善其身。1997年亞洲金融風暴(Asia Financial Crisis)時,人民銀行面對的是亞洲新興國家資金外逃;但這次所承受的是,全球全部新興國家匯率劇烈波動。由8月11日,市場對人民幣市場的自由評價便可看出,如果此時人民幣市場化措施繼續推進,則人民幣可能存在向下貶值壓力。目前中國是全球僅次於美國第二大經濟體,在國民生產毛額(以下皆稱:GDP)成長率上,美國仰賴的是投資與消費,而中國則還處於以投資帶動階段中。要成為一個經濟的強國,資本淨流入的投資型態,及內需市場龐大商機是為必要條件;如歐元區、日本、及英國等多是。

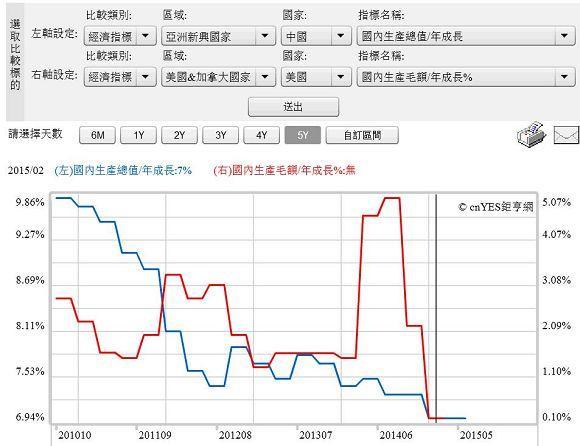

圖二:中美兩國GDP成長率曲線圖,鉅亨網指標

[NT:PAGE=$]

中國對於內需成長規畫路徑是鄉村城鎮化,希望能夠透過鄉村土地開發,與便利交通與現代化都市建設,使農民與中低收入人民邁向小康,以帶動中國內需市場。但對於中國而言,不管是投資或是消費型態的經濟發展,美國與日本的過度消費、與金融土地資產泡沫,多是中國未來經濟金融發展借鏡。過度消費的美國,未來將面臨政府債務佔GDP比率持續攀高破表,及貿易逆差長期無法改善危機。而投資擴張過度的日本,在1989年房地產泡沫化後,經濟失落至少24年以上,直到2012年底後才有改善機會。

叁、人民幣成為強勢貨幣的可能路徑?

美國會過度消費原因是因為,美元是全球最為強勢準備貨幣;如目前在東南亞新興國家鄉村中,美元多還有黑市交易買賣。擁有美元貨幣等同可以買進,全世界各國便宜商品。但以長期的發展預估,這種可消費天下的優勢,隨著美元發行量不斷擴大,美元貨幣地位由獨大的型態中逐漸轉變。1971年尼克森總統切斷美元與黃金直接兌換前,全球各國貨幣本位制度,就已經不是黃金與美元並行制度;而是擴大到黃金與紙黃金並用。所謂紙黃金就是,國際貨幣基金(以下皆稱:IMF)的特別提款權(以下皆稱:SDR)。SDR中的所有組成貨幣,多是準備貨幣;而且值得注意的是,SDR的組成是每五年檢討一次,是一種長期變動機制;所謂長期指的是幾十年。當前全球的貨幣或匯率本位制度,濫觴於1944年美國布列敦森林會議;其醞釀於1870年美國GDP規模超過英國之時。

圖三:國際主要貨幣匯率圖表,鉅亨網首頁

如果以目前中美兩國GDP成長變化,以中國年GDP成長率6%,美國年GDP成長率2.5%計算下;以年複利複合成長率計算,2023年或是2025年之後,中國的GDP規模可能超過美國。若此,則在2030年之後,人民幣在SDR中地位,可能隨著中國GDP產值增加,逐漸超過歐元區經濟體;進而威脅到美元在全球準備貨幣獨霸的地位。人類經濟發展由農業、進入工業、再進科技業、繼而再進入電子資訊產業、最後進入金融業;金融業是所有強權國家最重要產業。英國在1817年訂下金本位時候如此,而美國也是一樣。而以此推理,當2025年中國人民幣,逐漸成為全球第三或次要的準備貨幣,與美元漸漸並駕齊驅之後,全球金融市場樣貌將會有所改變。[NT:PAGE=$]

中國人民銀行經濟學家們必然研究過,除美元外、全球貨幣由固定匯率制度,轉變為浮動制度(Floating Exchange System)時,在美國期貨市場上,開始出現的金融避險資產或工具,這一些也可能為未來人民幣發展所必需:一、如1972年時美國CME期貨交易所推出的,以美元兌換其他貨幣匯率的期貨合約。期貨是一種制式化合約,但即期匯率只能滿足,一般性消費者日常結匯需求;而遠期匯價,則是企業與銀行之間的非制式化合約,是客製化的契約。唯有制式化的外匯期貨合約,才能透過期貨交易所的集中交易制度,進行匯率避險或是投機交易。目前在 CME交易所中主要的匯率期貨合約有,美元兌換日圓、美元兌換英鎊、美元兌換歐元、美元兌換瑞士法郎、美元兌換加拿大貨幣、美元兌換澳洲貨幣與人民幣(RMB)等。如果要對人民幣匯率進行避險與投機交易,可在CME交易所中買賣美元兌換人民幣期貨合約。二、要成為一個全球通用的貨幣,還有兩個重要市場,一為商品市場中的計價單位,如大宗物資、黃金、石油與波羅的海運費指數等等。美元之所以成為全球最重要準備貨幣,就是全球最重要與常用的「商品」多以它為計價標準。黃金是最重要與貴重商品,在1817年時候黃金是與英鎊聯繫,而在1944年至1971年間,黃金與美元是可兌換的;35美元可以兌換1盎司的黃金。目前全球黃金持有以美國最多,美國持有黃金數量約為中國4倍以上,短期黃金不可能以人民幣計價,但石油卻可以以人民幣計價。自2013年之後,中國積極擴充其石油戰備儲量,已替代美國成為全球最大的石油進口國。之前俄羅斯天然氣公司,已經由美元改用以人民幣做為計價結算;俄羅斯已取代沙烏地阿拉伯,成為目前中國石油的最大進口國家。三、為增加人民幣在IMF中SDR提款權的地位,中國國務院與人民銀行規劃,將在中國境內推出以人民幣為交割保證、與結算的石油期貨交易市場;並開放給境外投資人,以其人民幣的外匯做為交易資金。

肆、結論:2015年9月18日是美國經濟貨幣轉折時點?

Fed畏於升息,是為美國貨幣政策與美元地位的轉折點。Fed的FOMC會議點出,全球金融市場將來可能發生變遷。而股價指數是經濟數據先行指標(Leading Indicator),9月18日美國股票市場股價指數下跌,就是市場投資者對預期不到政策、與事件做出應有回應。總體經濟學理性預期學派(Rational Expectation)認為,在實體經濟中金融市場會對預期不到訊息部份(Unanticipated Parts),做出顯著或明確反應。在這次事件中,升息為市場投資人認為必然之事,不升息卻是預料不到的發展。但為何股市不以利多上揚,卻以利空下跌做回應?因為Fed見到了經濟黑洞,而這黑洞效應有效率地反應在股價指數上。

圖四:黃金現貨價格日曲線圖,鉅亨網首頁

雖然部份不升息效應,也反應在黃金現貨價格上。如圖四,黃金價格由2015年9月15日之1,104.95美元/盎司,向上反彈至1,137.08美元/盎司;黃金價格反彈表現對不升息效率預期。在貨幣地位中,黃金與美元、及SDR組成貨幣歐元、日圓、英鎊、與瑞士法郎等,及準SDR貨幣人民幣,多是準備貨幣(Reserve Currency)。這些貨幣與金價,多存在某一種程度的「逆相關」。因此在Fed會議前金價反彈充分詮釋,Fed不升息政策效應。但除了這些可用,數據驗證與思考發展之外,我們更關心Fed政策所引發,全球金融市場長期演變。尤其是本周中美兩國領袖,習近平與歐巴馬在美國的會談,對雙方經濟、貿易與貨幣及政治等多方關係的切磋,將影響全球各國經濟與金融未來發展;本周全球金融市場可能還會再度充滿濃濃的「中國風味」。(特別提醒:本文為財金專業研究分享、絕非投資建議書;不為任何引用本文,為商品行銷或投資損益背書。)

- 講座

- 公告

上一篇

下一篇