鉅亨台北資料中心

《高品質債市受惠,看好投資級新興債及公司債獲利機會》

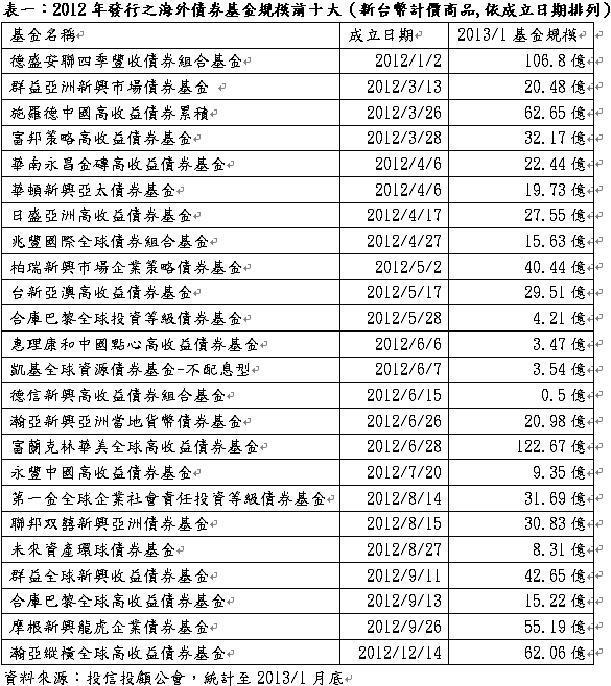

繼去年成功發行富蘭克林華美全球高收益債券基金(本基金主要係投資於非投資等級之高風險債券),並創下基金規模突破百億後(表1),富蘭克林華美投信再度與富蘭克林坦伯頓投資管理有限公司合作推出「富蘭克林華美全球投資級債券基金」,期望以較低的債信風險,提供相對穩定的債息收入與資本利得的總報酬機會。基金預計3月18日開始繳款,總發行金額為新臺幣200億元,並提供累積型與分配型兩種選擇。

林大鈞表示: 2008年金融海嘯後,受投資人風險胃納程度降低影響,資金持續由股市轉往相對保守的債市,其中又以高收益債及新興市場債最受青睞,然而,根據彭博資訊全球花旗主要債券指數來看,二月份投資等級債市上漲0.70%、僅次於被視為避險天堂的美國公債,顯示在市場尋求安全性資產的同時,高品質的投資等級債市亦能受惠。且觀察2012年幾次歐債危機時期,投資等級公司債市表現不僅優於新興國家美元主權債及美國高收益債這些風險性資產,甚至表現優於全球債市(表2),投資人在追求高收益的同時,也必須留意投資的相對風險及分散配置等觀念。

受邀來台的富蘭克林坦伯頓固定收益團隊資深副總裁約翰‧貝克表示,雖然全球系統性風險已大幅降低,經濟也將持續成長,但現階段投資人危機意識較強,一有風吹草動便容易在短時間內出現較大的震盪,高品質債券具一定的吸引力。考量核心工業國仍有龐大的債務負擔,公債殖利率亦已被政策壓低至很低水準,這些傳統上被視為安全避風港的公債標的實已不具投資價值,不如把投資視野置於其他國家,例如澳洲、波蘭或墨西哥等主權債市場,這些國家不僅有較高的成長動能而且債務負擔也較輕微。此外,新興國家貨幣升值潛力也令人振奮,尤其新興國家債市還具備高殖利率、較強成長動能以及較低債務負擔等優勢,較美德日公債充斥著更多機會。

對於主導過去三年投資市場表現的歐債問題,約翰.貝克(John W. Beck)認為,自2012年下半年開始,歐洲就銀行業、主權債信及政治三層面均趨於穩定發展,預示著此區問題可望能有長期性的解決。以投資機會來看,義大利基本面狀況顯然強於西班牙,該國不僅有基本財政盈餘(未考慮利息支付)而且金融業狀況也較為穩健,債市可望持續有反彈行情。

富蘭克林華美投信總經理黃書明表示:儘管市場普遍認為,今年伴隨著景氣復甦,風險性資產的投資機會高,不過,金融市場總是變化難測,加上困擾歐美國家的債務問題仍是進行式,提高投資資產的避險程度還是不能偏廢,而這也是富蘭克林華美投信此時發行這檔基金的主要原因所在,希望提供廣大投資人在風險機會並行的環境中有更多元的投資選項。

**********************************************************************

本基金經金融監督管理委員會核准,惟不表示本基金絕無風險。本證券投資信託事業以往之經理績效不保證本基金之最低投資收益;本證券投資信託事業除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。富蘭克林華美投信獨立經營管理。

上一篇

下一篇