擁抱多幣別基金 美元、人民幣規模穩升

鉅亨台北資料中心

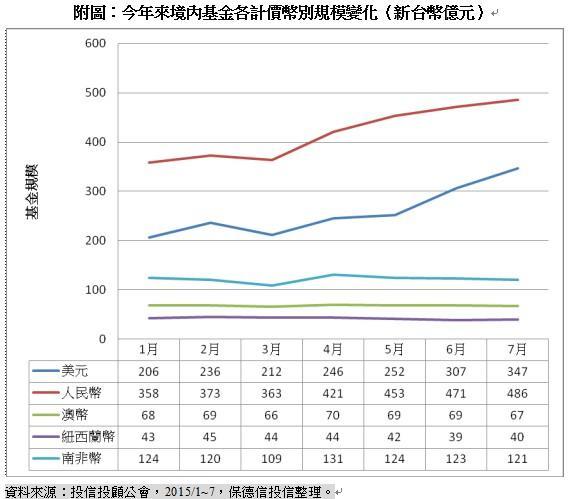

根據投信投顧公會最新資料,今年以來外幣計價的境內基金規模出現分歧,除了3月各幣別規模都縮水,美元、人民幣計價基金穩步上升,法人分析,美元接下來不易走弱,人民幣在中間價改革後,中長線依然看好,建議投資人可鎖定超跌市場,卡位反彈機會。

截至7月底,美元計價基金規模達新台幣347億元,比起去年12月底,已成長逾7成;而人民幣計價基金規模則達新台幣486億元,比起去年底也成了逾3成,是目前各類外幣計價基金中,規模最大的;相較之下,前幾年很夯的澳幣、紐西蘭幣、南非幣計價基金,今年來規模成長平平,顯示投資人相對看好人民幣、美元的潛力。(資料來源:投信投顧公會,2015/1~7,保德信投信整理)

保德信投信投資長黃時彥分析,趁股市波動減緩時,投資人不妨慢慢加碼遭到錯殺的市場,而在所有超跌後值得投資的市場中,中國相對有潛力;目前以美元計價的中國股票基金共有7檔,本月上架的保德信中國品牌基金同時加掛美元、人民幣級別,提供投資人外幣理財的新選擇。(資料來源:理柏,2015/9/1)

保德信中國品牌基金經理人楊國昌指出,美國本月4日將公布非農就業人口變動以及失業率,升息時間可望趨於明朗,就算本月升息,美元進一步上漲空間可能有限,但在升息循環下,美元走弱的機會不高,以穩定美元投資超跌的A股,不但增加外幣操作的靈活性,亦可趁勢掌握A股的反彈契機。

至於人民幣後市,楊國昌說,隨中國經濟實力成長,人民幣的重要性持續上升,但由於「緊盯美元匯率」政策,使中國政府無法如願加入特別提款權(SDR);人民銀行上月突然改革人民幣中間價,便是希望明年能加入SDR行列中。

楊國昌解釋,如同今年1月瑞朗放手和歐元脫勾,降低了匯率聯繫政策的成本;人行切斷中美匯率連動政策,避免美國升息後,人民幣相對其他匯率走強而傷害出口競爭力;加上中國的美元外債金額不低,因此預料人民幣短期持續走貶的機率不高,中長期依然看穩。

楊國昌提醒,投資人民幣計價的A股基金,應該優先考慮境內中國基金,相較於「配置A股10%上限」的境外基金,境內中國基金的A股持股比例可達100%,是更直接而靈活的選擇。

注意:本資料所示之指數與案例係為說明或舉例之目的,並非推薦投資,且未必為保德信投信所管理基金之對比指數。

本文僅供參考,不得視為本公司之邀約。文中所述之資料、建議或預測係本諸本公司合理認定為可靠之消息來源,然本公司不保證其準確及完整性。以上資料、建議或預測可能因市況隨時有所改變,本公司不負更新之責,本公司亦不保證本文之預測將可實現。且本文未考量任何特定投資人個人之財務目的、現況及需求,故本公司不對任何人因信賴或使用本文所產生之一切損失負責。

本基金經金管會核准或同意生效,惟不表示絕無風險。本公司以往之經理績效不保證基金之最低投資收益;本公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金應負擔之費用已揭露於基金之公開說明書,投資人可至保德信投信理財網(www.pru.com.tw)或公開資訊觀測站(newmops.twse.com.tw)查詢。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。以上提及之個股僅為舉例用,非為個股之推薦。

投資人須留意中國市場特定政治、經濟、市場、股價波動性與稅務規定等投資風險。本基金可能投資於非基金計價幣別之投資標的,當匯率發生較大變動時,可能影響基金以新台幣或人民幣計算之淨資產價值,故投資人需額外承擔投資資產幣別換算所致之匯率波動。

本資料之全部構成一完整之訊息傳達,僅部分引用可能影響讀者對該訊息之正確瞭解。建議本資料之收受者於未經與本公司討論前,不公開發布經增刪後之本資料內容。如有將本資料再編製者,應以本公司公開發布之內容為主,不得為誇大或不實之報導。

身為金融業領導品牌的保德信金融集團(Prudential Financial),在亞洲、美國、歐洲、拉丁美洲皆有營運據點,總受託管理資產為1.187兆美元(截至2015年6月底止)。藉由運用長久以來在資產管理和人壽保險所累積的專業經驗,保德信專注於服務將近5,000萬個法人及個人客戶,增長並保護他們的財富。在美國,公司讓人熟知能詳的「岩石」象徵,代表了穩健、專業、實力堅強、以及創新的特質,並已通過時間的考驗。保德信提供多樣化金融產品及服務,包括共同基金、人壽保險、年金、投資管理、退休相關服務、不動產服務..等。需要更多資訊,可上網站 http://www.news.prudential.com/.

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇